悩んでいる人

悩んでいる人VYMはおすすめしないと言われる理由は?やめておくべき?

このような悩みに答えます。

- VYMはおすすめしないと言われる理由

- VYMに投資するメリット

- VYMはおすすめ?

- 投資信託・ETFの買い方

- VYMに関するQ&A

高配当株ETFとして人気のVYMですが、「おすすめしない」「やめたほうがいい」といった声も一部で聞かれます。

結論から言うと、安定した配当収入を得たいならVYMはおすすめです。

本記事では、VYMはおすすめしないと言われる理由や、VYMはおすすめなのかについて詳しく解説します。

なお、VYMに投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

VYMはおすすめしないと言われる理由

VYMはおすすめしないと言われる理由は以下の5つ。

- 分配金の利回りはそこまで高くない

- 売却益(キャピタルゲイン)は狙えない

- NISA口座でも外国所得税がかかる

- 為替の影響を受ける

- 株価上昇の恩恵を受けにくい

①分配金の利回りはそこまで高くない

他の米国高配当株ETFと比較すると、VYMの分配金の利回りはそこまで高くありません。

| VYM | 2.91% |

| HDV | 2.86% |

| SPYD | 4.15% |

分配金とは?

分配金とは、投資信託から支払われる配当金のことです。

投資信託は、保有する資産(株式や債券など)から得られる配当金や利息を受け取ります。

これらの収益が投資信託の利益となり、投資信託の決算時に運用益の一部を投資家に還元する際に支払われます。

4%を超える商品も存在する一方で、VYMの分配金利回りはおおむね3%前後にとどまっています。

この数値は、高配当ETFというカテゴリの中では平均的な水準と言えるでしょう。

②売却益(キャピタルゲイン)は狙えない

インデックスファンドは、基本的に長期的な資産形成を目的とした金融商品です。

多くのインデックスファンドは、分配金を支払わず、その利益を自動的に再投資する仕組みを採用しています。

これにより、複利効果を最大限に活かしながら、長期的な資産の成長を目指す設計になっているのです。

一方で、VYMのような高配当株ETFは、定期的に分配金を支払うことに重点を置いています。

そのため、資産そのものの増加という点では、インデックスファンドに比べて効率が劣るケースもあります。

③NISA口座でも外国所得税がかかる

外国資産(株式・不動産)や外国資産に投資を行う投資信託から得られた分配金に対して、投資先の国ごとに所得税に相当する税金(以下「外国所得税」)がかかる場合があります。

NISA口座(非課税口座)を利用しても国内での課税(20.315%)は非課税にできますが、外国所得税は免除されません。

例えば、米国企業に投資する投資信託の分配金には、米国で10%の税金がかかります。

なお、分配金は外国所得税が源泉徴収された後に入金される仕組みであるため、個人が特別な手続きを取る必要はありません。

加えて、オルカンなどの基本的に分配金を支払わない投資信託は、源泉徴収された後に自動で分配金が再投資されます。

課税口座(一般口座、特定口座)を利用している場合はどうなる?

課税口座を利用している場合、分配金に対して二重に課税されます。

例えば、米国企業に投資する投資信託の分配金には、米国で税金(10%)が源泉徴収された後に国内分(20.315%)が課税されます。

なお、二重課税となっている場合は、特定口座(源泉徴収あり)でも確定申告することで外国税の一部または全部を取り戻すことが可能です。

外国税額控除の詳細については「No.1240 居住者に係る外国税額控除」をご覧ください。

④為替の影響を受ける

VYMに投資する際は、為替リスクおよび為替手数料について十分に考慮する必要があります。

というのも、VYMは米ドル建てのETFであり、日本円で運用している投資家にとっては、ドルと円の為替変動が投資成績に直接影響を与えるためです。

例えば、円安が進行すれば、ドルで得られる分配金や保有資産の円換算額は増加するため、為替の追い風を受ける形になります。

一方で、円高になると、同じドル額で得た分配金や資産が円換算で目減りするため、為替の逆風を受けることになります。

また、円をドルに換える際には為替手数料がかかるため、これも実質的なコストとして無視できません。

特に長期投資を前提とする場合には、為替の影響が累積して大きな差となる可能性があるため、慎重な判断が求められます。

⑤株価上昇の恩恵を受けにくい

例として、S&P500には成長性の高いテクノロジー企業やイノベーションを牽引する企業が数多く含まれています。

これらの企業の業績拡大が指数の上昇をけん引します。

一方で、VYMの構成銘柄の多くはすでに成長フェーズを終えた成熟企業です。

こうした企業は安定した収益を背景に継続的な配当を行っている一方で、新興企業のような急成長は見込みにくく、株価の上昇も限定的です。

VYMに投資するメリット

VYMに投資するメリットは以下の5つ。

- 少額から購入できる

- 分散が効いている

- 分配金の利回りが安定している

- 手数料が低い

- 運用歴が長い

①少額から購入できる

VYMは、1株から購入することができるため、投資初心者や資金に余裕がない方でも気軽に始められます。

現在の株価はおよそ120ドル程度で、日本円にしても2万円未満で購入可能です。

少額からでも本格的な資産運用を始められるという点で、多くの個人投資家にとっては非常に魅力的なポイントと言えます。

②分散が効いている

VYMは約500銘柄に広く分散投資しており、特定の企業や業種への依存度が低いのが特徴です。

分配金の利回り自体は一部の高配当ETFと比べると突出して高いわけではありませんが、その分、持続可能な配当を維持できる企業が多く含まれています。

こうした特徴から、VYMは短期間で大きなリターンを狙うというよりも、長期的に安定した配当収入を得ることに適したETFと言えます。

また、VYMの構成銘柄は定期的に見直されており、高配当ながら財務の健全性に問題がある企業は排除される仕組みになっているため、持続的な成長を期待しながら投資を続けることが可能です。

③分配金の利回りが安定している

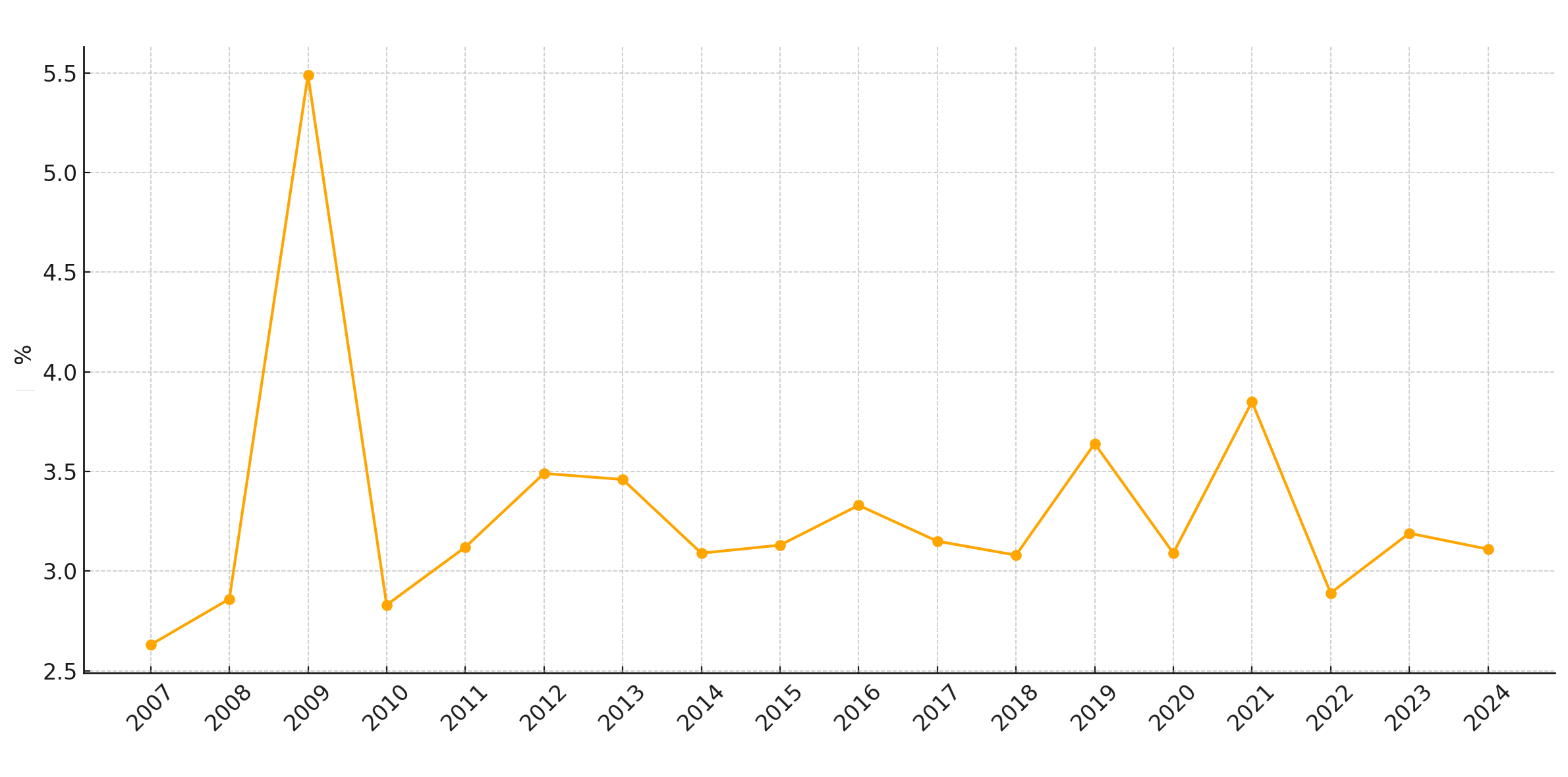

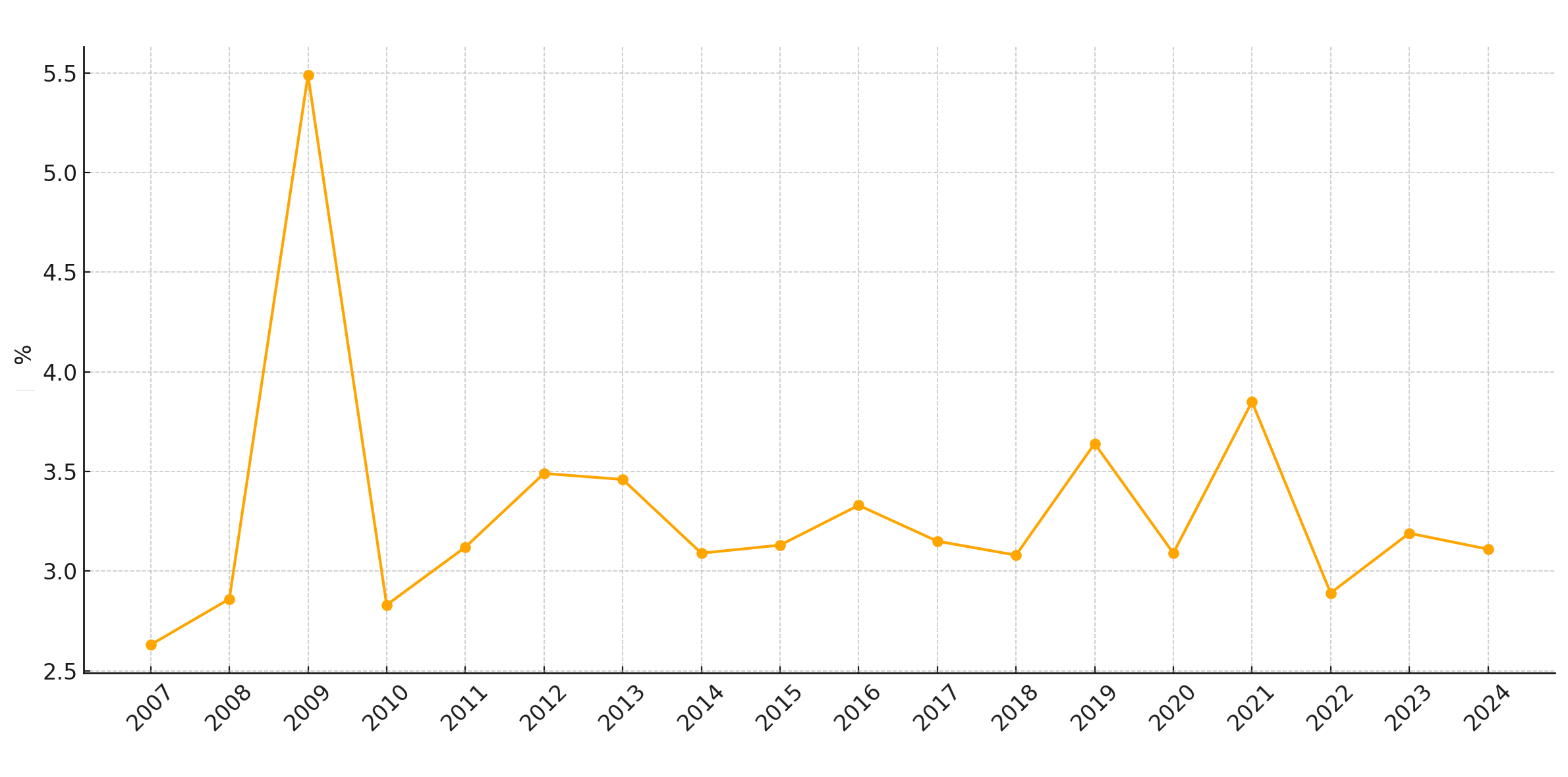

以下のグラフは、2007年から2024年にかけてのVYMの分配金利回りを示したものです。

| 2007年 | 2.63% |

| 2008年 | 2.86% |

| 2009年 | 5.49% |

| 2010年 | 2.83% |

| 2011年 | 3.12% |

| 2012年 | 3.49% |

| 2013年 | 3.46% |

| 2014年 | 3.09% |

| 2015年 | 3.13% |

| 2016年 | 3.33% |

| 2017年 | 3.15% |

| 2018年 | 3.08% |

| 2019年 | 3.64% |

| 2020年 | 3.09% |

| 2021年 | 3.85% |

| 2022年 | 2.89% |

| 2023年 | 3.19% |

| 2024年 | 3.11% |

| 平均 | 3.30% |

年間を通じておおむね3%前後の利回りを維持しており、大きな変動もなく安定した水準を保っています。

このように分配金の利回りが安定していることは、将来のキャッシュフローを見通しやすくし、マーケットの変動に対する心理的な不安を和らげる効果も期待できます。

特に長期間投資する場合、安定した利回りは重要な安心材料となるでしょう。

④手数料が低い

VYMは、米国の優良企業の中から高配当銘柄を厳選して投資するETFでありながら、経費率はわずか0.06%と非常に低コストです。

これはETF全体の中でも屈指の低コストであり、同じ高配当株カテゴリーに属する他の米国ETFと比べても、VYMのコスト競争力は際立っています。

| VYM | 0.06% |

| HDV | 0.08% |

| SPYD | 0.07% |

国内で販売されている高配当株に投資する投資信託の場合、信託報酬はおおむね年率0.15%〜0.20%前後が一般的です。

中にはそれ以上の手数料がかかる商品も存在します。

こうした国内投資信託と比較すると、コスト面での優位性は非常に大きいと言えるでしょう。

⑤運用歴が長い

VYMの運用が開始されたのは2006年11月16日で、すでに20年近くの運用歴があります。

| VYM | 2006年11月16日 |

| HDV | 2011年3月31日 |

| SPYD | 2015年10月22日 |

運用開始からの安定したパフォーマンスは、今後も安定した運用が期待できることを示唆しています。

また、長期間の実績に基づいた運用方針やポートフォリオ管理が行われているため、今後の市場環境の変動にも柔軟に対応できる可能性が高いでしょう。

VYMはおすすめ?

VYMがおすすめの場合

【VYMがおすすめの場合】

- 定期的に配当金を得たい

- すでに資金に余裕がある

- 下落時でも安心感を得たい

- FIRE後に不労所得を得たい

①定期的に配当金を得たい

VYMは、安定した財務基盤を持ち、継続的に配当を支払っている米国の優良企業に分散投資するETFです。

構成銘柄には、生活必需品やヘルスケア、金融など景気に左右されにくい業種の大手企業が多く含まれ、リスクを抑えながら安定した配当収入を得られます。

配当利回りは年約3%前後と比較的高く、定期的なインカムゲイン(配当収入)を得たい方にとって魅力的な選択肢と言えるでしょう。

②すでに資金に余裕がある

高配当株は、急成長を目指す企業と比べて成長性にはやや劣るものの、安定した配当収入が見込めるという点で非常に優れています。

すでに資産を持つ人にとっては、高配当株から得られる定期的な配当収入を現金収入として活用できる点が大きな魅力です。

資産からの自動的な収入によって、より自由度の高い生活を実現することが可能です。

③下落時でも安心感を得たい

VYMは、エネルギー、生活必需品、ヘルスケアなど、景気の影響を受けにくいディフェンシブセクターの銘柄が中心。

ディフェンシブセクターは景気の変動に左右されにくいため、企業の業績や配当が比較的安定しており、結果として配当利回りも安定しています。

また、市場が下落局面に入ったとしても、これらの企業は継続的に配当を支払い続ける傾向が強いため、含み損が発生している時期でも配当収入を得られます。

これにより、ただ単に資産価値が減少するだけで「何も得られない状態」に陥るリスクを抑えられます。

④FIRE後に不労所得を得たい

FIRE後は働かずに生活していくため、安定した不労所得を得られる仕組みが重要になります。

VYMに投資することで、毎月の生活費の一部、あるいは状況によっては全額を配当金や分配金でまかなうことも可能です。

こうした定期的な現金収入があることで、長期的かつ持続的にFIRE生活を続けやすくなります。

VYMがおすすめでない場合

【VYMがおすすめでない場合】

- トータルリターンを重視

- 資産形成の初期段階にある

- 為替リスクを取りたくない

- 課税口座で確定申告が面倒

①トータルリターンを重視

VYMに含まれている銘柄の多くは、すでに事業が成熟し、安定した利益を出している大企業です。

こうした企業は業績が安定している分、定期的にしっかりと配当を出してくれる傾向があります。

ただ、成熟企業はすでに大きく成長してしまっているため、今後の株価上昇の余地はあまり大きくありません。

そのため、トータルリターン(値上がり+配当金を合計したリターン)で見ると、VYMはS&P500などの成長性の高い株価指数に比べてやや劣ります。

もし、安定した配当収入よりも資産全体の成長を重視しているのであれば、VYMよりも全世界株式やS&P500などを選ぶほうが適しているでしょう。

②資産形成の初期段階にある

資産形成の初期段階にある場合、元本がまだ小さいため、配当金によるリターンは限定的です。

たとえば、配当利回り3%の高配当株ETFであるVYMに100万円を投資したとしても、年間でもらえる配当は約3万円、月に換算するとわずか2,500円程度(税引前)にとどまります。

資産形成の序盤においては、VYMのような高配当株ETFの恩恵を十分に享受するのは難しいと言えるでしょう。

初期の資産規模では配当金が生活や再投資に与えるインパクトは小さく、むしろ値上がり益が期待できる成長株への投資の方が、資産を効率よく増やすうえでは有利になります。

③為替リスクを取りたくない

VYMは米国の高配当株に投資するETFであり、すべての資産がドル建てとなっています。

そのため、配当金もドルで支払われます。

日本円に換算して受け取る際には、為替レートの影響を強く受け、円高になると実質的な受取金額が目減りする可能性があります。

安定的に日本円での収益を確保したい投資家にとっては、為替の変動によるリスクがデメリットと感じられることがあります。

④課税口座で確定申告が面倒

課税口座で米国ETFを保有している場合、配当金に対して米国で10%、日本国内で約20%の税金がかかるため、二重課税の状態となります。

NISA口座で保有すると、米国での10%の課税だけが適用されます。

二重課税が発生している場合は、確定申告をすることで、米国で源泉徴収された10%の税金の一部または全部を取り戻せます。

ただ、この確定申告は手続きが複雑で、自分で進める必要があるため、税務に慣れていない人や時間をかけたくない人には、とても面倒に感じられるでしょう。

確定申告の負担を避けたい方や手続きが苦手な方は、手間が少なく税制優遇のあるNISA口座を活用するのがおすすめです。

投資信託・ETFの買い方

投資信託・ETFの買い方は以下のとおり。

- 証券口座を開設する

- 投資信託・ETFを購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで積立するとポイントが還元されます。

②投資信託・ETFを購入する

投資信託の購入方法

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

ETFの購入方法

証券口座を開設したらETFを購入します。

ETFの注文方法は個別銘柄と同じですが、海外ETFに関しては「外国株式取引口座」の開設が必要な証券会社もあるので、国内ETFと海外ETFに分けて紹介します。

外国株式取引口座とは、外国株式や外国投資信託等を売買する際に開設が必要な口座のことです。

【国内ETF】

- SBI証券:「Webページにアクセス」→「国内株式」→「ETF・ETN」

- 楽天証券:「Webページにアクセス」→「国内株式」

- マネックス証券:「Webページにアクセス」→「商品・サービス」→「株式取引」

- 三菱UFJ eスマート証券:「Webページにアクセス」→「お取引」→「現物株式」

【海外ETF】

- SBI証券:

- 外国株式取引口座の開設が必要→外国株式取引口座開設方法

- 「Webページにアクセス」→「外国株式・海外ETF」→「海外ETF」

- 楽天証券:

- 外国株式取引口座の開設は不要

- 「Webページにアクセス」→「外国株式」→「海外ETF」

- マネックス証券:

- 外国株式取引口座の開設が必要→外国株式取引口座開設方法

- 「Webページにアクセス」→「商品・サービス」→「外国株」

- 三菱UFJ eスマート証券:

- 外国株式取引口座の開設が必要→外国株式取引口座開設方法

- 「Webページにアクセス」→「お取引」→「外国株式」

なお、米国ETFなどの海外ETFの購入方法として、「円貨決済」と「外貨決済」の2種類があり、外貨決済の方が低コストなので、外貨決済を選ぶと良いでしょう。

VYMに関するQ&A

VYMで配当金を得るにはいくら必要?

高配当と言えど、実際に毎月数万円の配当金を得るには相当な投資額が求められ、VYMで配当金生活を達成するのは難しいです。

しかし、VYMなどの高配当株ETFには、定期的に配当金という形で実際に使えるお金を受け取れるというメリットがあります。

VYMに投資する際は、多額の配当金を期待しすぎず、「少しずつ資産を増やしながら、定期的に収入が得られる手段の1つ」として捉えるのが適切です。

資産形成のメインとしてではなく、補助的な収入源として活用することで、投資の幅を広げることができるでしょう。

詳しくは「VYMで毎月1万円・3万円・5万円の配当金を得るにはいくら必要?」をご覧ください。

VYMとS&P500どっち?

分配金(配当金)を得たいならVYM、資産形成をしたいならS&P500がおすすめです。

VYMは、財務状況が良好で安定した配当を継続している米国企業を中心に構成されており、高配当株に分散投資することができます。

配当利回りは年約3%前後と比較的高く、定期的なインカムゲイン(配当収入)を得たい方にとって魅力的な選択肢となります。

一方で、S&P500は米国の主要企業500社で構成される株価指数で、成長性の高いIT・テクノロジー企業が多く含まれています。

配当利回りは1.5%前後と高くはありませんが、値上がり益を含めたトータルリターンではVYMを上回る実績を出してきました。

毎年安定的に配当を得て手元資金を増やしたい場合はVYM、長期的に資産を大きく育てていきたいならS&P500が良い選択となります。

詳しくは「【徹底比較】VYMとS&P500どっちに投資すべき?」をご覧ください。

VYM、HDV、SPYDは組み合わせるべき?

特にこだわりがなければVYMだけで十分です。

VYMは約500銘柄に広く分散投資しており、特定の企業や業種への依存度が低いのが特徴です。

また、1つのETFだけに投資している場合は、このような比率の変化を気にする必要がなく、運用の手間を大幅に減らすことができます。

ただ、HDV・SPYD・VYMを組み合わせるのも選択肢の1つです。

増配率はVYM > HDV > SPYDとなっている一方で、実際の分配金の利回りはSPYD > HDV > VYMという関係にあります。

長期的な資産形成を目指しつつ、短期的な配当収入も意識する場合、VYM(50%):SPYD(25%):HDV(25%)で組み合わせるとバランスが取れるでしょう。

詳しくは「HDV、SPYD、VYMは組み合わせるべき?おすすめの組み合わせについても解説」をご覧ください。

まとめ

今回はVYMはおすすめしないと言われる理由について解説しました。

- VYMはおすすめしないと言われる理由

- VYMに投資するメリット

- VYMはおすすめ?

- 投資信託・ETFの買い方

- VYMに関するQ&A

安定した配当収入を得たいならVYMはおすすめです。

構成銘柄には、生活必需品やヘルスケア、金融など景気に左右されにくい業種の大手企業が多く含まれ、リスクを抑えながら安定した配当収入を得られます。

配当利回りは年約3%前後と比較的高く、定期的なインカムゲイン(配当収入)を得たい方にとって魅力的な選択肢と言えるでしょう。

また、市場が下落局面に入ったとしても、これらの企業は継続的に配当を支払い続ける傾向が強いため、含み損が発生している時期でも配当収入を得られます。

なお、VYMに投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |