悩んでいる人

悩んでいる人リートをポートフォリオに入れるべきでないと言われる理由は?入れるべき?

このような悩みに答えます。

- リートをポートフォリオに組み入れるべきでないと言われる理由

- リートをポートフォリオに組み入れるメリット

- リートをポートフォリオに組み入れるべき?

- 投資信託の買い方

- リートに関するQ&A

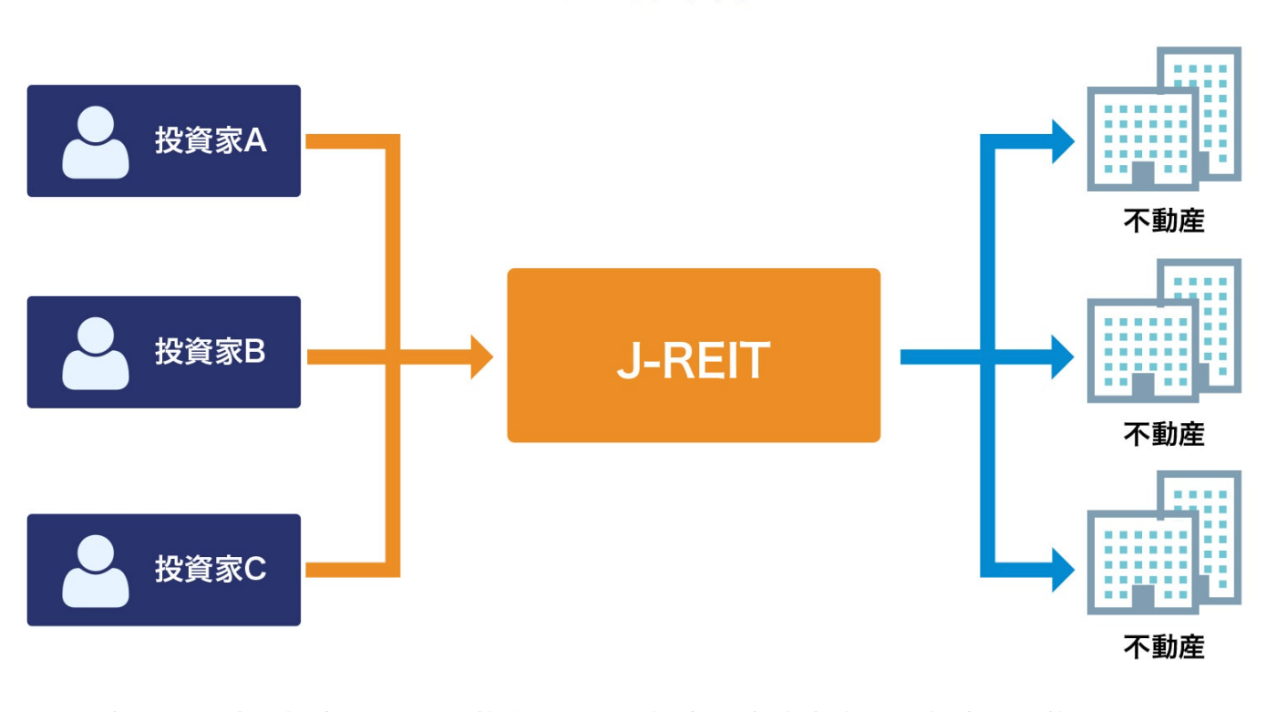

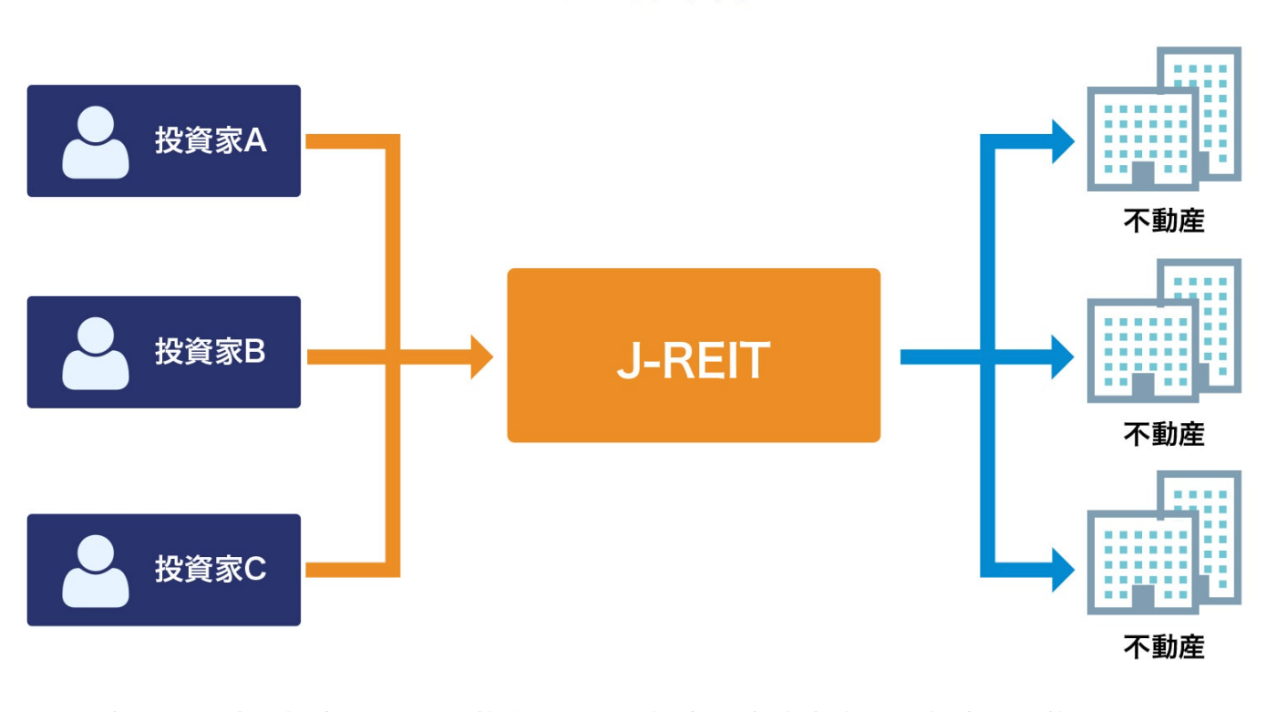

リートは、投資家から集めた資金を主として不動産に投資する投資信託であり、その収益(賃料収入や売却益)を投資家に分配しています。

通常、不動産投資をするには多額の資金が必要ですが、リートを利用することで少額から不動産投資を始めることが可能です。

また、日本のリート(Jリート)の場合、収益の90%超を投資家に分配することで実質的に法人税が免除されるため、株式と比べて分配金を出しやすいという特徴があります。

結論から言うと、基本的に入れる必要はありませんが、少額から不動産投資をしたい、定期的に分配金を得たい場合はリートを入れるのも選択肢の1つです。

本記事では、リートをポートフォリオに入れるべきでないと言われる理由や入れるべきかについて詳しく解説します。

なお、リートや株式に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード、三菱UFJカード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記4つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

リートをポートフォリオに組み入れるべきでないと言われる理由

リートをポートフォリオに組み入れるべきでないと言われる理由は以下の5つ。

- リスクの割にリターンは高くない

- 債券に比べて相関係数が高い

- 株式にも不動産セクターがある

- 災害リスク・価格変動リスクがある

- 現物の不動産に投資する方が良い

①リスクの割にリターンは高くない

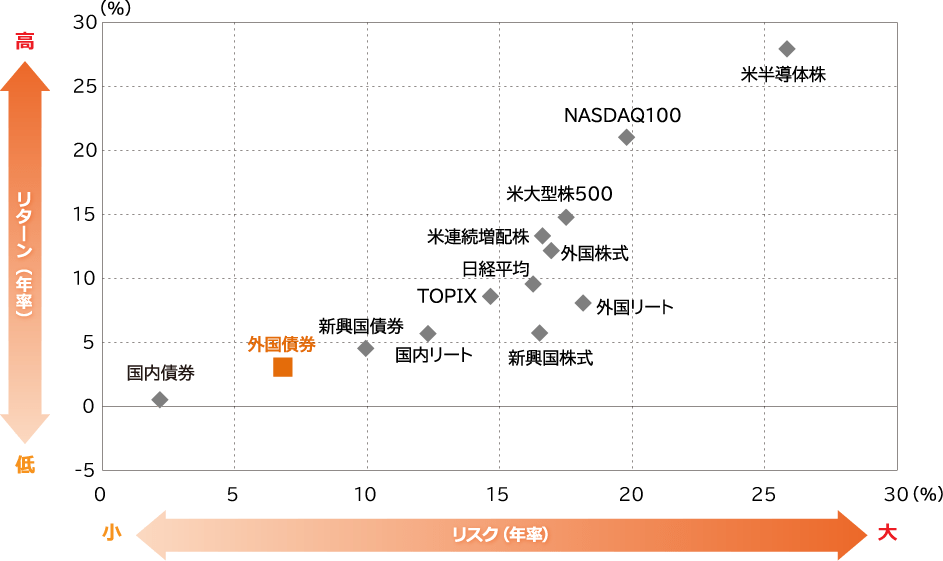

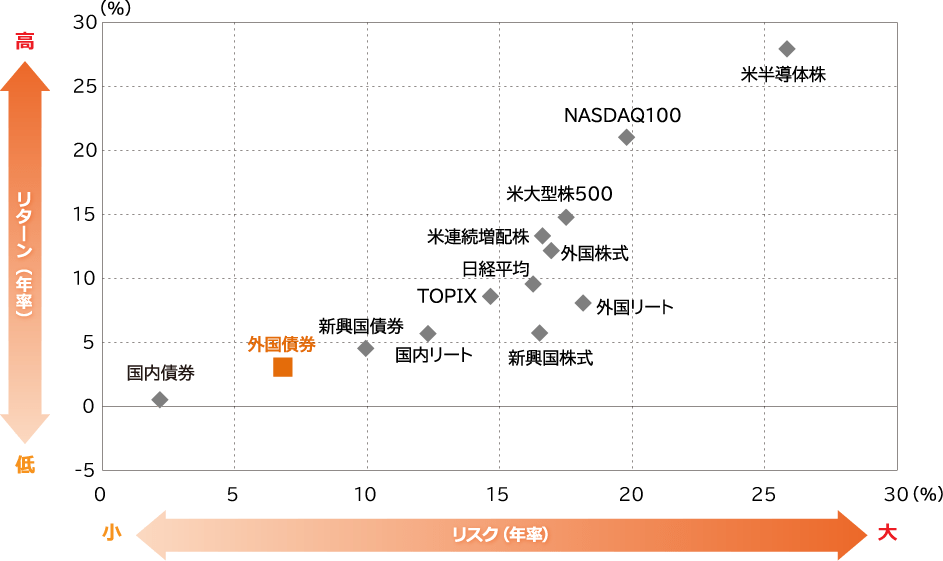

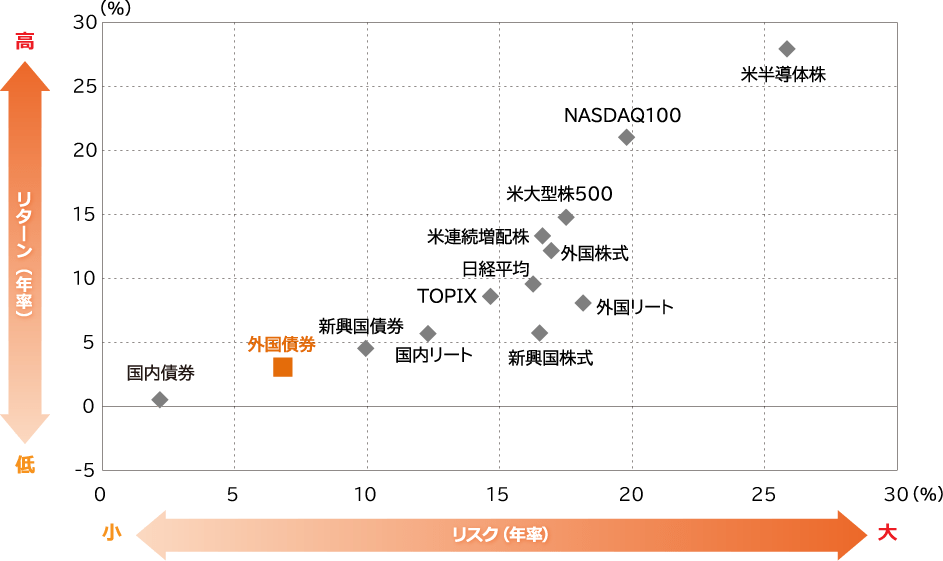

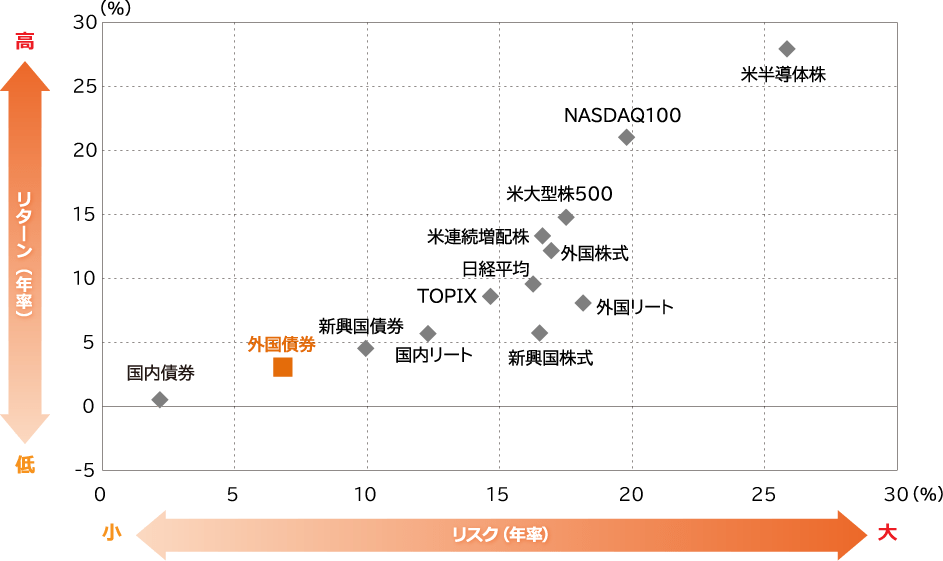

以下のグラフでは、2013年12月末から2023年12月末までの10年間にわたる主要資産のリスクとリターンの関係が示されています。

国内リート、外国リートのリスクは株式とさほど変わらないものの、リターンは株式より低くなっていることがわかります。

つまり、これらの資産は高いリスクを取っている割には、それに見合うリターンを得ることができていないということです。

一方で、株式はハイリスク・ハイリターンの資産として位置づけられており、リスクを取ることでより高いリターンを狙えます。

このようなリスクとリターンの関係を考慮に入れると、リートを株式に置き換えることで、リターンの最大化を図ることが可能です。

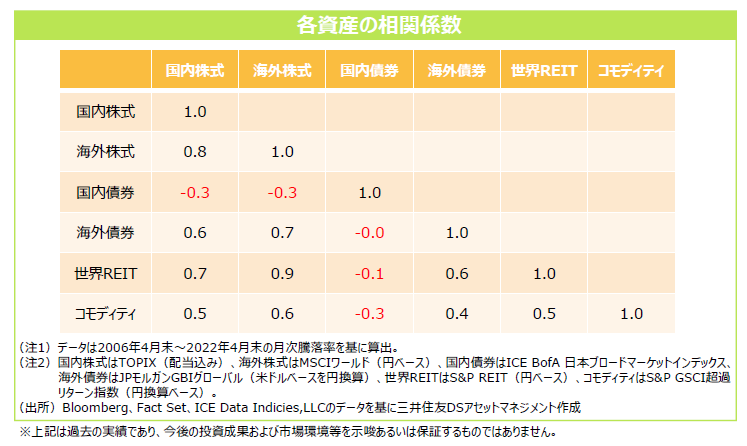

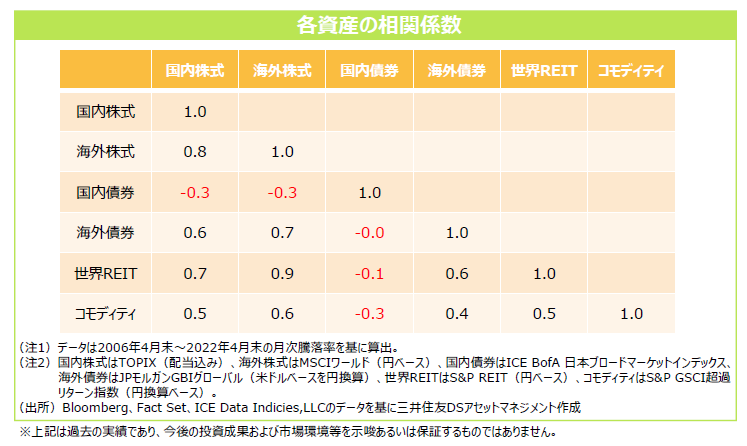

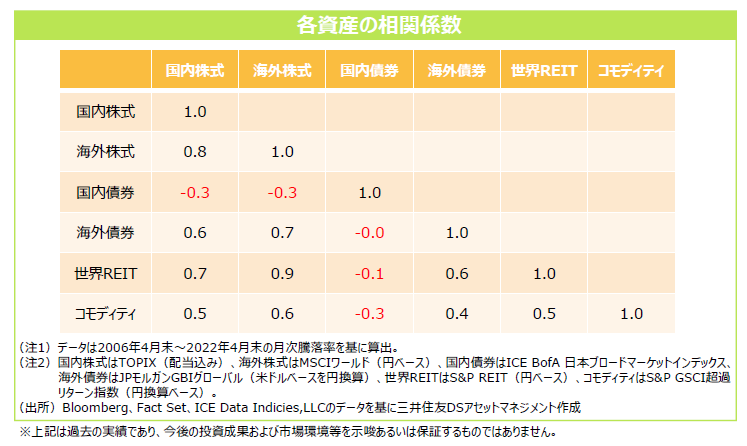

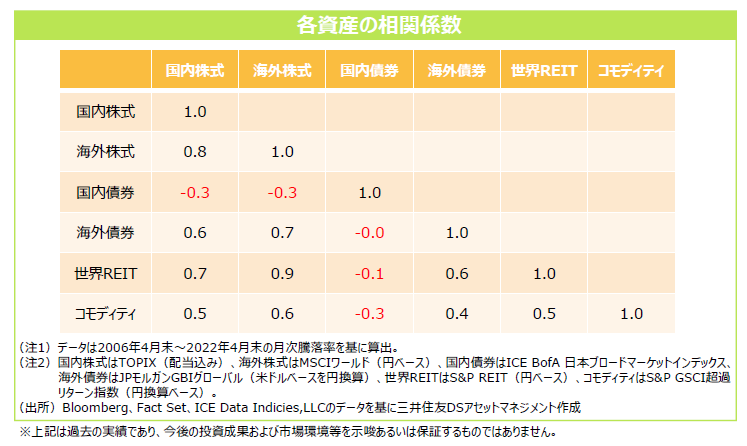

②債券に比べて相関係数が高い

以下の表は、各資産の相関係数を示したものであり、リートの相関係数は債券と比較してより高い値を示しています。

相関係数とは?

相関係数(そうかんけいすう)は、二つのデータの関係がどれだけ強いか、またはどの方向に向かっているかを示す数字です。

簡単に言うと、「一つのデータがもう一つのデータとどれだけ一緒に動くか」を教えてくれる指標です。

- 1.00(+1.00)の相関係数は、完全な正の相関を示します。これは、片方の変数が増加するともう片方の変数も同じ比率で増加することを意味します。

- 0.00 の相関係数は、全く相関がないことを示します。

- −1.00の相関係数は、完全な負の相関を示します。これは、片方の変数が増加するともう片方の変数が同じ比率で減少することを意味します。

相関係数が高いと他の資産と同じような値動きをする可能性が高く、全体のリスクを低減する効果が低いということです。

債券の方が相関係数が低く、他の資産と逆の値動きをすることでリスクを低減する効果が期待できるでしょう。

③株式にも不動産セクターがある

株式にも多くの不動産セクターが存在し、住宅や商業施設の開発・販売を手掛ける企業もあれば、オフィスビルや賃貸住宅を運営し、家賃収入を得る企業もあります。

【不動産セクター大手】

- 三菱地所

- 三井不動産

- 東急不動産

- 野村不動産

- オープンハウス

物件の販売と賃料ではビジネスモデルが異なるも、不動産市況の影響を大きく受ける点は同じです。

そのため、指数に連動するインデックスファンドを購入している方は、不動産セクターへも間接的に投資していることになります。

④災害リスク・価格変動リスクがある

不動産投資全般に共通することですが、災害リスクや価格変動リスクが存在します。

災害リスクとは、地震や台風などの影響から不動産が損壊・損傷することで、収益が失われたり損失が発生したりするリスクのことです。

特に日本は災害の多い国であるため、注意が必要です。

さらに、価格変動リスクとは、不動産市場や社会情勢の影響から価格が上昇したり下落したりするリスクのことです。

ホテルやオフィスは社会情勢の影響を非常に強く受ける一方で、居住用の物件は常に需要があるため、不動産市場や社会情勢の影響を受けにくい点が特徴です。

リートへ投資する際はリートにどのような種類の不動産が含まれているか事前に確認しておくことが非常に重要です。

⑤現物の不動産に投資する方が良い

現物の不動産投資の場合、個人投資家が直接物件を選び、運用方針を決定できます。

物件の選定や運用が適切に行われれば、安定した家賃収入を得ることができ、長期的な資産価値の向上も期待できるでしょう。

また、現物の不動産投資の場合、アパートローンや不動産投資ローンなどを活用することで、自己資金を抑えながらも不動産を購入できます。

一方、不動産投資信託(REIT)は、投資ファンド側が物件の選定から運用までを一括して行うため、現物の不動産投資と比較すると、投資判断の自由度は低くなります。

自らの意向で物件を選定したり運用方針を変更したりすることはできません。

リートをポートフォリオに組み入れるメリット

リートをポートフォリオに組み入れるメリットは以下の5つ。

- 少額から不動産に投資できる

- 分配金の利回りが比較的高い

- 物件管理に手間がかからない

- 証券市場で自由に売買できる

- インフレリスクに強い

①少額から不動産に投資できる

実際に物件を購入して所有する不動産の現物投資には、最低でも数百万円以上の資金を要します。

それに対し、リートは、投資信託の仕組みを利用して間接的に不動産へ投資する方法であり、1口(投資信託の最小購入数量)1万円程度から購入することが可能です。

リートによっては100円から購入できるものもあり、現物の不動産と比べて購入のハードルが非常に低くなっています。

②分配金の利回りが比較的高い

日本のリート(Jリート)の場合、不動産投資法人は利益の90%超を配当すれば法人税が実質的にかかりません。

不動産投資法人はリートで得た不動産収入の多くを分配金にまわそうとするため、投資家は高い分配金利回りを期待できます。

分配金とは?

分配金とは、投資信託から支払われる配当金のようなものです。

投資信託は、保有する資産(株式や債券など)から得られる配当金や利息を受け取ります。

これらの収益が投資信託の利益となり、投資信託の決算時に運用益の一部を投資家に還元する際に支払われます。

2025年3月時点では、東証プライム市場株式の平均配当利回りは2.12%、これに対しJリートの平均分配金利回りは5.08%です。

定期的に分配金を受け取りたい方にとっては、とても魅力的に感じられるでしょう。

③物件管理に手間がかからない

現物の不動産投資では自分で物件を所有するため、入居者の募集や対応、家賃の回収、物件の定期的なメンテナンスや管理会社への委託など、多くの手間がかかります。

一方、リートでは、物件の取得・運用・管理・売却といった業務をすべて専門の運用会社が担当するため、個人が直接物件を管理する必要はありません。

初心者や不動産投資の時間が確保できない方も手軽に不動産投資を始められます。

④証券市場で自由に売買できる

リートは証券市場に上場しているため、流動性が高く、株式と同様に市場で自由に売買することが可能です。

東証には約60銘柄のリートが上場しており、それぞれ投資対象とする不動産の種類や運用方針が異なります。

一方、現物不動産を売却する場合、査定や売却先の選定、不動産会社との交渉、契約手続きなど、多くの時間と手間がかかります。

また、市場の状況によってはすぐに買い手が見つからないこともあり、売却までに時間がかかることも珍しくありません。

⑤インフレリスクに強い

一般的に、リートはインフレに強い資産とされています。

その理由の一つは、不動産の価値や賃貸料が物価の変動に連動しやすいためです。

インフレが進行すると、建物や土地の価格が上昇し、その結果としてリートが保有する不動産の価値も上昇する可能性があります。

また、賃貸契約の更新時に賃貸料の引き上げが行われることが多く、インフレの影響で物価が上昇すると、賃料の値上がりも予想されます。

リートをポートフォリオに組み入れるべき?

基本的には不要

基本的にリートをポートフォリオに組み入れる必要はなく、株式や債券の方がおすすめです。

以下のグラフでは、2013年12月末から2023年12月末までの10年間にわたる主要資産のリスクとリターンの関係が示されています。

国内リート、外国リートのリスクは株式とさほど変わらないものの、リターンは株式より低くなっていることが分かります。

つまり、これらの資産は高いリスクを取っている割には、それに見合うリターンを得ることができていないということです。

一方で、株式はハイリスク・ハイリターンの資産として位置づけられており、リスクを取ることでより高いリターンを狙えます。

このようなリスクとリターンの関係を考慮に入れると、リートを株式に置き換えることで、リターンの最大化を図ることが可能です。

また、以下の表は各資産の相関係数を示したものであり、リートの相関係数は債券と比較してより高い値を示しています。

相関係数とは?

相関係数(そうかんけいすう)は、二つのデータの関係がどれだけ強いか、またはどの方向に向かっているかを示す数字です。

簡単に言うと、「1つのデータがもう1つのデータとどれだけ一緒に動くか」を教えてくれる指標です。

- 1.00(+1.00)の相関係数は、完全な正の相関を示します。これは、片方の変数が増加するともう片方の変数も同じ比率で増加することを意味します。

- 0.00 の相関係数は、全く相関がないことを示します。

- −1.00の相関係数は、完全な負の相関を示します。これは、片方の変数が増加するともう片方の変数が同じ比率で減少することを意味します。

相関係数が高いと他の資産と同じような値動きをする可能性が高く、全体のリスクを低減する効果が低いということです。

債券の方が相関係数が低く、他の資産と逆の値動きをすることでリスクを低減する効果が期待できるでしょう。

組み入れるべきケース

基本的には不要ですが、以下のような場合はリートを組み入れるのも選択肢の1つです。

- 少額から不動産投資をしたい

- 定期的に分配金を得たい

少額から不動産投資をしたい

リターンを最大化したいなら株式、リスクを抑えたいなら債券の方が適しています。

株式は長期的に見て他の資産クラスよりも優れたリターン、債券(特に国債)は低リスクで予測可能なリターンを提供します。

ですが、どうしても少額から不動産に投資したい、不動産をポートフォリオに入れたいのであれば、少し組み入れるのも良いでしょう。

リートは少額から投資可能で、物件管理に手間もかかりません。

定期的に分配金を得たい

分配金利回りは銘柄によって異なりますが、保有期間中は分配金が支払われるため、定期収入を得たい人にも向いています。

分配金とは?

分配金とは、投資信託から支払われる配当金のようなものです。

投資信託は、保有する資産(株式や債券など)から得られる配当金や利息を受け取ります。

これらの収益が投資信託の利益となり、投資信託の決算時に運用益の一部を投資家に還元する際に支払われます。

2024年12月末の東証プライム市場株式の平均配当利回りは2.11%であるのに対し、Jリートの平均分配金利回りは5.15%です。

分配金を出さないリートもありますが、リートの方が株式よりも高い分配金利回りが期待できるでしょう。

組み入れ比率は5~10%

世界の株式市場の時価総額は約50兆ドルほどですが、リートは約1.5兆ドルほどです。

世界の株式市場の約3%ほどしかない市場であるため、株式と同じ比率で組み入れるのはリスクが高いと言えるでしょう。

リートの市場規模が世界の株式の約3%であることを踏まえると、組み入れ比率は全体の5~10%程度が無難です。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード、三菱UFJカード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記4つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

リートに関するQ&A

リートとは?

リートは、投資家から集めた資金を主として不動産に投資する投資信託であり、その収益(賃料収入や売却益)を投資家に分配しています。

リート(REIT)とは、「Real Estate Investment Trust」の略称であり、「不動産投資信託」とも呼ばれています。

通常、不動産投資をするには多額の資金が必要ですが、リートを利用することで少額から不動産投資を始めることが可能です。

また、日本のリート(Jリート)の場合、収益の90%超を投資家に分配することで、実質的に法人税が免除されます。

収益の大半を分配に回せるため、株式と比べて投資家に分配金を出しやすい金融商品と言えるでしょう。

リートの値動きの特徴は?

リート価格は不動産市況や金利、市場の需要と供給のバランスなどに影響を受けます。

【不動産市況】

不動産市場や地価の状況によってリートが保有している不動産の評価額が変われば、リートの価格に影響します。

また、リートの分配原資である賃料収入は、賃料の値上げ・値下げや空室率の水準などによって変動します。

| 不動産市況 | リート価格 | |

| 改善 | 上昇 | 保有する不動産の評価額の上昇、賃料の上昇、空室率の低下などにより、リート価格は上昇します。リートの配当も増加することがあります。 |

| 悪化 | 下落 | 保有する不動産の評価額の下落、賃料の下落、空室率の上昇などにより、リート価格は下落します。リートの配当も減少することがあります。 |

【金利】

リートは投資家から集めた資金のほかに、金融機関などから借り入れを行なって不動産を購入するため、金利の変動も価格に影響します。

| 金利 | リート価格 | |

| 上昇 | 下落 | 借入金が多いリートは金利負担が増大する懸念があるため、リート価格は下落します。他の資産の利回りが上昇することでリートの配当利回りの魅力が薄れる場合もあります。 |

| 低下 | 上昇 | 借入金が多いリートは金利負担が軽減するため、リート価格は上昇します。他の資産の利回りが低下することでリートの配当利回りが注目され、買われる場合もあります。 |

まとめ

今回はリートをポートフォリオに入れるべきでないと言われる理由について解説しました。

- リートをポートフォリオに組み入れるべきでないと言われる理由

- リートをポートフォリオに組み入れるメリット

- リートをポートフォリオに組み入れるべき?

- 投資信託の買い方

- リートに関するQ&A

基本的にリートをポートフォリオに入れる必要はなく、株式や債券の方がおすすめです。

国内リート、外国リートのリスクは株式とさほど変わらないものの、リターンは株式より低くなっています。

このようなリスクとリターンの関係を考慮に入れると、リートを株式に置き換えることで、リターンの最大化を図ることが可能です。

また、リートの相関係数は債券と比較して高く、債券の方が他の資産と逆の値動きをすることでリスクを低減する効果が期待できるでしょう。

ですが、少額から不動産投資をしたい、定期的に分配金を得たい場合はリートをポートフォリオに入れるのも選択肢の1つです。

なお、リートや株式に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード、三菱UFJカード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記4つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |