悩んでいる人

悩んでいる人おすすめのポートフォリオについて教えてほしい

このような悩みに答えます。

- 新NISAではオルカンを中心に投資すべき

- 新NISAにおすすめのポートフォリオ3選

- 投資信託の買い方

- 新NISAのポートフォリオに関するQ&A

新NISAではオルカンを中心に投資すべき

新NISAでは「eMAXIS Slim 全世界株式(オール・カントリー)」を中心に投資することをおすすめします。

オルカンをおすすめする理由は以下の7つ。

- 手数料が低い

- 全世界に投資できる

- 伸びる国を予想しなくて良い

- リターンが高水準

- 指数との乖離が小さい

- 純資産総額がトップクラス

- 最も効率的な投資手法である

①手数料が低い

一般的に、信託報酬が0.3%以下の投資信託は低コストとされていますが、オルカンの信託報酬がわずか0.05775%と非常に低いです。

信託報酬とは?

信託報酬は、投資信託の運用中にかかるコストです。

毎日発生し、投資信託の純資産から日割りで引かれる形になります。

例えば、信託報酬が年率1%の投資信託に10万円投資したら、信託報酬は以下のようになります。

【信託報酬が年率1%の投資信託に10万円投資した場合】

- 毎日発生する信託報酬:約3円(1,100÷365+消費税)

- 1年間で発生する信託報酬:約1,100円(10万円×1.0%+消費税)

この額が純資産から差し引かれます。

なお、信託報酬は自動的に差し引かれるため、投資家が直接支払うことはありません。

こうした低コストを実現するために運用会社は様々な工夫を行っており、代表的な施策として、交付目論見書を電子化して紙媒体での提供を廃止することが挙げられます。

紙での配布には印刷費用や配送費用がかかり、運営コストを押し上げる要因となっていましたが、電子化によってこれらのコストが削減されました。

また、オルカンは窓口で購入できないため、店舗運営やスタッフの人件費など、従来の対面取引にかかるコストも削減されています。

eMAXIS Slimは、ネット証券中心に取り扱われており、インターネット取引等に限定されています。一部の銀行や証券会社でも取扱いはありますが、窓口での販売は行われていません。

引用:三菱UFJアセットマネジメント

ネットを通じての取引が主流となることで、投資家は手軽にアクセスでき、運用会社もコストを抑えることで信託報酬を低く維持できます。

②全世界に投資できる

オルカンは「ACWI」という株価指数への連動を目指しています。

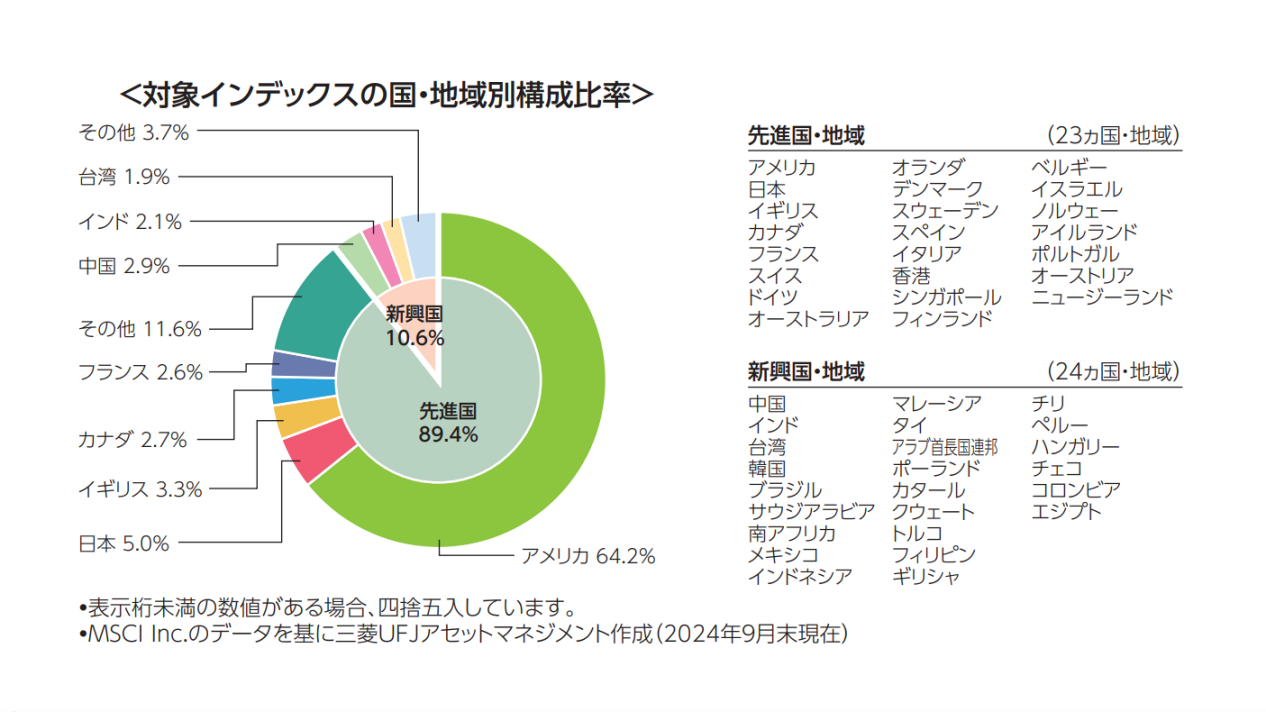

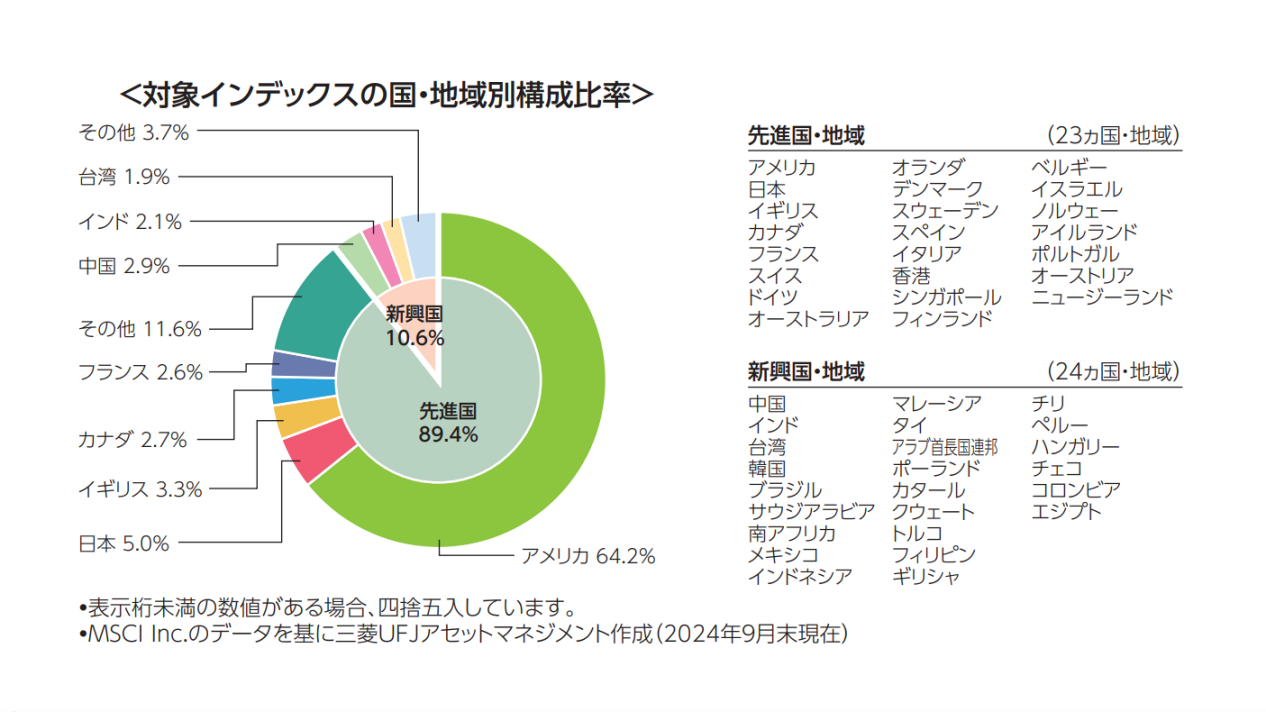

ACWIは先進国23ヵ国と新興国24ヵ国の株式約3,000銘柄で構成される株価指数で、全世界の株式市場の約85%をカバーしています。

現在は米国が全体の64.2%を占め、日本は5.0%、イギリスは3.3%となっていますが、新興国が成長すれば比率は大きく変わります。

③伸びる国を予想しなくて良い

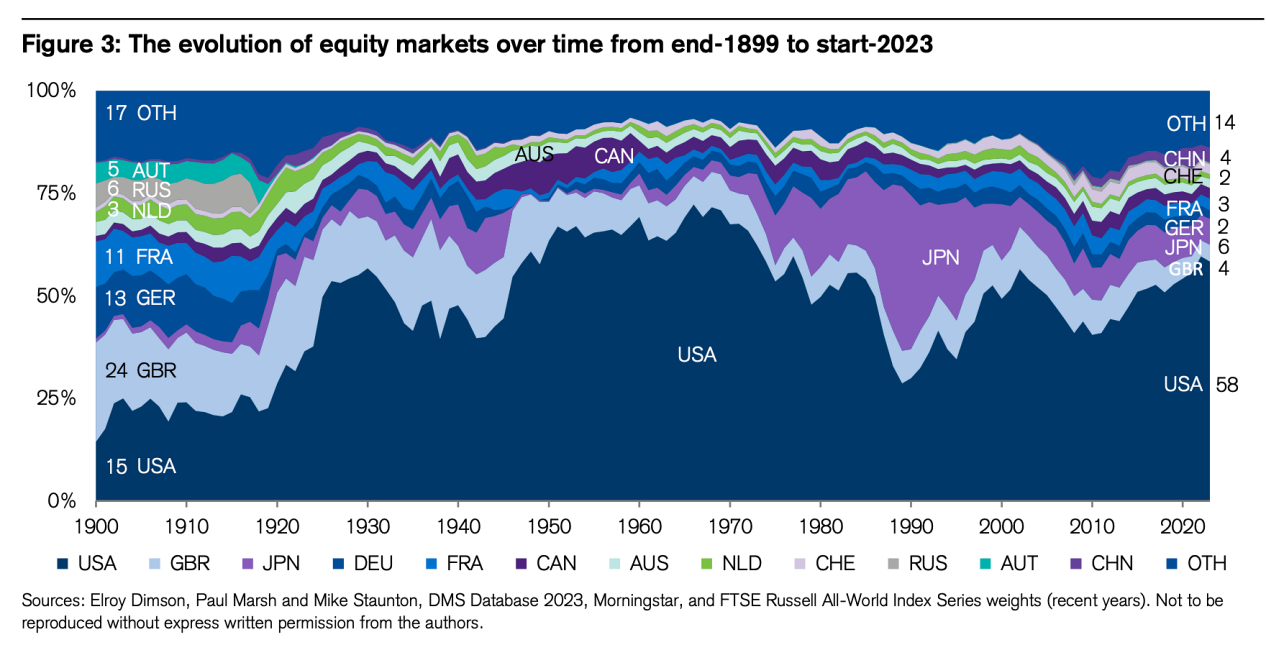

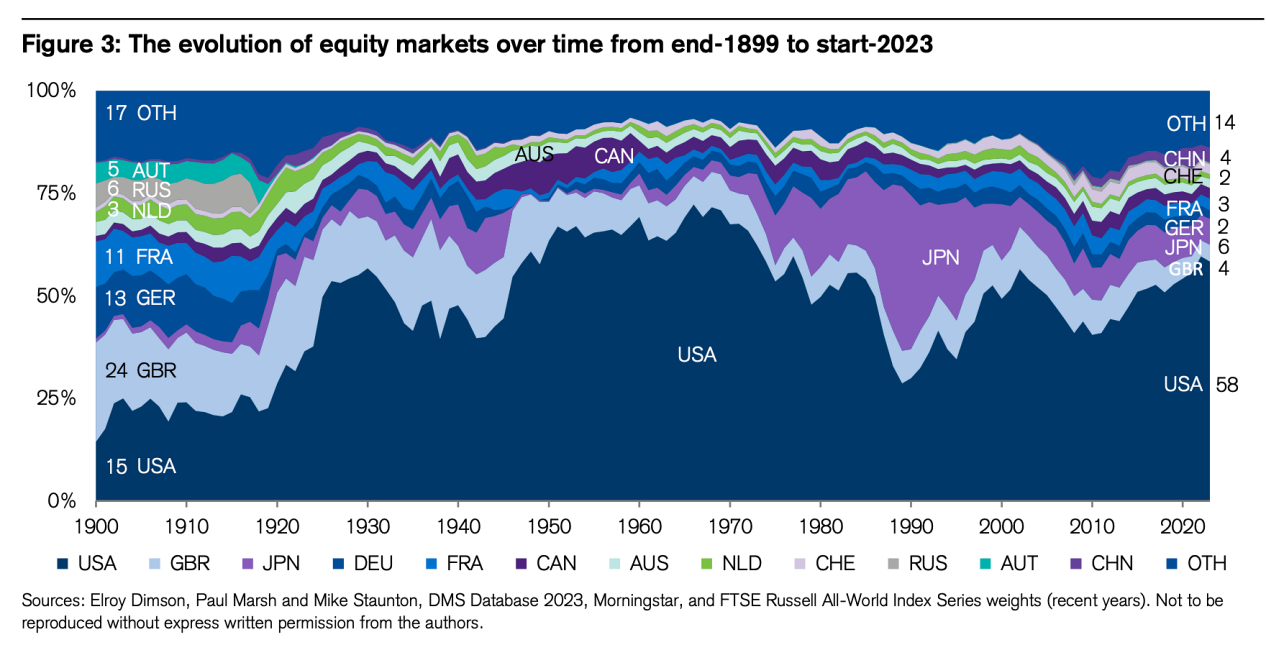

以下のグラフは世界の株式市場の国別割合を示したものです。

1980年代には日本の株式が非常に好調でしたが、1990年代、2010年代には米国の株式市場が大きな割合を占めるようになりました。

このように、時代ごとに株式市場で主導的な役割を果たす国は変化しており、どの国が次に成長するかを予測するのは非常に難しいです。

オルカンは、時価総額加重平均を採用しており、時価総額が大きい企業が多い国や地域ほど組み入れ比率が高くなります。

この仕組みにより、オルカンだけで様々な国や地域の成長を取り込めるため、どの国が伸びるかを予想する手間が省けます。

時代ごとに変化する株式市場の動向を予測する負担を軽減できる点が、オルカンの大きなメリットの1つと言えるでしょう。

④リターンが高水準

リターンとは、ある期間における増減率を示す指標のことで、年リターンが3%であれば1年間で3%増加、年利リターンが-3%であれば3%減少したという意味です。

オルカンのリターンは以下のとおり。

また、ACWI(オルカンが目標としている指数である)のリターンは以下のとおり。

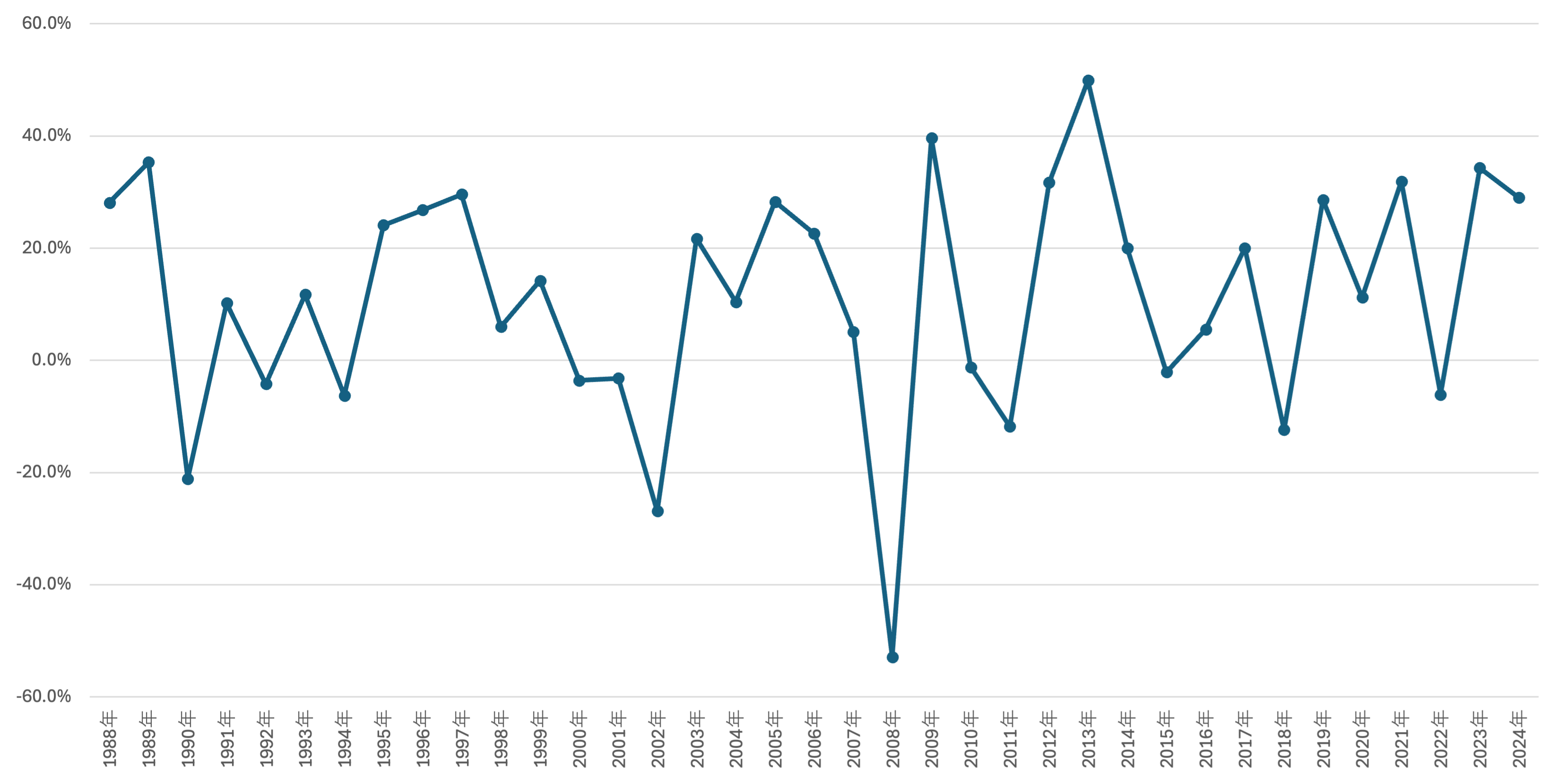

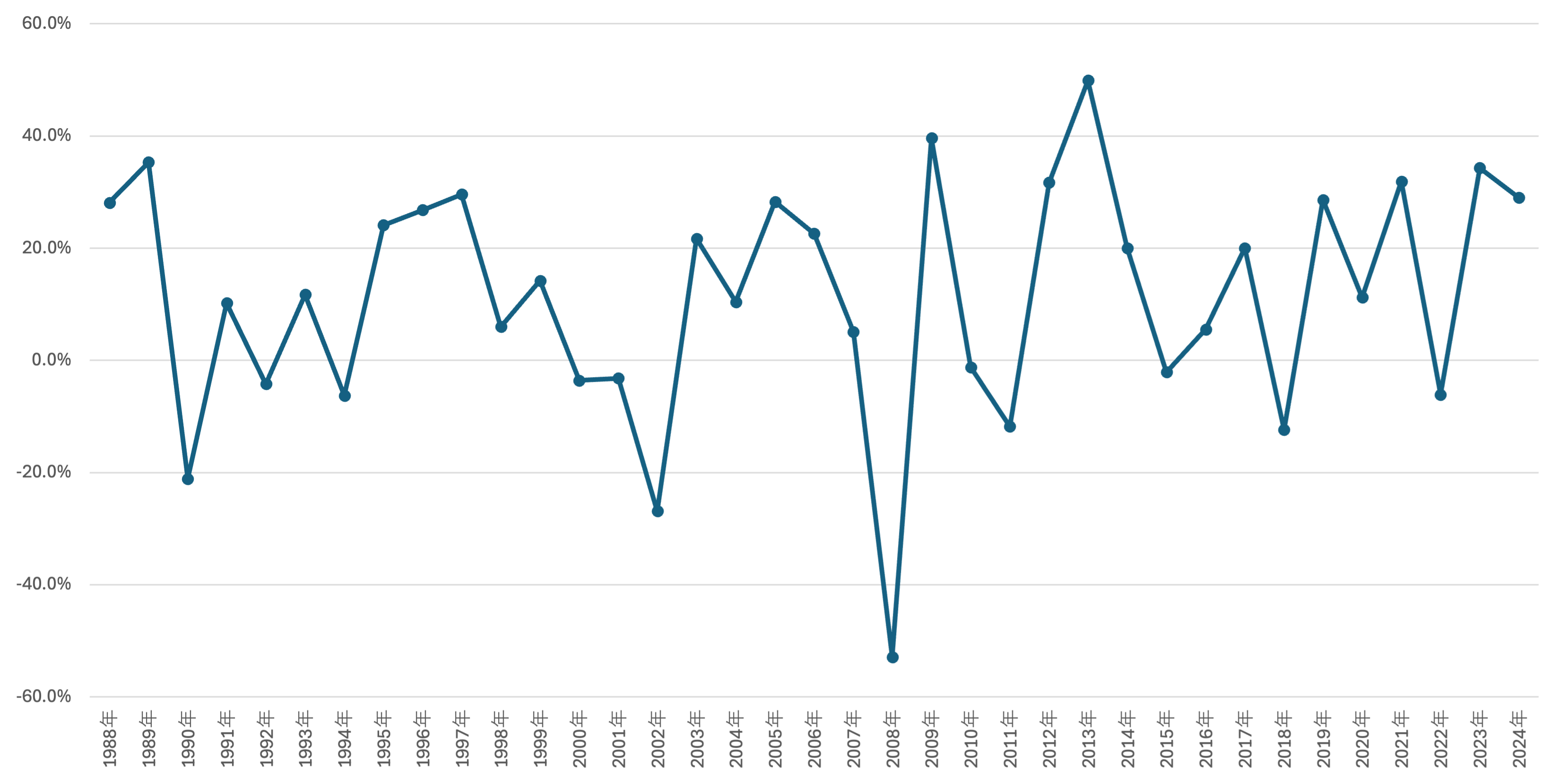

1988年から2024年までの各年のリターン

- 1988年:28.1%

- 1989年:35.3%

- 1990年:-21.1%

- 1991年:10.2%

- 1992年:-4.2%

- 1993年:11.7%

- 1994年:-6.3%

- 1995年:24.1%

- 1996年:26.8%

- 1997年:29.6%

- 1998年:6.0%

- 1999年:14.2%

- 2000年:-3.6%

- 2001年:-3.2%

- 2002年:-26.9%

- 2003年:21.7%

- 2004年:10.4%

- 2005年:28.3%

- 2006年:22.6%

- 2007年:5.1%

- 2008年:-52.9%

- 2009年:39.6%

- 2010年:-1.2%

- 2011年:-11.8%

- 2012年:31.7%

- 2013年:49.9%

- 2014年:20.0%

- 2015年:-2.1%

- 2016年:5.5%

- 2017年:20.0%

- 2018年:-12.4%

- 2019年:28.6%

- 2020年:11.2%

- 2021年:31.9%

- 2022年:-6.1%

- 2023年:34.3%

- 2024年:29.0%

オルカンの平均リターンは8〜10%であり、過去の実績を基にすると、毎年平均して8〜10%程度の成長が期待できるでしょう。

ただ、リターンは一定ではなく、市場が低迷した年にはマイナスとなる場合もあり、元本割れのリスクは常に存在します。

⑤指数との乖離が小さい

オルカンはACWIに連動することを目指しているインデックスファンドです。

しかし、すべてのインデックスファンドが指数にブレなく連動するとは限らず、指数への連動を目指す過程では、以下のようなコストがかかります。

【インデックス運用におけるコスト】

- 人件費

- 売買手数料

- 監査報酬

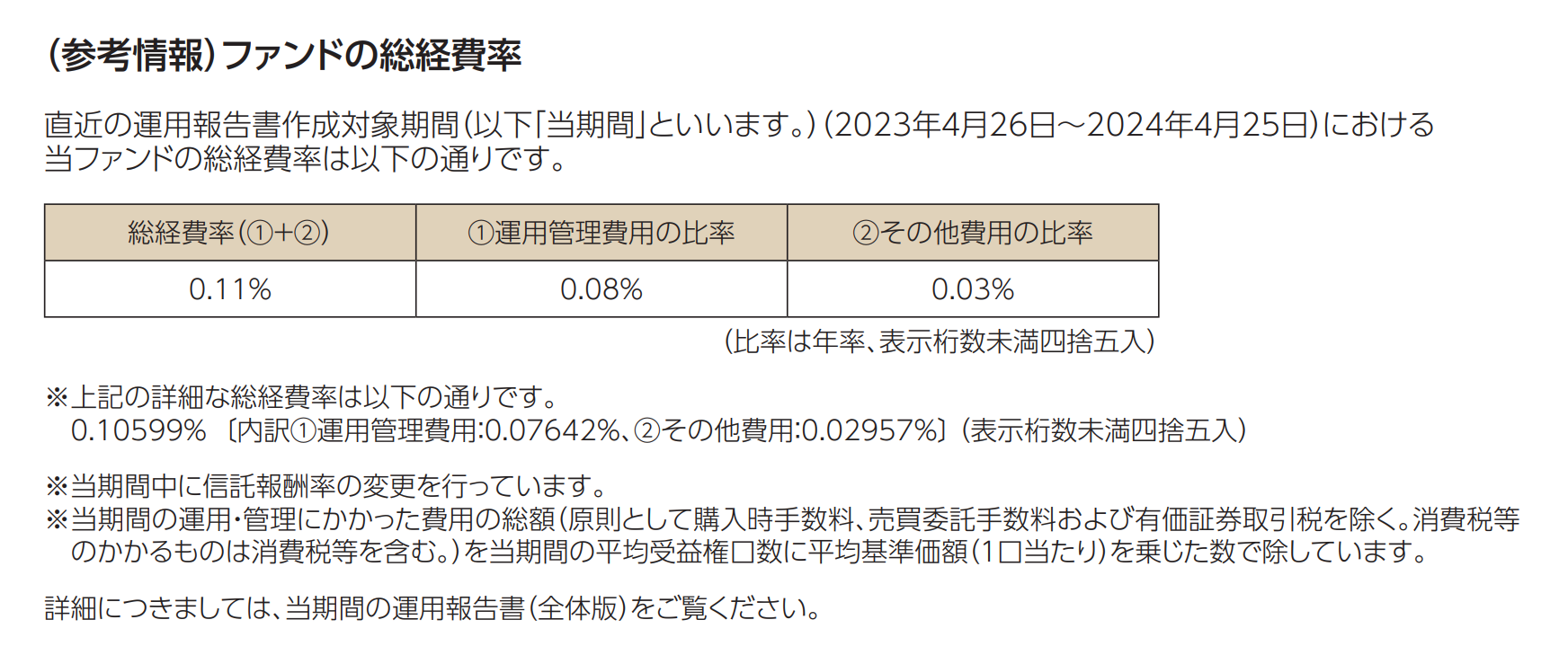

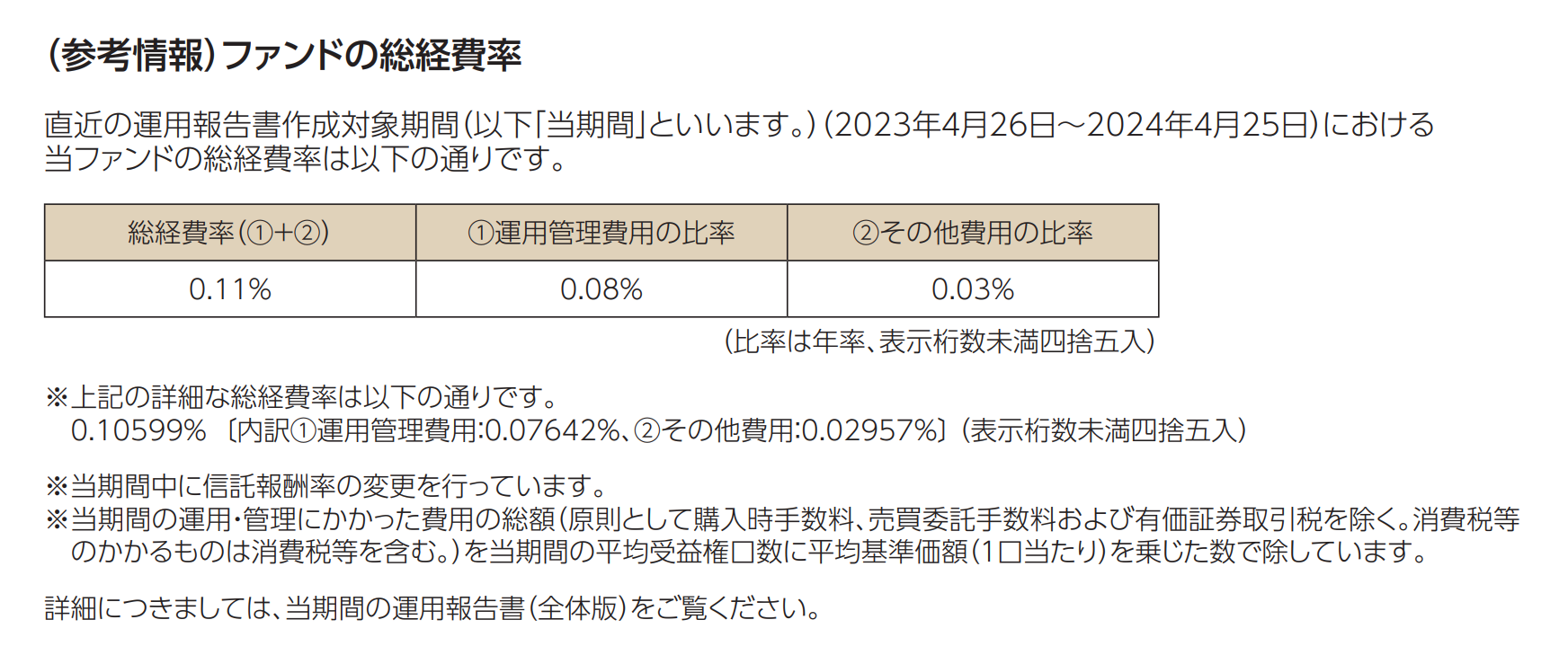

これらのコストが積み重なることで指数と乖離する可能性がありますが、オルカンの総経費率は0.15%であり、全世界に投資できる投資信託の中では最安級です。

投資信託を選ぶ際には、指数にブレなく連動しているかどうかも重要なポイントですが、低コストであるオルカンに関しては特に問題ないでしょう。

なお、指数との乖離は「トラッキングエラー」と呼ばれます。

⑥純資産総額がトップクラス

純資産総額は、投資信託に組み入れられている株式や債券などの資産の時価総額を指し、投資信託の規模を表す指標です。

純資産総額が大きいほど、多くの投資家から資金が集まっていることを意味し、信頼性や安定性が高いことを示めしています。

国内には約6,000本の投資信託が存在していますが、オルカンの純資産総額はその中で2番目に大きい規模を誇っています。

最も純資産総額が大きいのは、同じeMAXIS Slimシリーズに属する「eMAXIS Slim 米国株式(S&P500)」です。

オルカンの純資産額は非常に大きいことは、多くの投資家から高く評価され、広く選ばれていることを示しており、信頼性の高さが伺えます。

⑦最も効率的な投資手法である

現代ポートフォリオ理論は、株や債券などで構成されるポートフォリオのリスクとリターンを研究するための理論です。

株や債券の割合を色々と変えることで、ポートフォリオ全体のリスクとリターンがどのように変わるかを調査します。

この理論では、「全てのリスク資産からなる時価総額加重平均ポートフォリオが最も効率的である」と結論づけています。

効率的とは小さいリスクで大きなリターンを得るということです。

オルカンは時価総額加重平均を採用しているため、現代ポートフォリオ理論の結論と非常に類似した構成を持つと言えるでしょう。

ただ、現代ポートフォリオ理論では株式だけでなく債券も含まれており、オルカンは100%株式で構成されている点には注意が必要です。

あくまで株式のみに限定すると、全世界の株式の時価総額加重平均はオルカンであり、理論の一部分を反映しているに過ぎません。

新NISAにおすすめのポートフォリオ3選

新NISAにおすすめのポートフォリオは以下の3つ。

- オルカン

- オルカン+債券

- オルカン+インド

①オルカン

おすすめな人

- ポートフォリオをシンプルにしたい

- 複数の投資信託を保有したくない

シンプルかつ効率良く投資したいのであれば、オルカンだけで十分です。

オルカンは、先進国23ヵ国と新興国24ヵ国の株式約3,000銘柄で構成され、全世界の株式市場の約85%をカバーしています。

この広範な分散投資は、特定の国や地域の経済動向に左右されにくく、安定的なリターンを期待できる仕組みとなっています。

また、オルカンは時価総額加重平均を採用しており、時価総額が大きい企業ほど組み入れ比率が高くなるため、世界経済の成長が自動的に反映されます。

特定の国や地域の成長を予測する必要がない点も大きな魅力です。

過去を振り返ると、株式市場の優勢な地域は時代ごとに変化し、1980年代は日本、1990年代、2010年代になると米国が株式市場を牽引する存在となりました。

市場の変化を正確に予測するのは難しいですが、オルカンでは様々な国や地域の成長を取り込めるため、時間と労力を大幅に削減できます。

現在の構成比率は、米国が約62.3%、日本が約5.5%、英国が約3.7%となっていますが、新興国が成長すれば、自然とその比率が変わます。

したがって、オルカンだけへの投資はシンプルさと効率性を兼ね備えた投資戦略であり、多くの投資家にとって理想的な選択肢の1つと言えるでしょう。

②オルカン+債券

おすすめな人

- オルカンのリスクを抑えたい

- 経済危機が起きても大暴落を避けたい

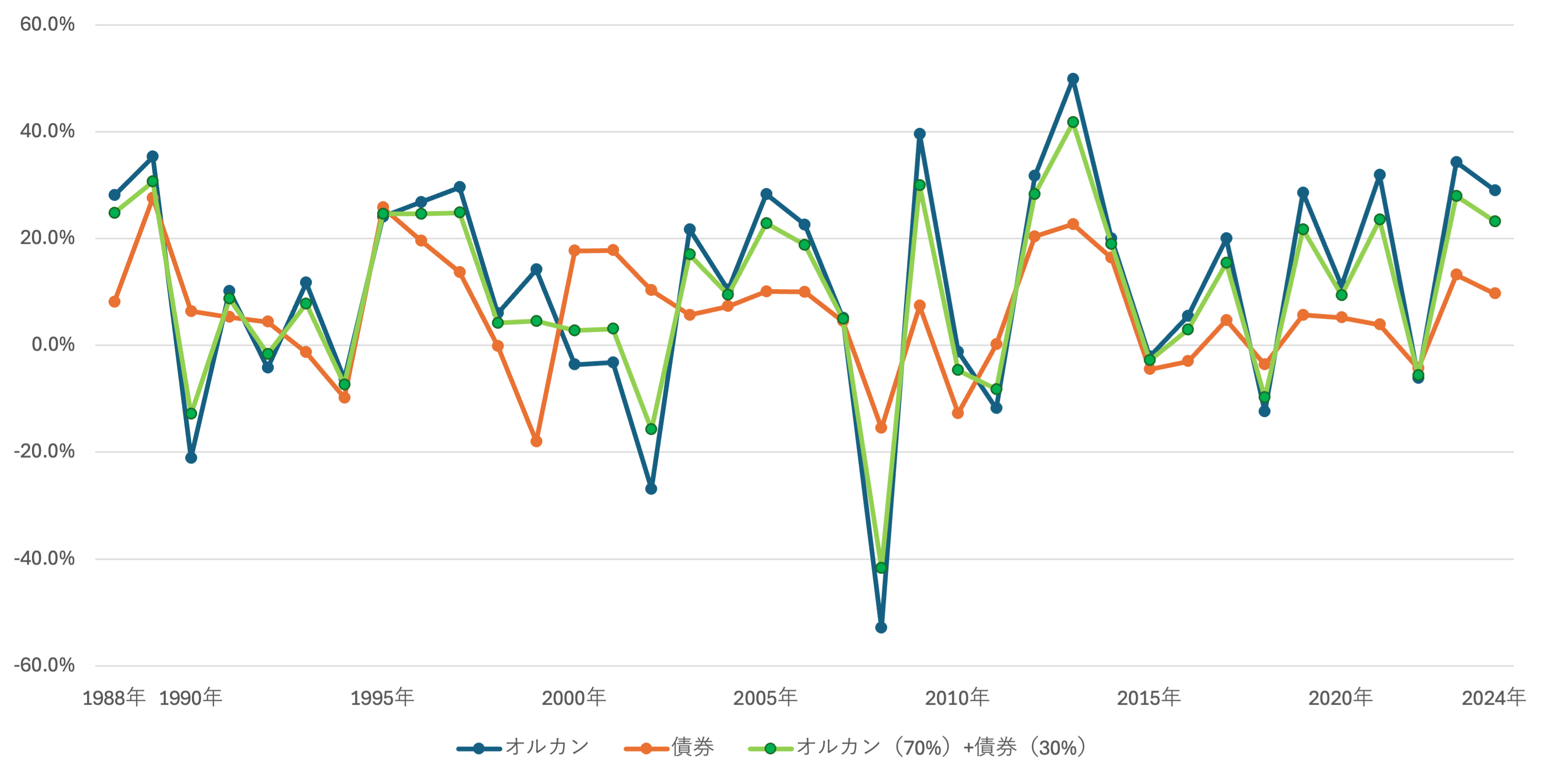

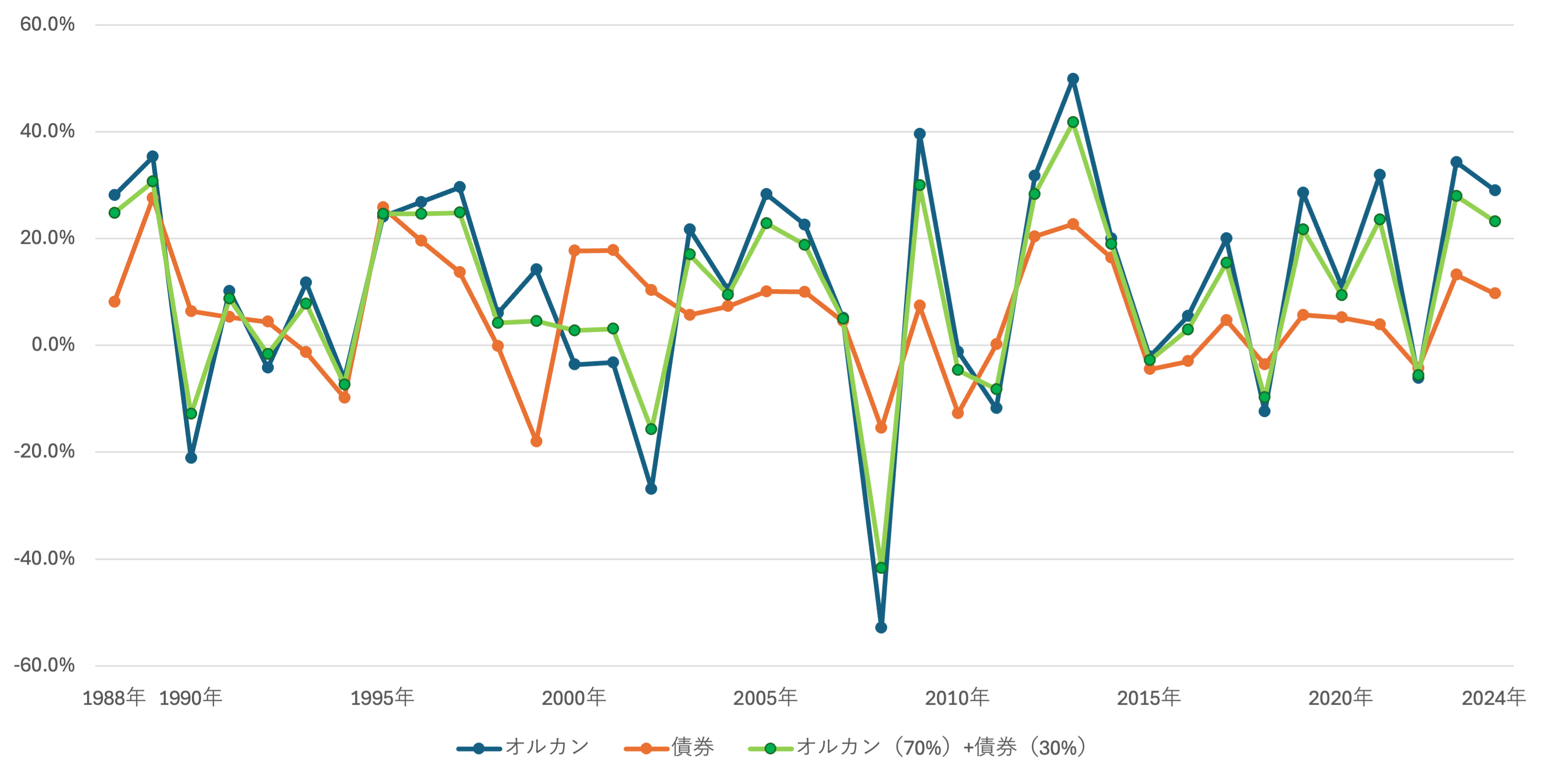

リスクを下げたいのであれば、オルカンと債券を組み合わせるべきです。

オルカンは、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成され、十分に分散が効いていますが、株式のみで構成されているため、値動きが大きくなる可能性があります。

以下のグラフは、1988〜2024年のACWI(オルカンが目標とする指数)のリターンを示したもので、全体的に大きな変動が見られ、2008年のリーマンショック時には-52.9%もの下落を記録しています。

このような下落リスクを軽減するためには、債券を組み合わせることが有効であり、債券を加えることで、株式の下落リスクを一定程度抑えることができます。

以下の表は、2010年12月末から2023年12月末までの価格変動性(リスク)を示したもので、債券の価格変動性は株式に比べて低く、安定した運用が可能です。

ただ、近年のグローバル化の影響により、株式が下落した際に債券も連動して下落する可能性がある点については注意が必要です。

以下の表は、国内債券、外国債券、国内株式、外国株式の相関係数を示したもので、国内株式と国内債券の組み合わせ以外は正の相関があります。

相関係数とは?

相関係数は、二つのデータの関係がどれだけ強いか、またはどの方向に向かっているかを示す数字です。

簡単に言うと、「一つのデータがもう一つのデータとどれだけ一緒に動くか」を教えてくれる指標です。

- 1.00(+1.00)の相関係数は、完全な正の相関を示します。これは、片方の変数が増加するともう片方の変数も同じ比率で増加することを意味します。

- 0.00 の相関係数は、全く相関がないことを示します。

- −1.00の相関係数は、完全な負の相関を示します。これは、片方の変数が増加するともう片方の変数が同じ比率で減少することを意味します。

つまり、債券を組み合わせても、株式の価格変動リスクを完全には抑えられません。

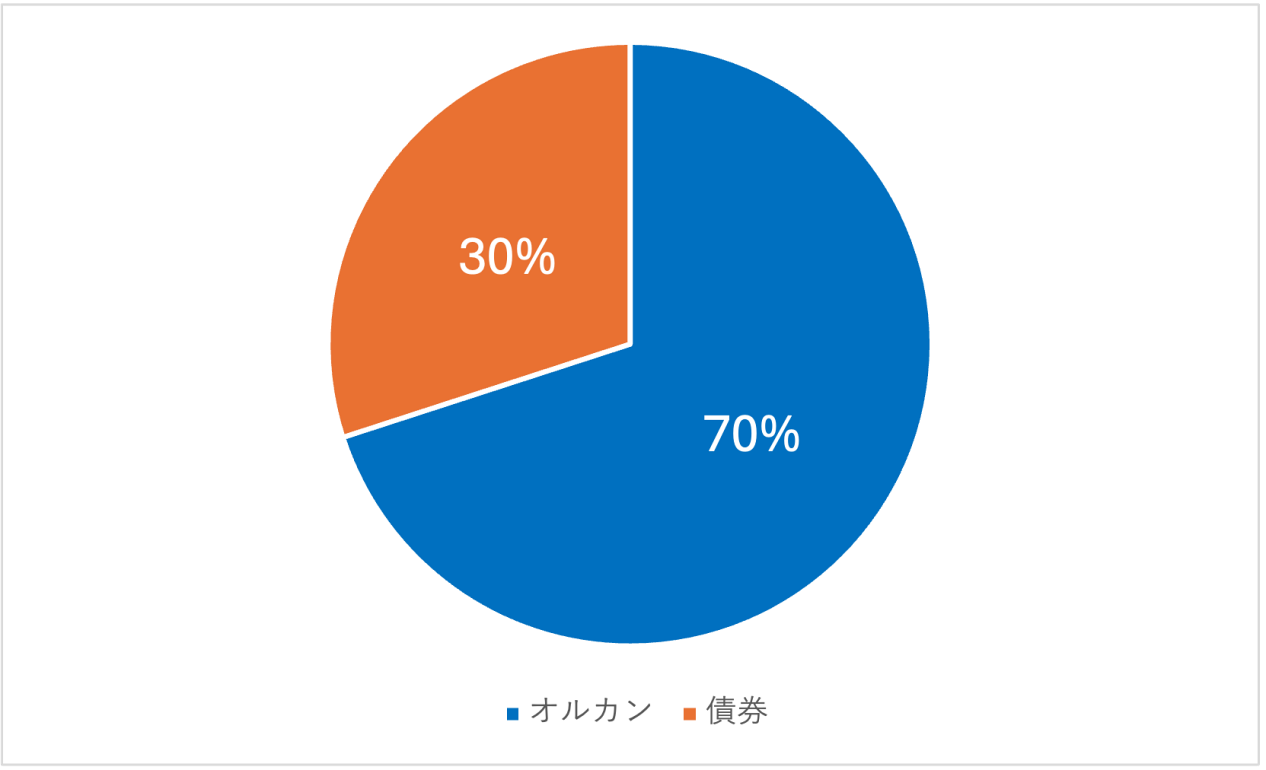

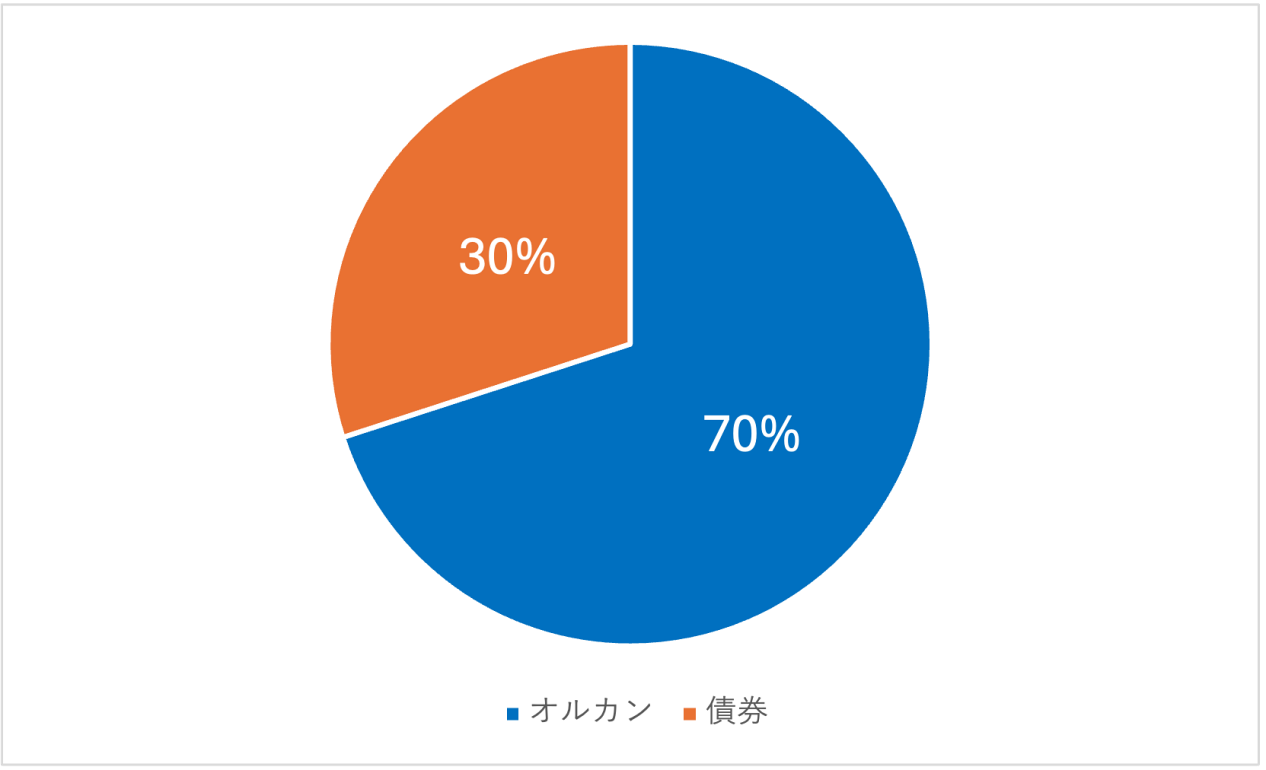

オルカンと債券の組み入れ比率

オルカンと債券の組み合わせ比率は、オルカン(70%):債券(30%)がおすすめです。

オルカン100%の場合、高いリターンが期待できますが、市場が不安定なときには資産の変動幅も大きくなる可能性があります。

一方で、比率が7:3の場合、リターンは若干抑えられるものの、資産全体の変動幅が小さくなり、急激な市場変動時でも精神的な安心感を得られやすい点がメリットです。

以下のグラフは、オルカン100%、債券100%、オルカン(70%)+債券(30%)のリターンを示したもので、オルカン100%の場合と比較して、変動が小さくなっていることが分かります。

- オルカンのリターンは「ACWI」のデータを使用

- 債券のリターンは「FTSE世界国債インデックス(除く日本)」のデータを使用

さらにリスクを抑えたい場合、債券の比率を50%(5:5)やそれ以上に増やす選択肢もあり、債券の比率を高めることで、資産全体の価格変動を抑え、より安定した運用を目指すことが可能です。

ただ、債券の割合を増やすほどリターンも小さくなる点には注意が必要です。

オルカンの割合を大きくするとリスクは大きくなり、債券の割合を大きくするとリスクは小さくなるため、リスク許容度に合わせて比率を調整することが重要です。

オルカンにおすすめの債券株型投資信託

おすすめの債券型投資信託は、オルカンと同じ三菱UFJアセットマネジメントが運用する「eMAXIS Slim 先進国債券インデックス」です。

「FTSE世界国債インデックス(除く日本)」に連動することを目標としています。

国債は信用格付けによってレベル分けされていますが、この投資信託では投資適格債(Baa〜Aaa)のみが対象です。

| 格付け会社 | ||||

| ムーディーズ | S&P | R&I | JCR | |

| 投資適格債 | Aaa | AAA | AAA | AAA |

| Aa | AA | AA | AA | |

| A | A | A | A | |

| Baa | BBB | BBB | BBB | |

| 投資不適格債 | Ba | BB | BB | BB |

| B | B | B | B | |

| Caa | CCC | CCC | CCC | |

| Ca | CC | CC | CC | |

| C | C | — | C | |

| — | D | C | D | |

なお、FTSE世界国債インデックス(除く日本)は既に日本国債に投資している投資家や、日本市場を別途分析・投資したい投資家向けの指数であるため、日本国債は除かれています。

eMAXIS Slim 先進国債券インデックスの債券格付け分布

| 格付け種類 | 比率 |

| AAA格 | 10.8% |

| AA格 | 63.3% |

| A格 | 12.8% |

| BBB格 | 12.3% |

| BB格 | 0.0% |

| B格 | 0.0% |

eMAXIS Slim 先進国債券インデックスの組入上位10ヵ国・地域

| 国・地域 | 比率 |

| アメリカ | 47.0% |

| 中国 | 11.1% |

| フランス | 7.4% |

| イタリア | 6.8% |

| ドイツ | 5.3% |

| イギリス | 5.3% |

| スペイン | 4.4% |

| カナダ | 1.9% |

| ベルギー | 1.5% |

| オランダ | 1.2% |

eMAXIS Slim 先進国債券インデックスの手数料

- 購入時手数料:無料

- 信託財産留保額:無料

- 信託報酬:0.154%

- その他:0.01%

- 実質コスト:0.164%

eMAXIS Slim 先進国債券インデックスのリターン

- 2017年:7.9%

- 2018年:-3.9%

- 2019年:5.2%

- 2020年:4.9%

- 2021年:3.8%

- 2022年:-4.9%

- 2023年:10.8%

- 2024年:6.3%

③オルカン+インド

おすすめな人

- オルカン単体よりもリターンを高くしたい

- リスク許容度が比較的高い

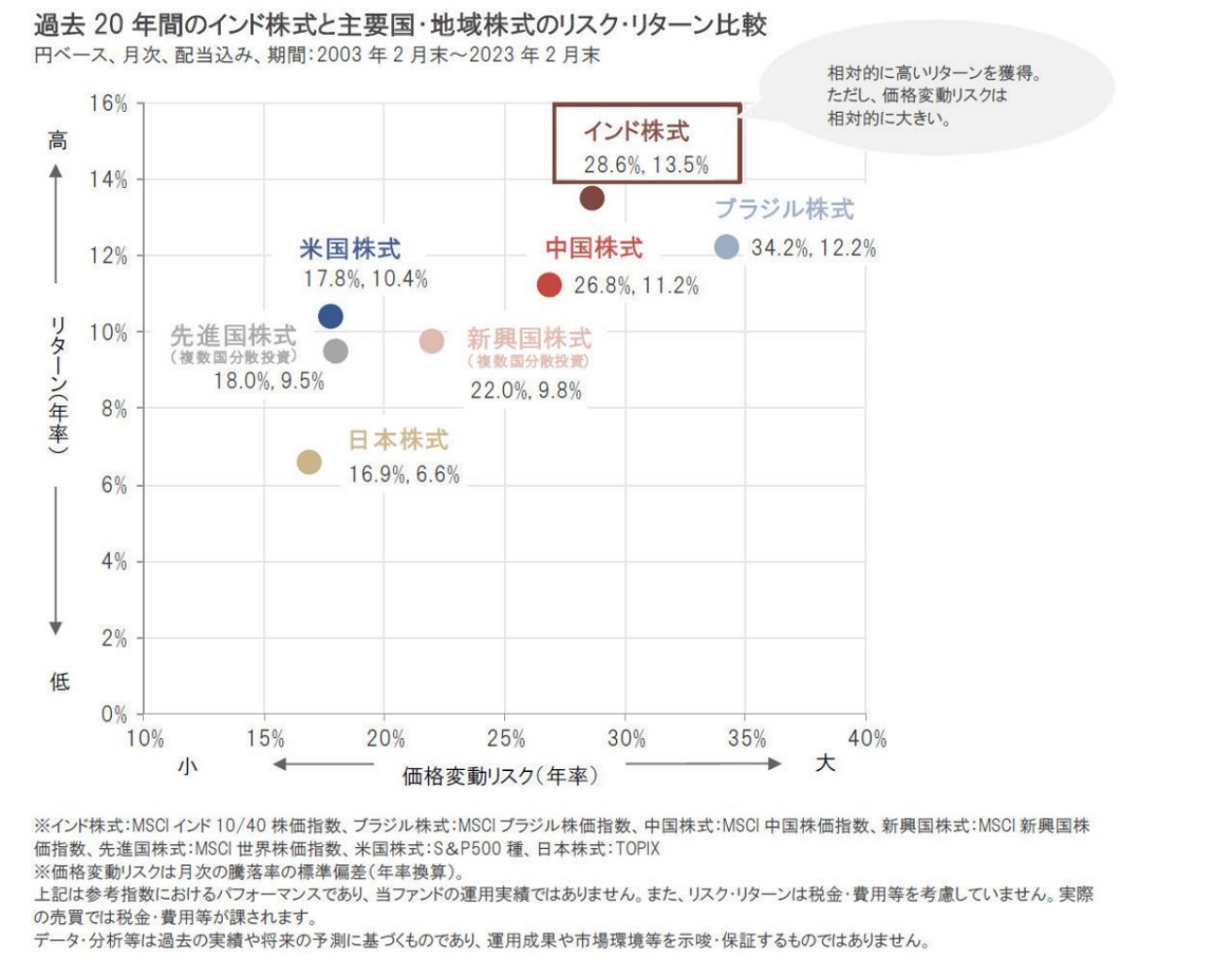

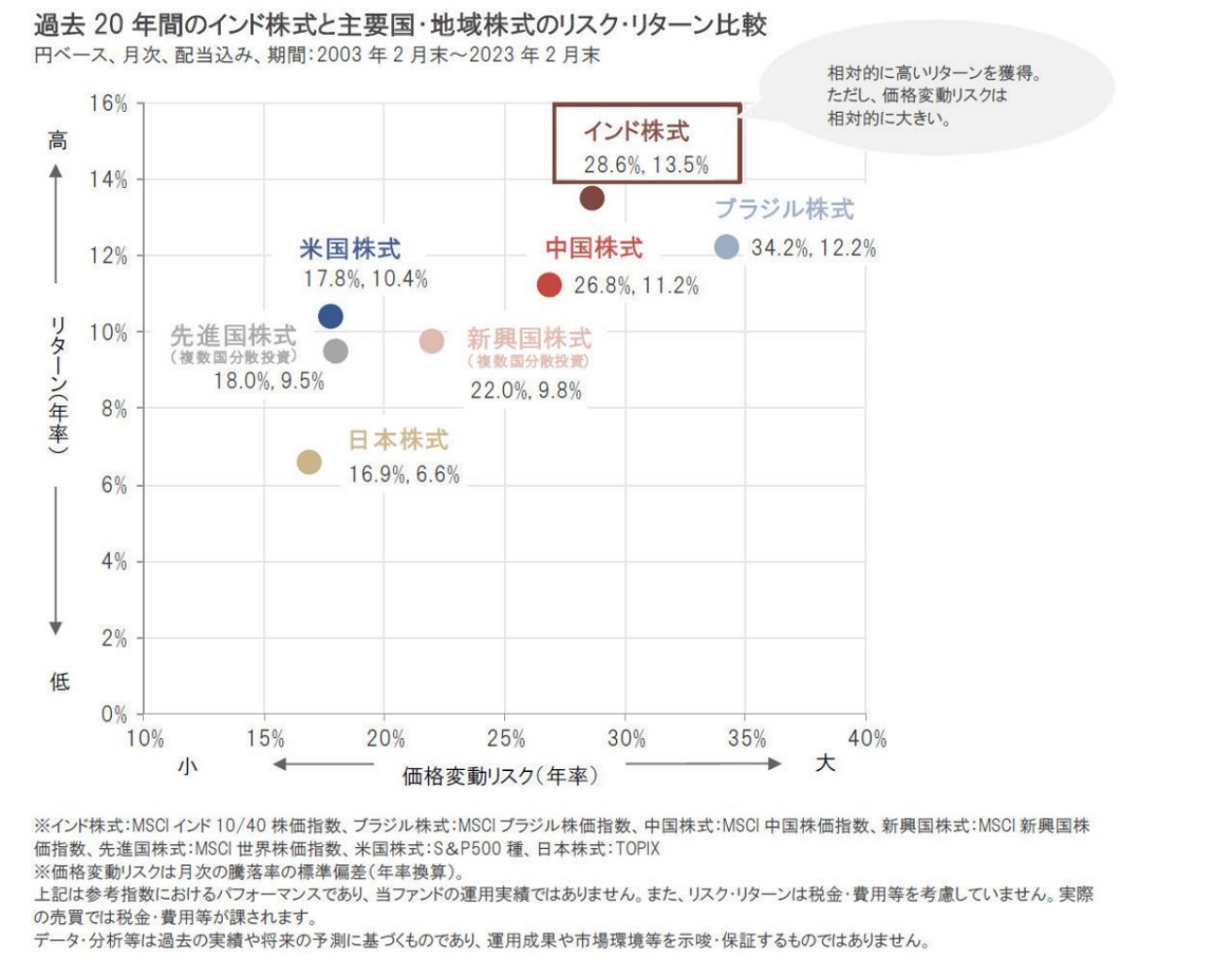

インド株を組み入れることで、リスクを抑えつつ高いリターンを目指せます。

インドは、今後も持続的な成長が見込まれる国の一つであり、特に消費者層の拡大と中間層の急増が経済成長を支える要因となっています。

このような人口動態の変化は、企業の成長や新たな市場の開拓を促進し、インフラやテクノロジー分野の進展と相まって、将来的な成長をさらに後押しするでしょう。

ただ、インド株に投資する際には注意が必要で、政治的不安定や経済政策の変動、インフラの未整備など、リスク要因は少なくありません。

インド株への投資は高リスクであるため、適切な分散投資が重要です。

先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されるオルカンとインド株を組み合わせることで、リスクを抑えつつ高いリターンを目指すことができるでしょう。

なお、オルカンにはインド株も含まれていますが、その割合は1.5〜2%ほどと小さいため、インド市場の成長ポテンシャルを十分に活かすためには直接組み入れることが効果的です。

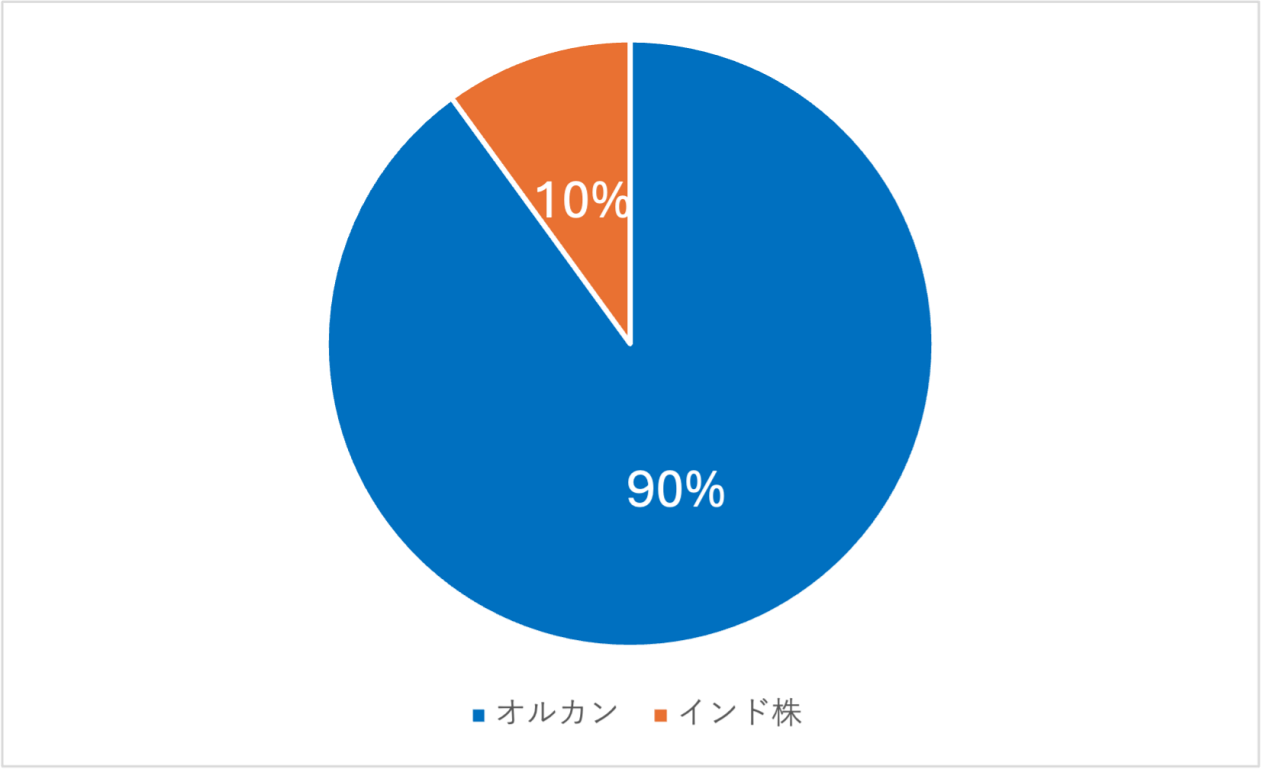

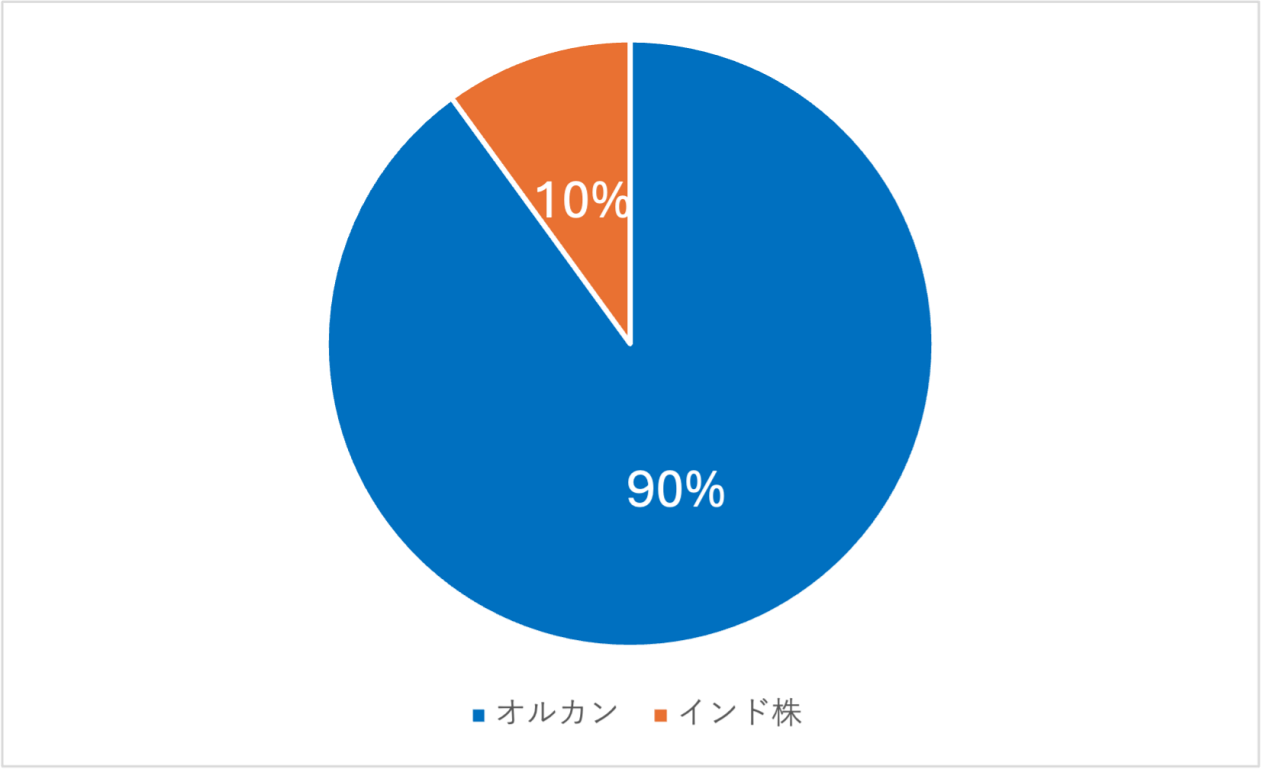

オルカンとインド株の組み合わせ比率

オルカンとインド株の組み合わせ比率は、オルカン(80〜90%):インド株(10〜20%)がおすすめです。

インド株式は、他の国や地域と比べてリターンが顕著に大きい一方で、価格変動リスクも非常に高い水準にあります。

また、インドの代表的な株価指数である「SENSEX」はインドの大手30社、「Nifty50」は50社から構成され、銘柄数は非常に少ないです。

SENSEXやNifty50に連動するインデックスファンドは分散効果が限定的であり、特定の企業に依存する可能性があります。

そのため、インド株の組み入れ比率は10%を基本にし、高くても20%程度に抑えることをおすすめします。

オルカンにおすすめのインド株型投資信託

オルカンにおすすめのインド株型投資信託は以下の4つです。

- eMAXIS インド株インデックス

- SBI・iシェアーズ・インド株式インデックスファンド

- iFreeNEXTインド株インデックス

- iTrustインド株式

特にこだわりがなければ、iFreeNEXTインド株インデックスがおすすめで、手軽にインド市場へ投資できる選択肢として優れています。

インド株に投資できる投資信託の中で純資産額が最大であり、純資産額の規模は運用の安定性を高める要因の1つです。

運用開始からまだ比較的新しいですが、そのパフォーマンスは非常に良好で、目標とする指数に最も近いリターンを実現しています。

また、iFreeNEXTインド株インデックスは主要ネット証券で購入できるため、インド株への投資を手軽に始められる点も大きな魅力です。

ただ、手数料をできるだけ抑えたい場合はeMAXISやSBI・iシェアーズ、リスク許容度が高くてリターンを最大化したい場合には、iTrustも選択肢の一つです。

自身の投資スタイルや目標に合わせて、各投資信託のメリットとデメリットをしっかりと比較し、最適な選択をすることが重要です。

インド株型投資信託について詳しく知りたい方は以下の記事をご覧ください。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

新NISAのポートフォリオに関するQ&A

投資と貯金のバランスはどれくらい?

生活費の6ヶ月から1年分の貯金を確保したら、それ以外の資金を投資に回すことをおすすめします。

まず、貯金を行うことで、精神的な安定が得られるだけでなく、急な出費にも柔軟に対応できるようになります。

予期せぬ出費は誰にでも起こり得るものであり、そんなときに十分な貯金があれば、ストレスを軽減し、生活を安定させることが可能です。

しかし、貯金には、インフレに弱い、銀行の預金金利が非常に低いなどのデメリットもあるため、6ヶ月から1年分の生活費を貯金し、余剰資金を全て投資に回すことが理想的です。

また、貯金がゼロの場合は、生活費の6ヶ月から1年分を目標に貯金を進めながら、同時に少額から投資を始めると良いでしょう。

特に新NISAは100円程度から手軽にスタートできるため、リスクを抑えつつ少額投資を通じて投資の経験を積むことができます。

しっかりとした貯金を基盤にした上で、賢く投資することで、将来に向けた経済的な安定を築けるでしょう。

詳しくは「投資と貯金の理想的なバランスはどれくらい?貯金をすべき理由についても解説」をご覧ください。

オルカンに投資する際の出口戦略は?

インデックス投資の出口戦略には「定額取り崩し」と「定率取り崩し」の2種類があります。

長期的に資産を築きたいなら定額取り崩し、資産に余裕がある場合や定期的にお金を得たいなら定率取り崩しを選ぶと良いでしょう。

また、定額取り崩しの根拠となっているトニリティ・スタディではS&P500と米国社債のデータを利用しており、全てのインデックス投資で年4%の取り崩しができるわけではありません。

自身の投資先によって取り崩し率を変更して資産が枯渇しないよう工夫していく必要があります。

詳しくは「インデックス投資(オルカン・S&P500)の出口戦略について解説」をご覧ください。

まとめ

今回は新NISAにおすすめのポートフォリオについて解説しました。

- 新NISAではオルカンを中心に投資すべき

- 新NISAにおすすめのポートフォリオ3選

- 投資信託の買い方

- 新NISAのポートフォリオに関するQ&A