悩んでいる人

悩んでいる人ナスダック100は新NISAにおすすめ?組み合わせはどうすべき?

このような悩みに答えます。

- ナスダック100とは?

- ナスダック100は新NISAにおすすめ?

- ナスダック100におすすめの組み合わせ

- ナスダック100とオルカン両方に投資したら?

- 投資信託の買い方

- ナスダック100に関するQ&A

ナスダック100は、ナスダック(NASDAQ)に上場している企業のうち、金融業を除く上位100社から構成された株価指数です。

ハイリターンが大きな魅力でありつつも、銘柄数や業種に偏りがあることから、分散効果が十分ではなく、リスクも相応に高くなっています。

結論から言うと、幅広く分散投資できる全世界株式などをメインにし、10〜20%ほどナスダック100を保有する「コア・サテライト戦略」であればおすすめです。

本記事では、ナスダック100は新NISAにおすすめなのか、ナスダック100におすすめの組み合わせは何かについて詳しく解説します。

なお、ナスダック100に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

ナスダック100とは?

| 名称 | ナスダック100 |

| 指数基準日 | 1985年1月31日 |

| 構成銘柄数 | 100 |

| 構成銘柄 | ナスダック(NASDAQ)に上場している企業のうち、金融業を除く上位100社 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| 銘柄入れ替えの頻度 | 毎年12月 |

ナスダック100は、ナスダック(NASDAQ)に上場している企業のうち、金融業を除く上位100社から構成された株価指数です。

この指数は、ナスダック市場全体を代表するものではなく、ハイテクやIT関連の企業が多く含まれている点が特徴です。

そのため、ナスダック100は米国のテクノロジー・IT企業を中心とした株価指数とも言えるでしょう。

構成銘柄には、GAFAMといった世界的な大企業だけでなく、急成長を遂げている新興の中小企業も含まれています。

こうした構成の特性上、ナスダック100のリターンは、より幅広い業種をカバーするS&P500を上回る傾向があります。

ナスダック100の組入銘柄

ナスダック100の組入上位10銘柄は以下のとおり。

| 銘柄 | 比率 |

|---|---|

| マイクロソフト | 6.9% |

| アップル | 7.6% |

| エヌビディア | 7.2% |

| アマゾン | 5.5% |

| ブロードコム | 3.5% |

| メタ・プラットフォームズ | 3.4% |

| コストコ | 2.7% |

| ネットフリックス | 2.7% |

| テスラ | 2.6% |

| アルファベット A | 2.4% |

ナスダック100のリターン

リターンとは、ある期間における増減率を示す指標のことで、年リターンが3%であれば1年間で3%増加、年利リターンが-3%であれば3%減少したという意味です。

ナスダック100のリターンは以下のとおり。

【ナスダック100のリターン】

- 過去1年:2.4%

- 過去3年:14.8%

- 過去5年:27%

- 過去10年:18%

- 過去15年:19.8%

- 過去20年:15.3%

- 過去30年:15.3%

参考:myINDEX

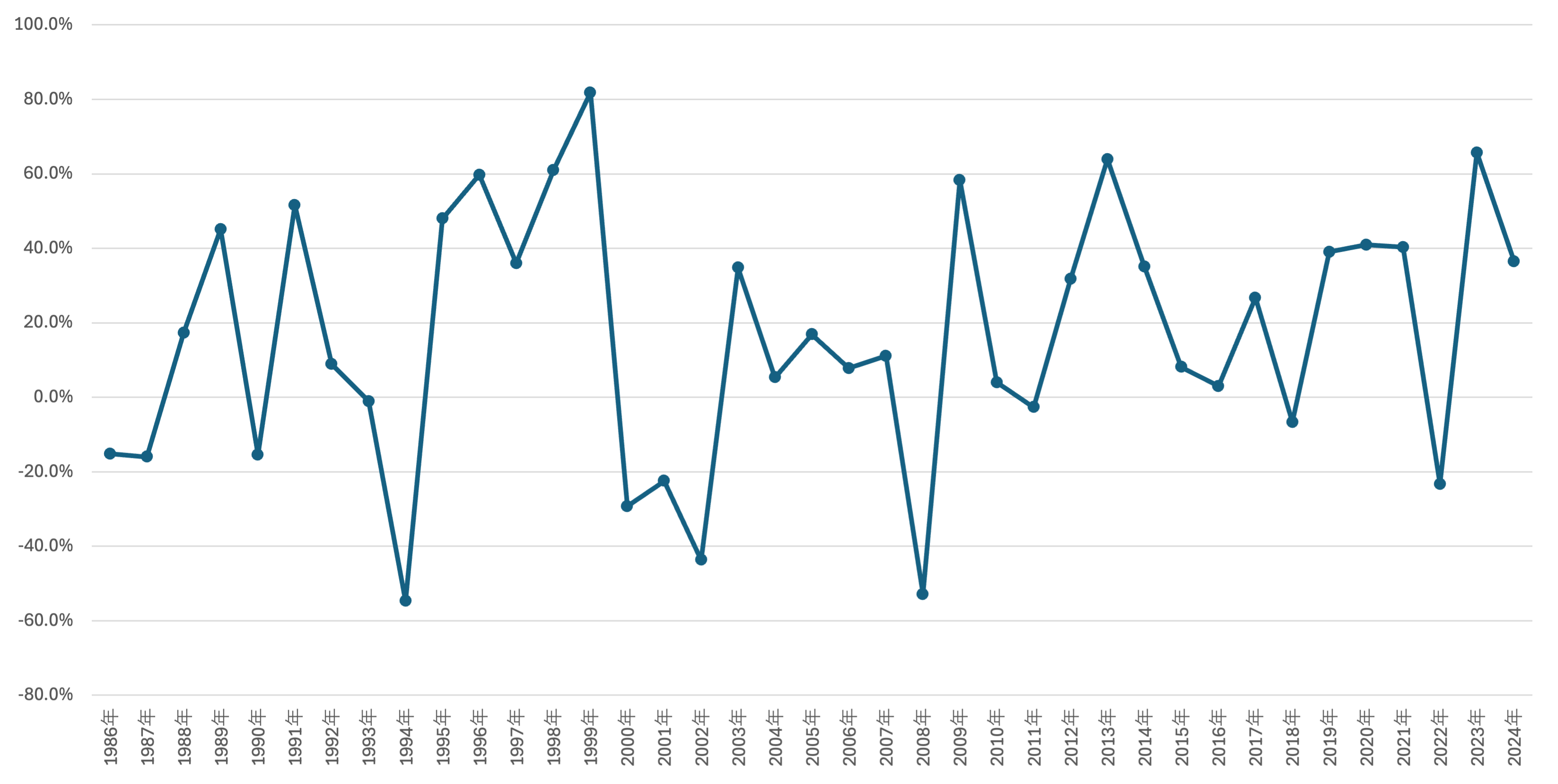

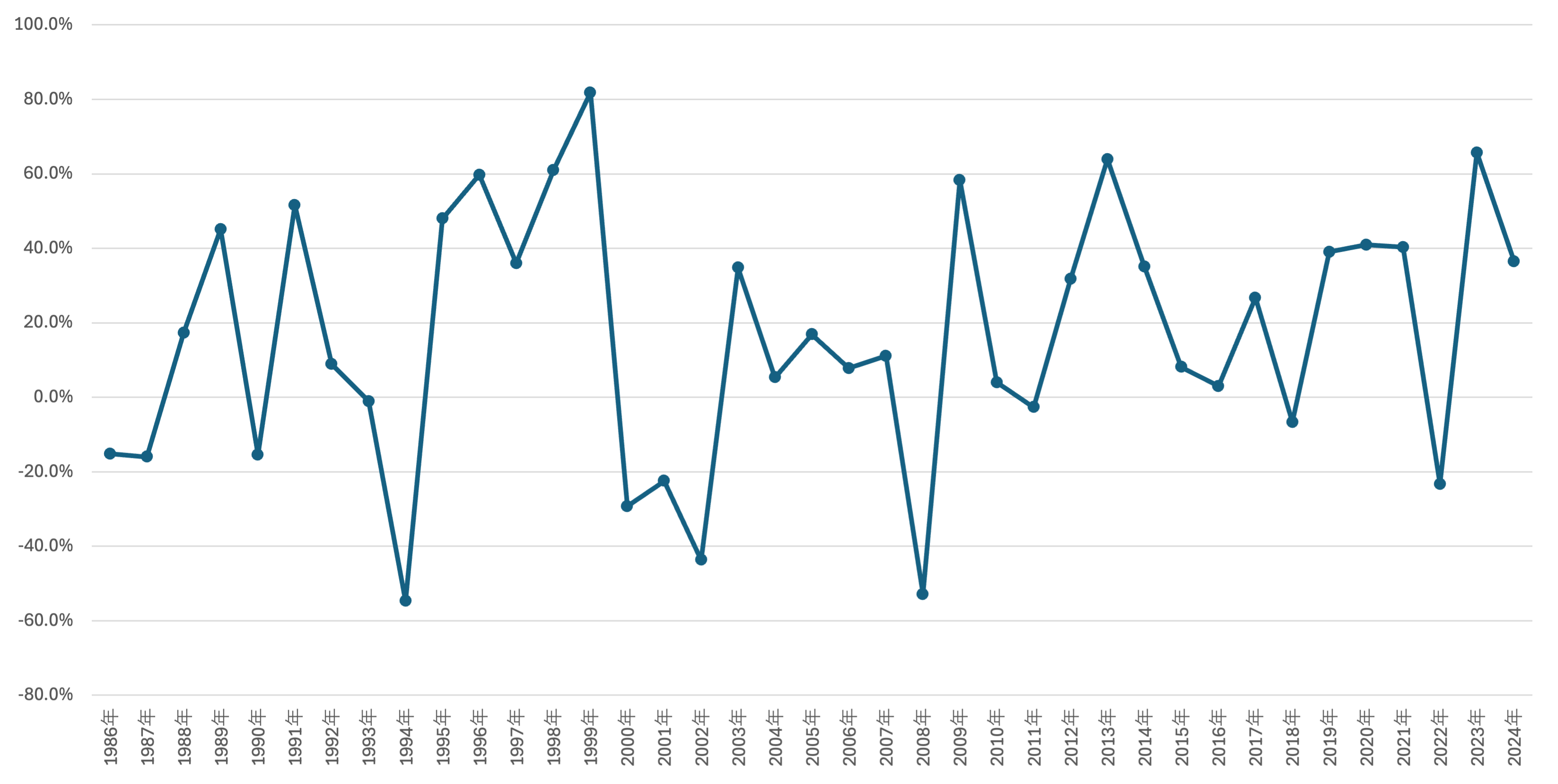

1986年から2024年までの各年のリターン

- 1986年:-15.2%

- 1987年:-16.0%

- 1988年:17.3%

- 1989年:45.1%

- 1990年:-15.4%

- 1991年:51.6%

- 1992年:8.9%

- 1993年:-1.1%

- 1994年:-54.7%

- 1995年:48.0%

- 1996年:59.7%

- 1997年:36.0%

- 1998年:61.0%

- 1999年:81.8%

- 2000年:-29.3%

- 2001年:-22.5%

- 2002年:-43.7%

- 2003年:34.8%

- 2004年:5.3%

- 2005年:16.9%

- 2006年:7.8%

- 2007年:11.1%

- 2008年:-52.9%

- 2009年:58.3%

- 2010年:4.0%

- 2011年:-2.7%

- 2012年:31.7%

- 2013年:63.9%

- 2014年:35.1%

- 2015年:8.1%

- 2016年:3.0%

- 2017年:26.7%

- 2018年:-6.7%

- 2019年:39.0%

- 2020年:40.9%

- 2021年:40.3%

- 2022年:-23.3%

- 2023年:65.7%

- 2024年:36.5%

平均リターンは15〜20%と言えるでしょう。

なお、マイナスである年も複数存在し、元本割れする可能性はあります。

ナスダック100は新NISAにおすすめ?

新NISAの概要

新NISAには「つみたて投資枠」と「成長投資枠」が設けられています。

| つみたて投資枠 | 成長投資枠 | |

| 併用の可否 | 併用可 | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有限度額 | 1,800万円(成長投資枠は1,200万円まで) | |

| 口座開設期間 | 恒久化 | |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 | 上場株式・投資信託等(除外条件あり) |

| 対象年齢 | 18歳以上 | |

つみたて投資枠の年間投資枠は120万円、成長投資枠の年間投資枠は240万円、合計で360万円です。

また、新NISAの非課税保有限度額は1,800万円であり、最短5年で全ての枠を埋めることができます。

なお、ナスダック100に連動する投資信託は成長投資枠のみ対象であるものが多く、ナスダック100に投資する際は成長投資枠の利用がメインとなります。

コア・サテライト戦略であればおすすめ

幅広く分散投資できる全世界株式などをメインにし、10〜20%ほどナスダック100を保有する「コア・サテライト戦略」であればおすすめです。

コア・サテライト戦略は、安定的に運用する「コア」と、リスクをとって高いリターンをめざす「サテライト」を組み合わせることで、リスクを回避しながらリターンの向上をめざす投資戦略です。

コア部分では、市場全体を幅広くカバーするインデックスファンドなどの低リスク・低コストな投資商品に投資することで、土台を固めます。

一方、サテライト部分では、より高いリターンを狙うため、ナスダック100のようなハイリスク・ハイリターンな金融商品に投資します。

ハイリスク・ハイリターンな商品を少数組み込むことで、失敗しても大やけどはしにくく、狙いが当たった時の全体の利益は大きくなります。

ナスダック100におすすめの組み合わせ

オルカンとナスダック100

オルカンとナスダック100の組み合わせがおすすめです。

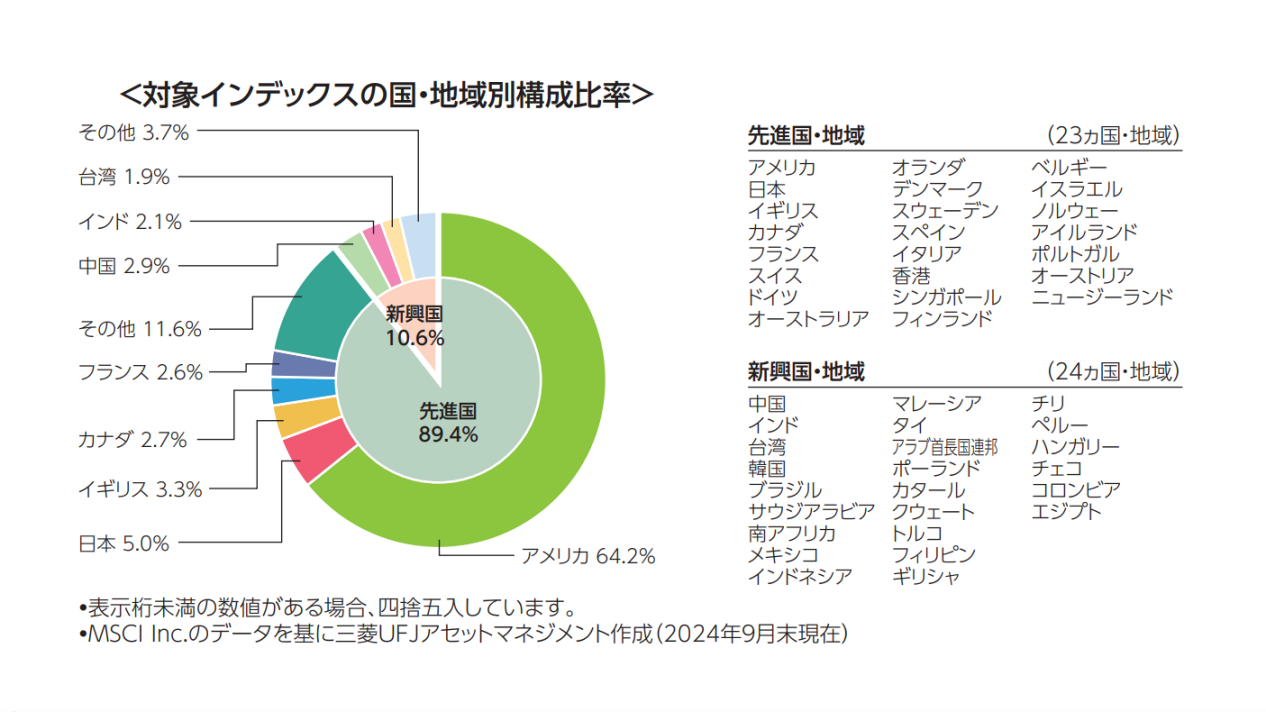

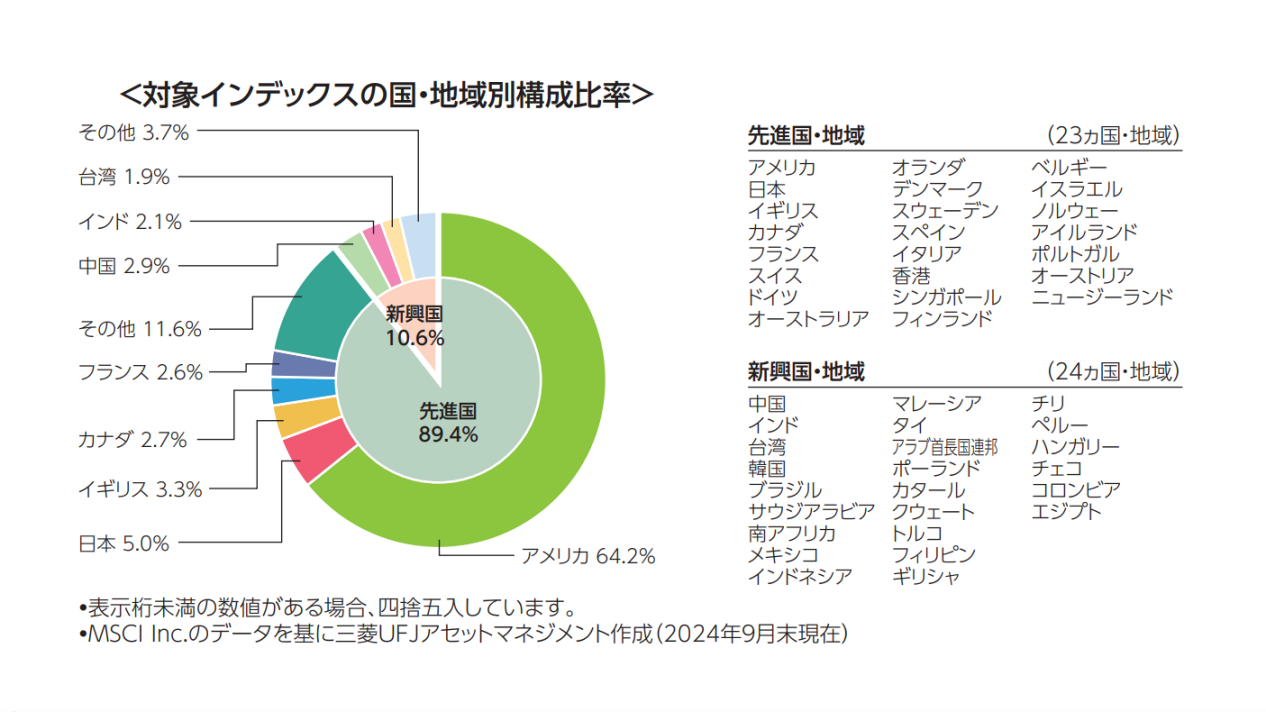

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オールカントリー)」という投資信託です。

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

投資先の地域が幅広く、銘柄数も多いことから、オルカンはコアサテライト運用の「コア」に適していると言えるでしょう。

現在のオルカンは米国が全体の64.2%を占め、日本は5.0%、イギリスは3.3%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

投資比率は9:1から7:3

投資配分においては、オルカン:ナスダック100の比率を9:1から7:3の範囲に収めることが理想的です。

オルカンが9割を超える場合、サテライトの保有による効果が薄れてしまい、全体のバランスを考えるとあまり意味がありません。

一方で、ナスダック100が3割を超えると、ポートフォリオ全体のリスクを抑えるのが難しくなり、安定性が損なわれる可能性があります。

このため、9:1から7:3の範囲内でオルカンとナスダック100の比率を調整することで、リスクとリターンのバランスをうまく取ることが可能です。

株式である以上リスク軽減は限定的

コアサテライト戦略は、安定的に運用する「コア」と、リスクをとって高いリターンをめざす「サテライト」を組み合わせることで、リスクを回避しながらリターンの向上をめざす投資戦略です。

ですが、オルカンは株式100%で構成されているため、投資先の地域が幅広くて銘柄数が多いとはいえ、リスク軽減効果は限定的と言えます。

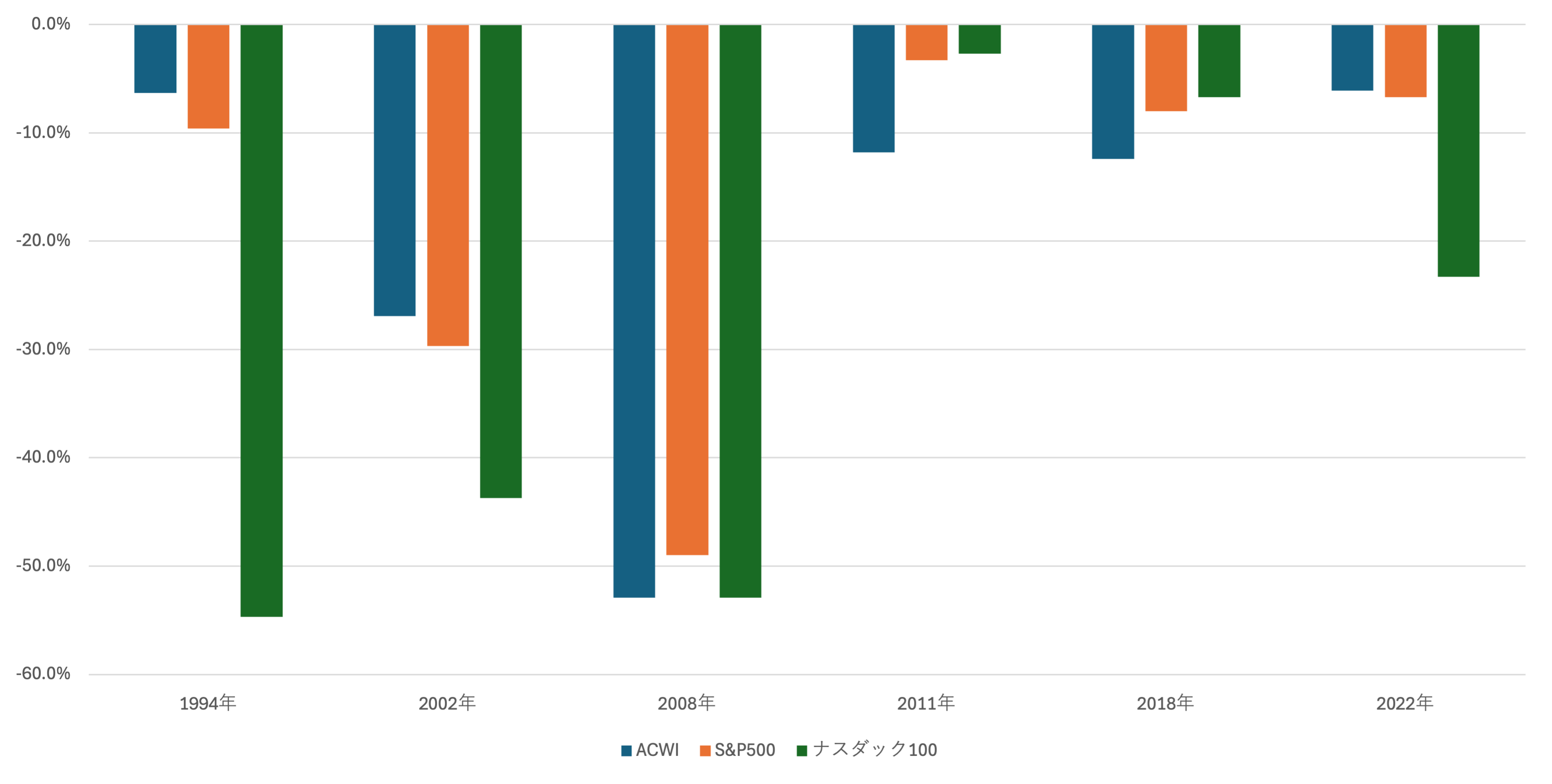

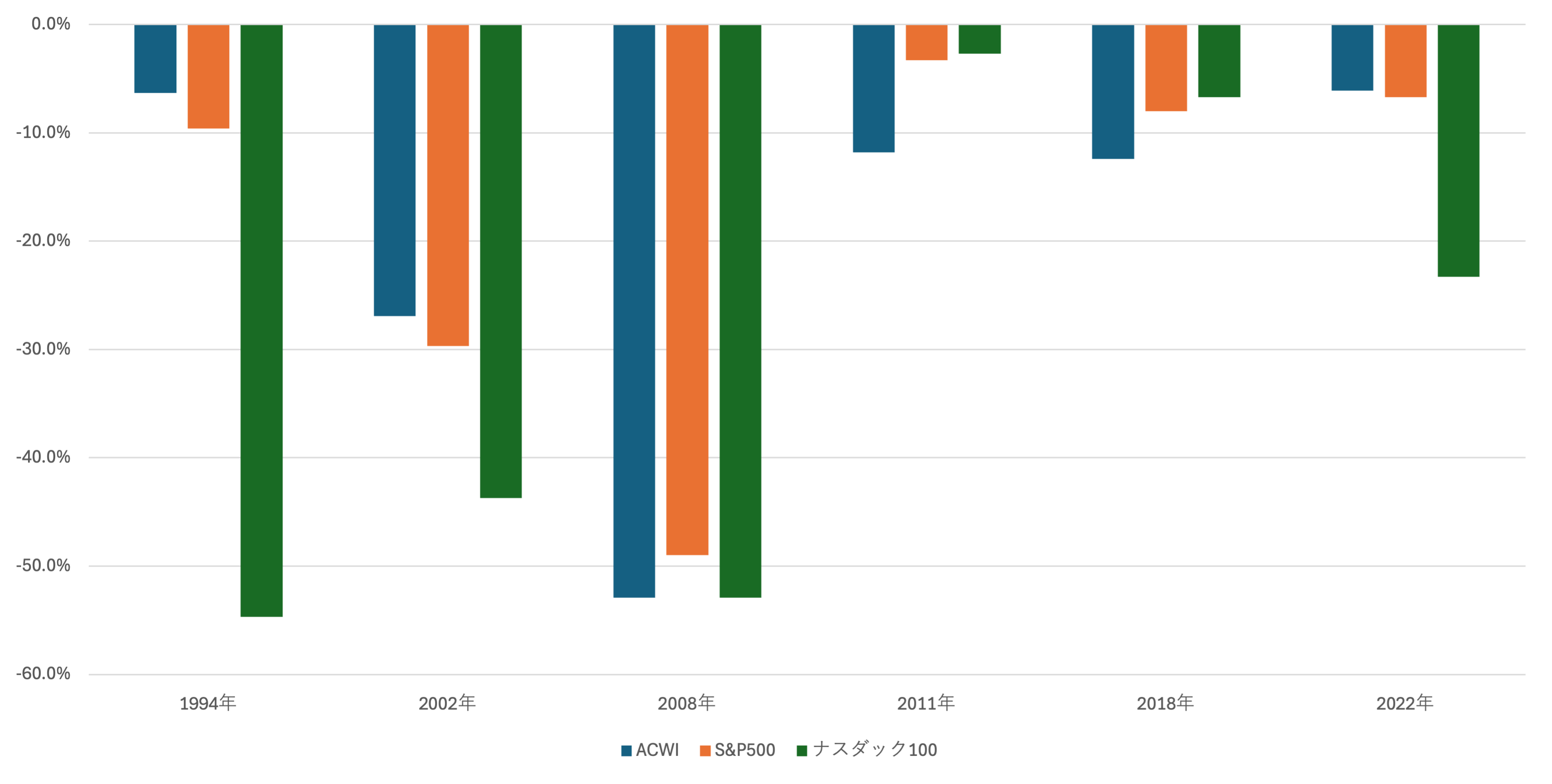

以下の表は、ナスダック100とその他の主要な株価指数の下落時におけるリターンを比較したものです。

| ACWI(全世界株価指数) | S&P500 | ナスダック100 | |

| 1994年 | -6.3% | -9.6% | -54.7% |

| 2002年 | -26.9% | -29.7% | -43.7% |

| 2008年 | -52.9% | -49.0% | -52.9% |

| 2011年 | -11.8% | -3.3% | -2.7% |

| 2018年 | -12.4% | -8.0% | -6.7% |

| 2022年 | -6.1% | -6.7% | -23.3% |

グローバル化が進んだ2000年代以降からACWI、S&P500、ナスダック100のそれぞれが同じような値動きをしています。

このように、全世界の株式に幅広く投資していても、経済危機が起きた場合などはそれなりに下落してしまうのです。

株式である以上、リスクを軽減する効果は限られており、場合によってはナスダック100と似た動きをすることがある点には注意が必要です。

ナスダック100とオルカン両方に投資したら?

ナスダック100を20%、オルカンを80%持つと国・地域の比率は以下のようになります。

| 国・地域 | 比率 |

| 米国 | 71.36% |

| 日本 | 4.00% |

| イギリス | 2.64% |

| カナダ | 2.16% |

| フランス | 2.08% |

| その他 | 9.28% |

| 新興国 | 8.48% |

米国が7割近くを占め、ナスダック100の割合によって米国の比率が変化します。

手数料はオルカンの0.08775%に加えてナスダック100に連動する投資信託の手数料がかかり、リターンはそれぞれのリターンを加重平均した値です。

| オルカン | ナスダック100 | オルカン(20%)+ナスダック100(80%) | |

| 2018年 | -7.5% | -6.7% | -7.3% |

| 2019年 | 26.8% | 39.0% | 29.2% |

| 2020年 | 9.0% | 40.9% | 15.4% |

| 2021年 | 32.7% | 40.3% | 34.2% |

| 2022年 | -5.6% | -23.3% | -9.1% |

| 2023年 | 30.4% | 65.7% | 37.5% |

| 平均 | 14.30% | 25.98% | 16.65% |

過去のリターンはオルカン単体よりも高くなっています。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

ナスダック100に関するQ&A

ナスダック100とS&P500どっち?

メインの投資先としてはS&P500がおすすめです。

S&P500に含まれる銘柄数は500であり、100銘柄しかないナスダック100と比較すると、対象となる企業数が大幅に多いです。

さらに、業種においても全11業種にわたって幅広く構成されており、製造業や金融、ヘルスケア、エネルギーなどを含んでいます。

ただ、補助的な投資先であればナスダック100がおすすめです。

全世界株式などの分散が効いている投資信託とナスダック100を組み合わせることで、バランスの取れた運用が実現できます。

ナスダック100は、情報技術や通信サービス、消費財など成長性の高い企業が集まっているため、リスクが大きい一方で、高いリターンを期待できる投資先です。

そこで、分散の効いている全世界株式などをポートフォリオに取り入れることで、急激な相場の変動時にも安定した運用を維持できるでしょう。

詳しくは「【徹底比較】S&P500とナスダック100どっちに投資すべき?」をご覧ください。

ナスダック100とS&P500両方はあり?

S&P500とナスダック100の両方に投資するのはおすすめしません。

構成国や組入銘柄、業種が非常に似通っており、特に両指数のトップ10銘柄には共通する企業が多く含まれています。

そのため、同時に投資を行うと、特定の企業や業種への投資割合が高くなり、十分な分散効果を得ることは難しいです。

また、S&P500に連動する投資信託の信託報酬(運用にかかる手数料)は低く、0.1%前後ですが、ナスダック100に連動する投資信託の信託報酬は比較的高めに設定されています。

これらを踏まえると、S&P500もしくはナスダック100のどちらか一方を選択することで、より効率的な運用が可能になるでしょう。

ただ、米国のハイテク企業の比率を上げたいなら両方への投資も選択肢の1つです。

ナスダック100はS&P500を上回るリターンを提供し、テクノロジー企業が強力な成長を遂げた最近の数十年において、そのパフォーマンスが際立っていました。

投資対象国を米国に限定し、その中でもハイテク企業の比重を多くすることに対して納得しているのであれば、両方へ投資するのも良いでしょう。

詳しくは「【徹底比較】S&P500とナスダック100両方に投資するのはあり?」をご覧ください。

ナスダック100はおすすめしない?

市場全体を幅広くカバーするインデックスファンドなどをメインにし、全体の10〜20%ほどナスダック100を保有する「コアサテライト戦略」であればおすすめです。

ナスダック100は構成銘柄数が100銘柄と限られており、S&P500や全世界株式などと比較すると、分散性に欠ける側面があります。

業種に関しても、情報技術、一般消費財、コミュニケーション・サービスの3つの業種が全体の約75%を占めており、特定の分野に強く依存しています。

また、ナスダック100は他の指数と比較して大きな下落幅を示すことが多く、そのリスクの高さを改めて浮き彫りにしています。

しかし、ナスダック100には、米国のハイテク・IT企業に集中投資できる、長期間にわたってリターンが高い、というメリットがあります。

ハイリスク・ハイリターンな商品を少数組み込むことで、失敗しても大やけどはしにくく、狙いが当たった時の全体の利益は大きくなります。

詳しくは「ナスダック100はおすすめしないと言われる理由は?やめといた方がいい?」をご覧ください。

ナスダック100におすすめの投資信託は?

おすすめの投資信託は、「ニッセイNASDAQ100インデックスファンド」と「iFreeNEXT NASDAQ100インデックス」です。

ニッセイNASDAQ100インデックスファンドは純資産額が大きくて手数料が安いことに加え、短いですが運用実績があります。

手数料は楽天やPayPay投信の方が安いですが、これらの投資信託は純資産額が少ない上に運用実績がありません。

ニッセイNASDAQ100インデックスファンドに投資した方が無難です。

ただ、手数料が少し高くても運用歴が長くて安定している方が良いなら、iFreeNEXT NASDAQ100インデックスを選ぶと良いでしょう。

詳しくは「ナスダック100に連動するおすすめの投資信託について解説」をご覧ください。

まとめ

今回はナスダック100は新NISAにおすすめなのかについて解説しました。

- ナスダック100とは?

- ナスダック100は新NISAにおすすめ?

- ナスダック100におすすめの組み合わせ

- ナスダック100とオルカン両方に投資したら?

- 投資信託の買い方

- ナスダック100に関するQ&A

幅広く分散投資できる全世界株式などをメインにし、10〜20%ほどナスダック100を保有する「コア・サテライト戦略」であればおすすめです。

コア・サテライト戦略は、安定的に運用する「コア」と、リスクをとって高いリターンをめざす「サテライト」を組み合わせることで、リスクを回避しながらリターンの向上をめざす投資戦略です。

ハイリスク・ハイリターンな商品を少数組み込むことで、失敗しても大やけどはしにくく、狙いが当たった時の全体の利益は大きくなります。

また、オルカンとナスダック100の組み合わせがおすすめで、オルカン:ナスダック100の比率を9:1から7:3の範囲に収めることが理想的です。

9:1から7:3の範囲内でオルカンとナスダック100の比率を調整することで、リスクとリターンのバランスをうまく取ることが可能です。

ただ、オルカンは株式100%で構成されているため、投資先の地域が幅広くて銘柄数が多いとはいえ、リスク軽減効果は限定的と言えます。

株式である以上、リスクを軽減する効果は限られており、場合によってはナスダック100と似た動きをすることがある点には注意が必要です。

なお、ナスダック100に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |