悩んでいる人

悩んでいる人FANG+に長期投資するのはあり?長期投資するリスクやメリットは?

このような悩みに答えます。

- FANG+とは?

- FANG+に長期投資するリスク

- FANG+に長期投資するメリット

- FANG+に長期投資するのはあり?

- 投資信託の買い方

- よくある質問

FANG+はとりわけ大きな影響力と知名度をもつ少数の企業10社で構成され、主にハイテク・IT企業が中心。

このような特徴から、「FANG+に長期投資するのはリスクが高いのでは?」と考える方もいるでしょう。

結論から言うと、FANG+に長期投資するのはありです。

本記事では、FANG+に長期投資するリスクやメリット、適否について詳しく解説します。

なお、FANG+に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

FANG+とは?

| 名称 | FANG+ |

| 指数基準日 | 2014年9月19日 |

| 構成銘柄数 | 10 |

| 構成銘柄 | とりわけ大きな影響力と知名度をもつ少数の企業 主にハイテク・IT企業が中心 |

| 指数の計算方法 | 株価をすべて足し合わせて除数で割る単純平均型 |

| 銘柄入れ替えの頻度 | 毎年12月 |

FANG+は、フェイスブック、アマゾン、ネットフリックス、グーグルの頭文字をつなげた「FANG」に、以下の6社を加えた株価指数のことです。

- アップル

- エヌビディア

- クラウドストライク

- マイクロソフト

- ブロードコム

- サービスナウ

なお、フェイスブックの社名は2021年に「メタ・プラットフォームズ」に変更されました。

当初は中国企業のテンセントやバイドゥも構成銘柄として含まれていましたが、現在は米国企業のみで構成されています。

FANGの4銘柄は固定かと思われますが、残りの6銘柄については、今後も定期的に見直しや入れ替えが行われるでしょう。

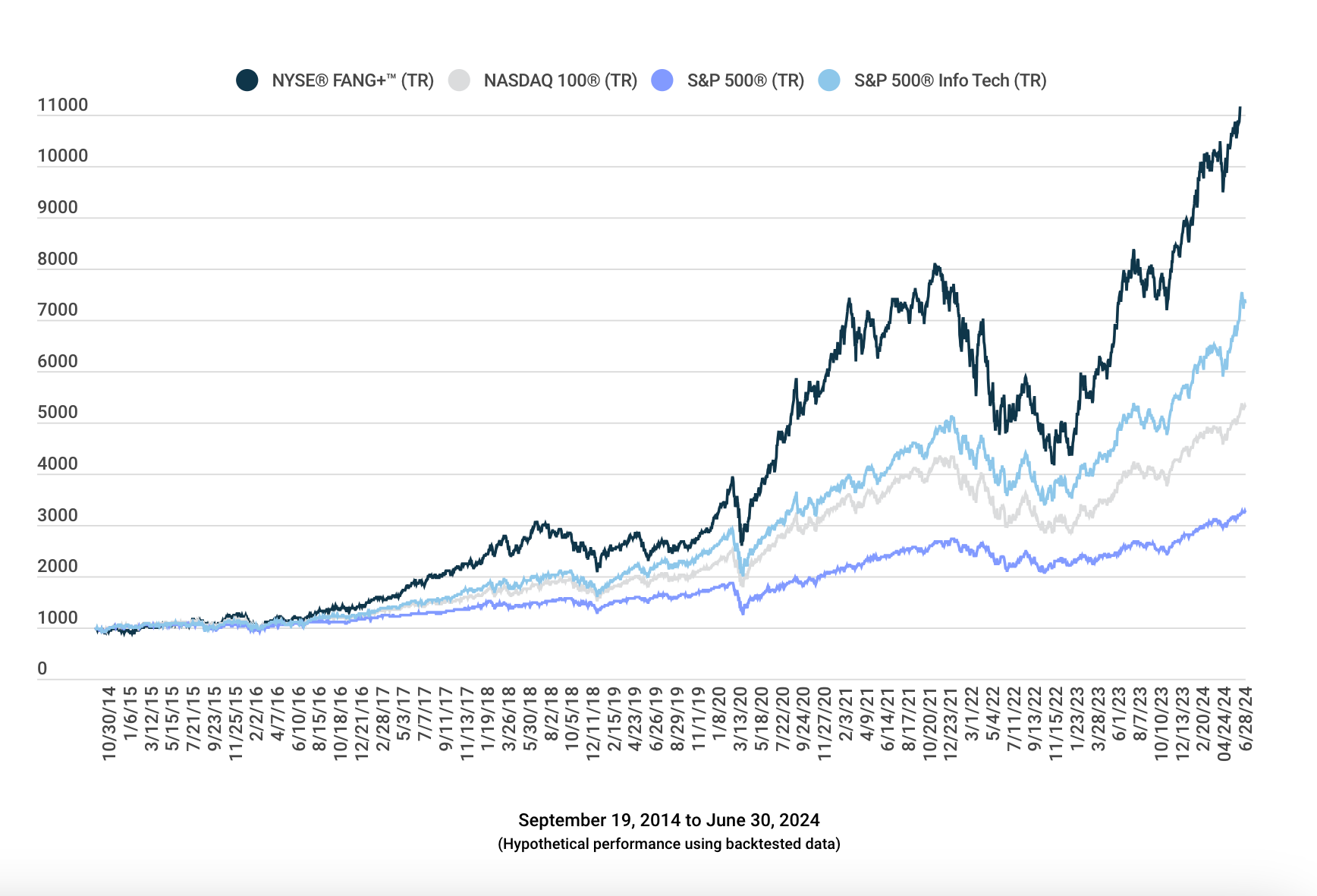

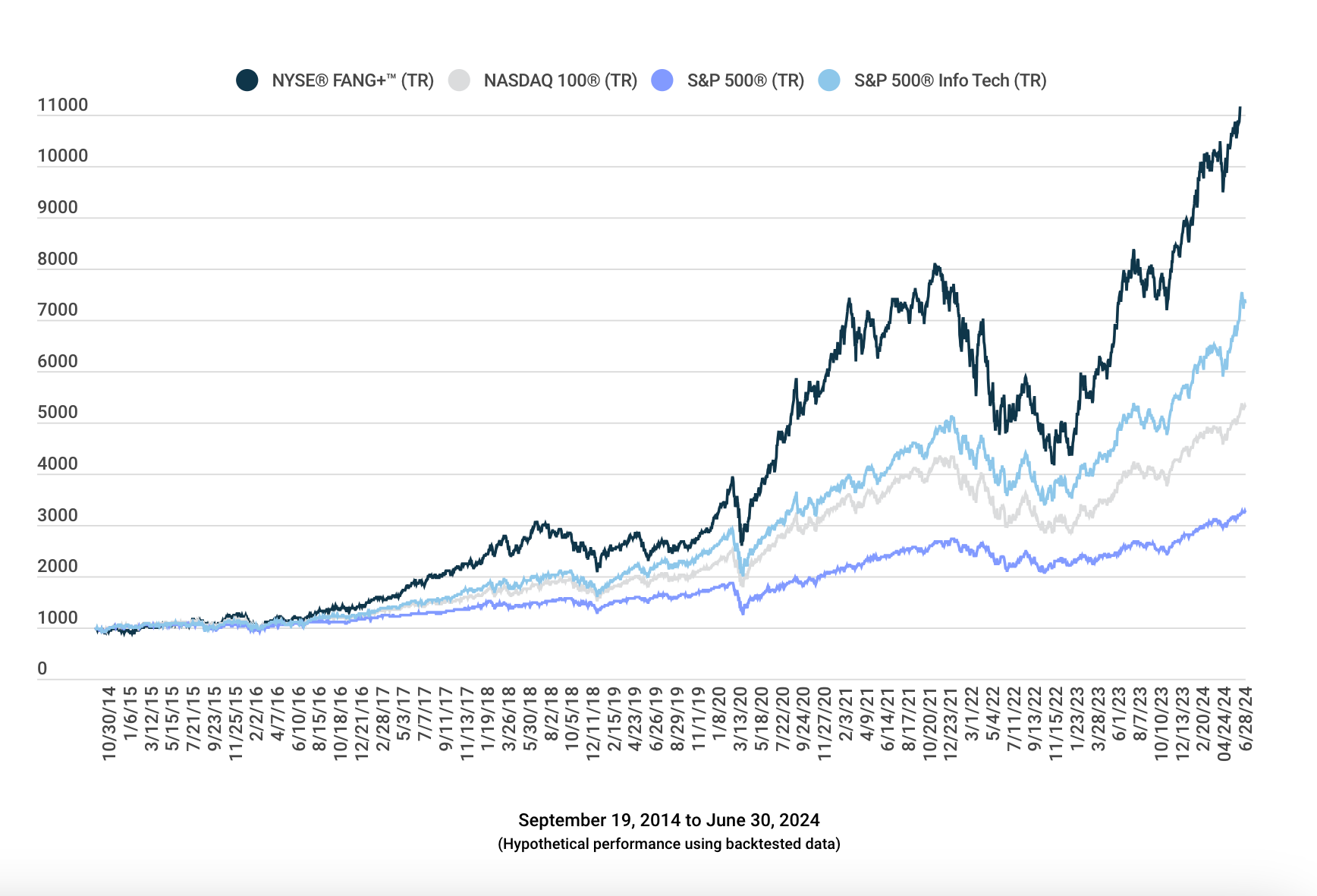

主な特徴として、特に影響力と知名度の高い少数の企業で構成されている点が挙げられ、S&P500やナスダック100よりも高いパフォーマンスを示しています。

また、FANG+のもう1つの特徴として挙げられるのが、各銘柄が時価総額の大小に関係なく均等に組み入れられている点です。

構成銘柄がそれぞれ9~10%の割合で均等に配分されており、特定の銘柄に偏ることなく、バランスの取れた構成となっています。

こうしたユニークな構成により、FANG+はテクノロジー株や成長株に特化した投資指標として注目されています。

FANG+に長期投資するリスク

FANG+に長期投資するリスクは以下の。

- 他業種の成長

- 競合他社の成長

- PERがかなり割高

- 銘柄入れ替えが少ない

- FANGの4銘柄が固定

①他業種の成長

FANG+を構成する企業は、情報技術(IT)、一般消費財、コミュニケーション・サービスという3つの業種から選ばれています。

そのため、主にハイテク・IT企業が中心です。

現在も情報技術分野は、AIやクラウドコンピューティングといった分野で成長が続いており、今後も経済全体をけん引する主要な産業であり続けるでしょう。

しかし一方で、エネルギー、ヘルスケア、金融など、他の業種でも新たなイノベーションや需要の変化によって大きく成長する可能性があります。

特に、再生可能エネルギーや環境技術など、社会課題に対するソリューションを提供する業界にも注目が集まりつつあります。

②競合他社の成長

FANG+企業は、それぞれの分野で圧倒的な存在感を誇っていますが、競合他社もすでに現れています。

例えば、中国のAI企業である「DeepSeek」などです。

DeepSeekは少量のエヌビディア製チップで高性能なAIモデルを開発し、OpenAIと同等の性能を実現したとされています。

このようなニュースが投資家心理に影響を与え、エヌビディア株は一時17%もの急落を記録しました。

競合他社の技術革新やコスト競争力の向上は、FANG+企業の成長懸念や株価下落リスクを高める可能性があります。

今後の動向によっては、これまで圧倒的とされてきたFANG+企業の地位が揺らぐことも否定できません。

③PERがかなり割高

一般的にPERが20倍を超えると割高とされますが、FANG+企業の平均PERは約53.8倍です。

【FANG+企業のPER(2025年6月時点)】

- フェイスブック:26.8倍

- アマゾン:33.9倍

- ネットフリックス;59.1倍

- グーグル:18.8倍

- アップル:31.3倍

- エヌビディア:45.2倍

- クラウドストライク:-倍

- マイクロソフト:36.1倍

- ブロードコム:94.8倍

- サービスナウ:138.1倍

PERとは?

PERとは株価収益率のことであり、株価を企業の一株あたりの利益で割ったものです。

一般的に、PERが低いほど株価が割安であり、PERが高いほど株価が割高と言えます。

- PERが10倍未満:割安

- PERが10〜20倍:適正

- PERが20倍以上:割高

これは、市場がFANG+企業の将来的な成長に大きな期待を寄せていることを示しています。

このように期待が株価に織り込まれている状態では、実際の業績がその期待を上回らなければ、株価が大きく上昇する余地は限られてしまいます。

むしろ、少しでも成長が鈍化したり、市場予想を下回る結果が出た場合には、失望売りによって株価が下落するリスクすらあるのです。

④銘柄入れ替えが少ない

FANG+は、2017年9月26日から算出が開始された株価指数ですが、これまでの銘柄入れ替えはわずか4回しか行われていません。

| 時期 | 除外銘柄 | 追加銘柄 |

| 2021年12月 | ツイッター | マイクロソフト |

| 2022年12月 | アリババ バイドゥ | AMD スノーフレイク |

| 2023年9月 | AMD | ブロードコム |

| 2024年9月 | テスラ スノーフレイク | クラウドストライク サービスナウ |

これは、S&P500などの主要株価指数と比較しても、非常に低い頻度です。

構成銘柄の入れ替えが少ないということは、一度採用された企業が長期間にわたって指数にとどまりやすいという特徴があります。

そのため、たとえ成長が鈍化したり、競争力を失ったりした企業であっても、すぐには除外されず、指数に残り続ける可能性があります。

⑤FANGの4銘柄が固定

FANG(フェイスブック、アマゾン、ネットフリックス、グーグル)の4銘柄は基本的に固定です。

それぞれの銘柄が指数内で約10%ずつという高い比率で組み込まれており、4銘柄合計で全体の約40%を占めています。

構成比率が高く、かつ固定されているため、4社のパフォーマンスが悪いとFANG+全体にも大きく影響します。

ただ、現在は基本固定となっている銘柄でも除外されるような動きになる可能性はあるでしょう。

FANG+に長期投資するメリット

FANG+に投資するメリットは以下の4つ。

- リターンが高い

- インデックスなのに爆発力がある

- 成長産業に集中投資できる

- 競争優位性が高い

①リターンが高い

FANG+は過去数年間で驚異的な成長を遂げており、今後もその成長が期待されています。

以下の表は、2019年から2023年までのS&P500、ナスダック100、FANG+のリターンを比較したものです。

| S&P500 | ナスダック100 | FANG+ | |

| 2018年 | -8.0% | -6.7% | -11.8% |

| 2019年 | 32.8% | 39.0% | 40.8% |

| 2020年 | 12.7% | 40.9% | 87.4% |

| 2021年 | 42.6% | 40.3% | 32.3% |

| 2022年 | -6.7% | -23.3% | -30.9% |

| 2023年 | 35.9% | 65.7% | 111.8% |

| 平均 | 18.22% | 25.98% | 38.27% |

S&P500やナスダック100も成長率が高い株価指数ですが、それ以上の勢いで上昇していることが分かります。

これらの企業は技術革新、グローバルな市場展開、新しいビジネスモデルの導入などを通じて持続的な成長を目指しています。

②インデックスなのに爆発力がある

一般的なインデックス(S&P500やTOPIX)は安定性重視ですが、FANG+は個別株のような値動きを見せます。

例を挙げると、エヌビディアが2023年〜2024年にかけて+200%以上も株価を上げたとき、そのインパクトが指数全体に強く反映されました。

FANG+は10銘柄均等比率(各10%)のため、急騰銘柄の恩恵が他のインデックスより大きく出やすい構造です。

FANG+はインデックスでありながら、急成長する個別株のような爆発的リターンが狙えるというユニークな特徴を持っています。

③成長産業に集中投資できる

今後10年の成長を牽引するのは、次のような分野だと考えられています。

- 人工知能(AI)

- クラウドコンピューティング

- 自動運転技術

- 半導体

FANG+に投資すれば、これらの未来産業に分散ではなく集中的に投資できるのが大きな魅力です。

④競争優位性が高い

FANG+企業は、それぞれの分野で圧倒的な存在感を誇っています。

こうした企業がこれほどまでに成長し、他を圧倒する存在となったのは、以下のような強力な競争優位性を持っているからです。

【FANG+企業が市場で優位性を持つ主な要因】

- 強力なブランド力:多くの消費者に認知され、信頼を獲得

- 大規模なデータベース:世界中に多数のユーザーを抱え、ネットワーク効果を生み出す

- 広範な市場シェア:各市場で大きなシェアを持ち、競争をリード

- 技術的優位性:先進的な技術を活用し、高性能な製品やサービスを提供

- 強固な財政基盤:豊富な資金力により、大規模な投資や開発が可能

- エコシステムの構築:複数の製品やサービスを連携させ、ユーザーに一貫した便利な体験を提供

これらの要素が互いに連携し、FANG+企業の競争力をさらに高めています。

FANG+に長期投資するのはあり?

FANG+に長期投資するのはあり

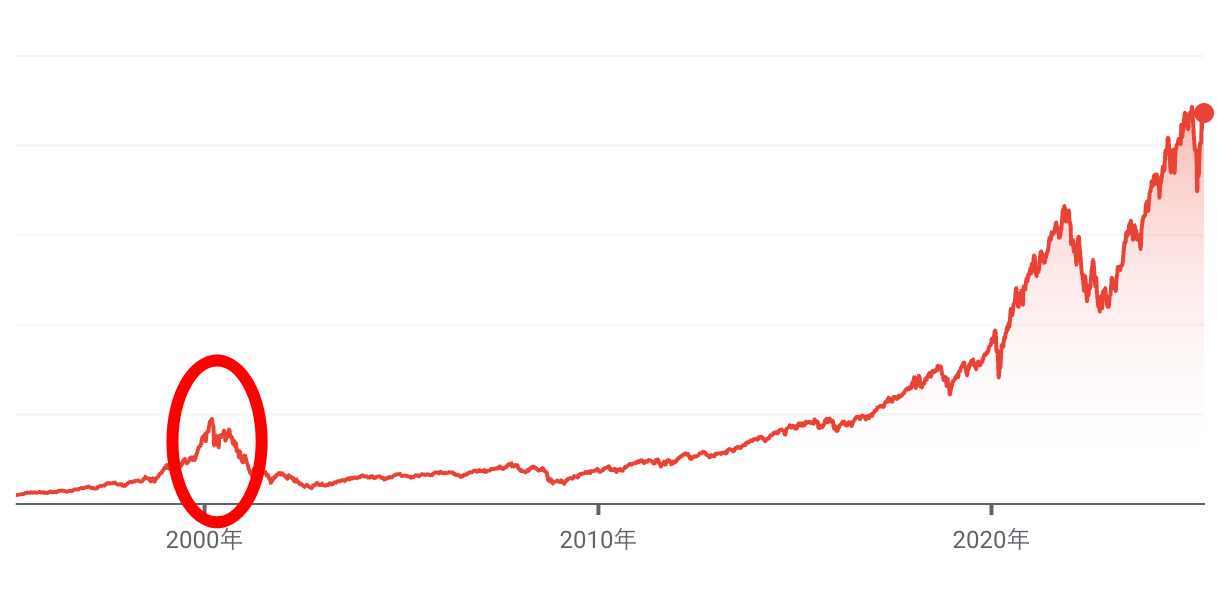

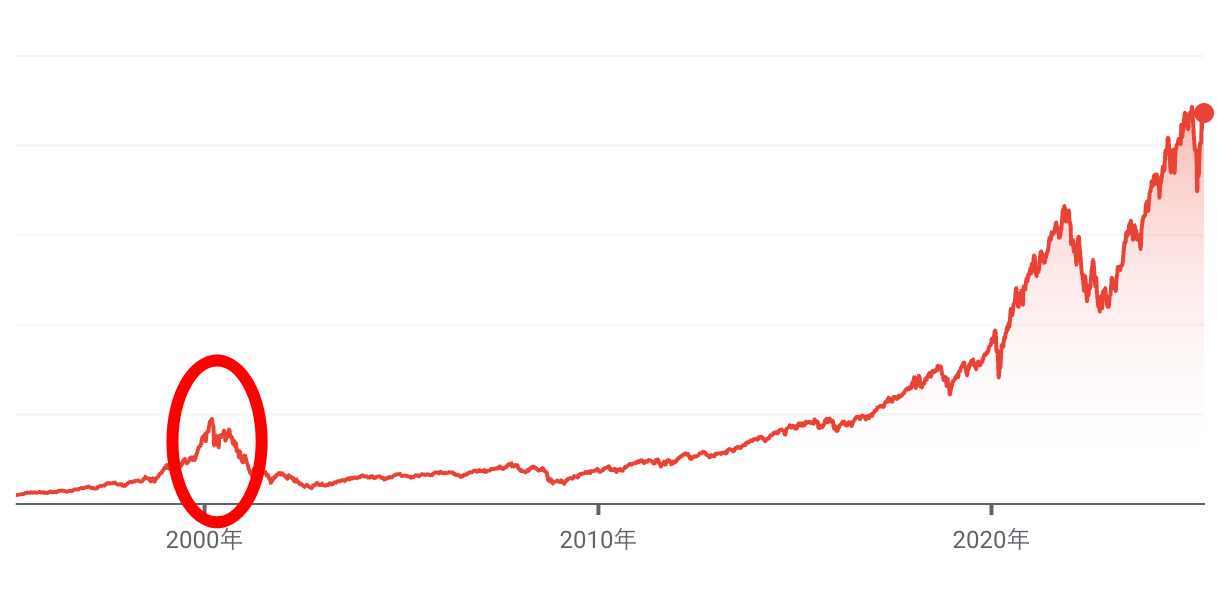

FANG+と似た株価指数として「ナスダック100」があります。

ナスダック100はハイテクやIT関連の企業が多く含まれており、1990年代後半から2000年にかけて、インターネットの普及や技術革新への期待から株価が急激に上昇しました。

しかし、その上昇は企業の実態以上に過剰な期待が先行したもので、2000年には「ITバブル」と呼ばれる大きな株価の暴落を経験しました。

ナスダック100はバブル崩壊後、株価が回復するまでに約15年もの長い時間がかかりました。

これは、ハイテク銘柄を中心とした指数が短期的に大きな値動きをする一方で、実態経済との乖離が起こりやすいことを示しています。

FANG+はテクノロジー企業が多く含まれているため、今後、大きく値上がりする可能性がある一方で、急落するリスクもあります。

しかし、たとえ一時的に暴落したとしても、長期的に投資を続けることで、いずれ元の水準に回復する可能性は高いと言えるでしょう。

したがって、こうした指数に投資する際は、短期的な値動きに惑わされず、長期投資の視点で冷静に構えることが重要です。

値動きを利用した短期投資も選択肢の1つ

FANG+の大きなメリットはハイリスク・ハイリターンであり、その特性を活かして値動きを狙った短期投資も選択肢の1つです。

具体的には、あらかじめ目標とする利益額やリターンを設定し、その目標に到達したタイミングで保有している投資信託や株式を売却する方法です。

このような短期売買は、市場の値動きが激しいFANG+銘柄の特性を活かせるため、効率よく資産を増やすチャンスがあります。

また、NISA口座を利用すれば、売却して得た利益や配当金に対して税金がかからず、非課税で運用することが可能です。

これにより、税金面での負担を気にせずに積極的な短期投資に取り組めるます。

ただ、一般口座や特定口座の場合は、売却益に対して約20.315%の税金が課せられるため、注意が必要です。

短期か長期かは投資スタイル次第

FANG+への投資を短期にするか長期にするかは投資スタイル次第です。

FANG+を個別株のようなハイリスク・ハイリターンの投資対象と捉え、機動的に売買を行いたい方には短期投資が向いています。

一方で、頻繁な売買が面倒に感じる方や、短期の値動きに振り回されず、じっくりと時間をかけて資産を育てたい方には、長期投資がおすすめです。

どちらにもメリット・デメリットがあるため、ご自身の投資目的や投資スタイルに合わせて選ぶことが大切です。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

よくある質問

FANG+はおすすめしない?

「ハイリスク・ハイリターンを狙いたい」、「米国のハイテク企業に集中投資したい」、「すでに守りの資産を多く保有している」という場合におすすめです。

FANG+企業は将来の成長性が大きく期待される一方で、業績や市場の影響を受けやすく、株価の値動きも激しくなりがちです。

構成銘柄には、世界を代表する米国のIT・ハイテク企業が名を連ね、リスクもそれなりに大きくなりますが、その分大きなリターンも期待できます。

今後もテクノロジーの進化が経済の中心になると信じるなら、こうした企業に集中して投資するスタイルは魅力的です。

また、もしすでに守りの資産を多く持っているなら、リスクが高めのFANG+に投資しても、資産全体のバランスを保ちやすいでしょう。

守りの資産とは少し違いますが、全世界株式のように銘柄数が多く分散効果が高い商品も、リスク分散に役立ちます。

詳しくは「FANG+はおすすめしないと言われる理由は?投資するリスクについて解説」をご覧ください。

FANG+の構成銘柄は入れ替えられる?

FANG+の構成銘柄は、ICE(米インターコンチネンタル取引所)によって年4回(3・6・9・12月)見直され、必要に応じて入れ替えが行われます。

企業の時価総額が減少した場合や、業績が著しく悪化した場合など、基準に照らして不適格と判断された銘柄については、構成から除外されることがあります。

一方で、急成長を遂げており、テクノロジー分野や新興分野で存在感を強めている企業が新たに組み入れられるケースもあります。

構成銘柄の定期的な見直しを通じて、投資家に対して今後の市場を牽引する可能性の高い企業への投資機会を提供し続けている点も、FANG+の大きな魅力のひとつと言えるでしょう。

詳しくは「FANG+の銘柄入れ替えの頻度や方法について解説」をご覧ください。

FANG+銘柄に投資できる投資信託は?

FANG+に投資できる投資信託は、「iFreeNEXT FANG+インデックス」です。

アセットマネジメントが運用しており、目標とする指数はニューヨーク証券取引所が算出する「NYSE FANG+指数」です。

急成長を遂げるこれらの企業のパフォーマンスを反映することで高い成長が期待されています。

なお、国内でFANG+に直接投資できる投資信託は、このiFreeNEXT FANG+インデックスのみとなっています。

詳しくは「iFreeNEXT FANG+インデックスとは?」をご覧ください。

まとめ

今回はFANG+に長期投資するのはありかについて解説しました。

- FANG+とは?

- FANG+に長期投資するリスク

- FANG+に長期投資するメリット

- FANG+に長期投資するのはあり?

- 投資信託の買い方

- よくある質問

FANG+に長期投資するのはありです。

ナスダック100はバブル崩壊後、株価が回復するまでに約15年もの長い時間がかかりました。

これは、ハイテク銘柄を中心とした指数が短期的に大きな値動きをする一方で、実態経済との乖離が起こりやすいことを示しています。

FANG+はテクノロジー企業が多く含まれているため、今後、大きく値上がりする可能性がある一方で、急落するリスクもあります。

しかし、たとえ一時的に暴落したとしても、長期的に投資を続けることで、いずれ元の水準に回復する可能性は高いと言えるでしょう。

また、FANG+の大きなメリットはハイリスク・ハイリターンであり、その特性を活かして値動きを狙った短期投資も選択肢の1つです。

このような短期売買は、市場の値動きが激しいFANG+銘柄の特性を活かせるため、効率よく資産を増やすチャンスがあります。

短期投資と長期投資には、それぞれメリット・デメリットがあるため、ご自身の投資目的や投資スタイルに合わせて選ぶことが大切です。

なお、FANG+やオルカンに投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |