悩んでいる人

悩んでいる人オルカンとは?分かりやすく教えてほしい

このような悩みに答えます。

- オルカンとは?

- オルカンの特徴

- オルカンの組入銘柄

- オルカンのリターン

- 投資信託の買い方

- オルカンに関するQ&A

オルカンとは?

| 名称 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 運用会社 | 三菱UFJアセットマネジメント |

| 分類 | インデックス |

| 目標とする指数(ベンチマーク) | ACWI |

| 純資産額 | 5兆3846億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(運用管理費用) | 0.05775% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | ネット証券、総合証券、銀行など |

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

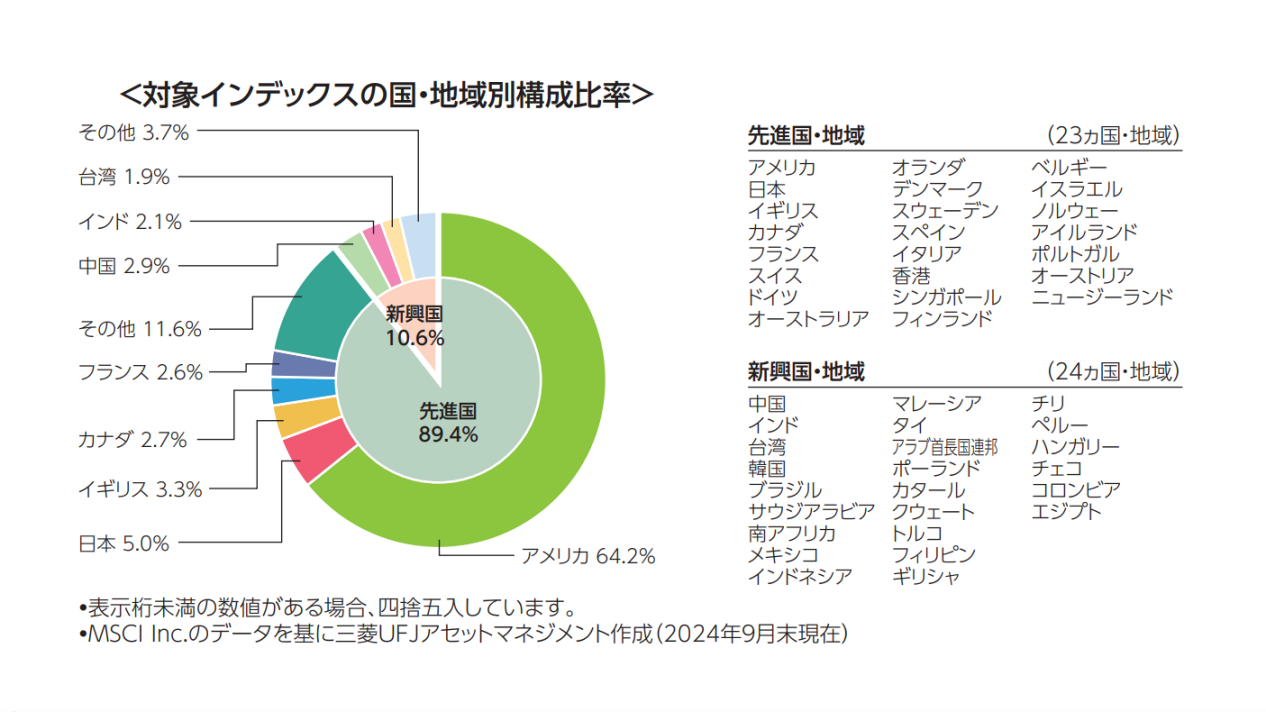

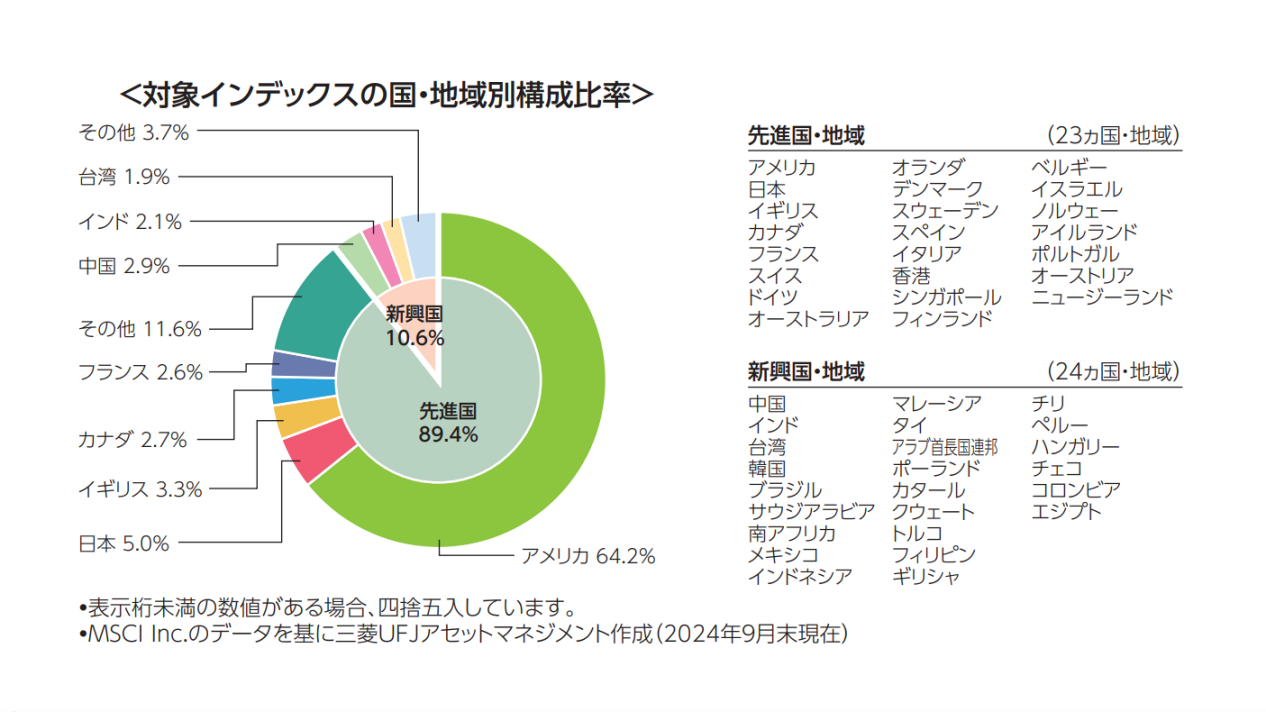

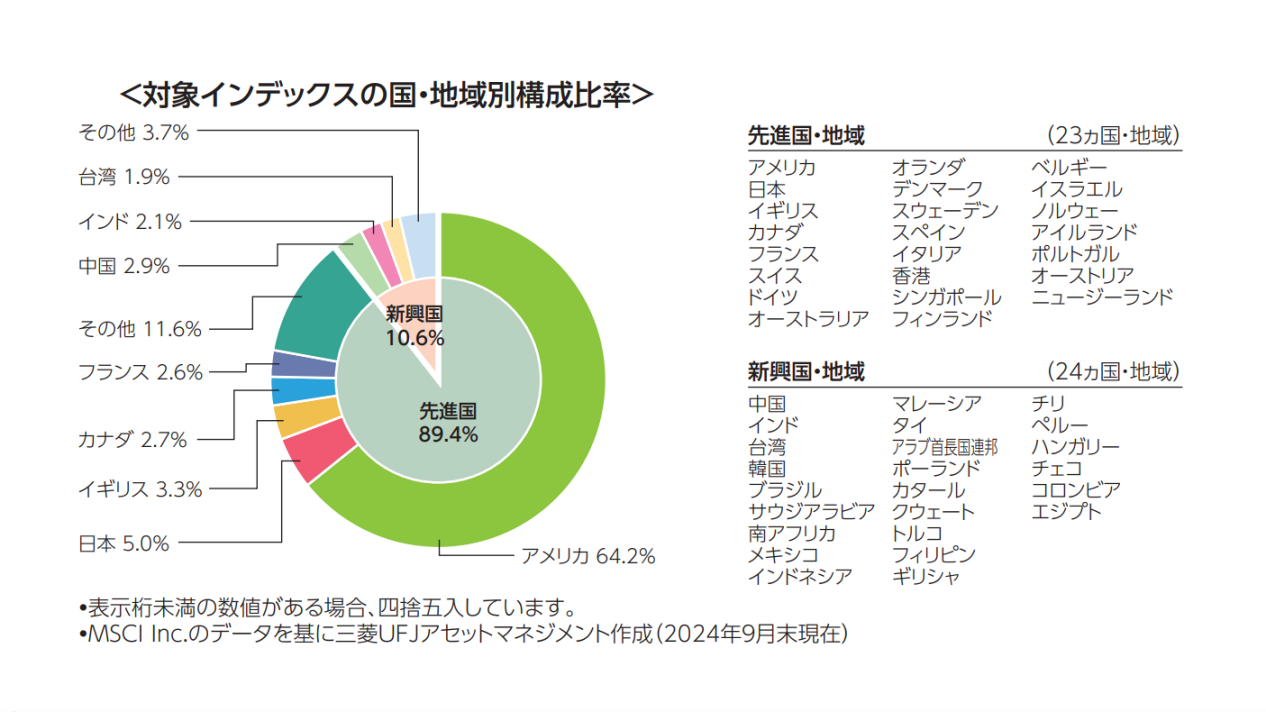

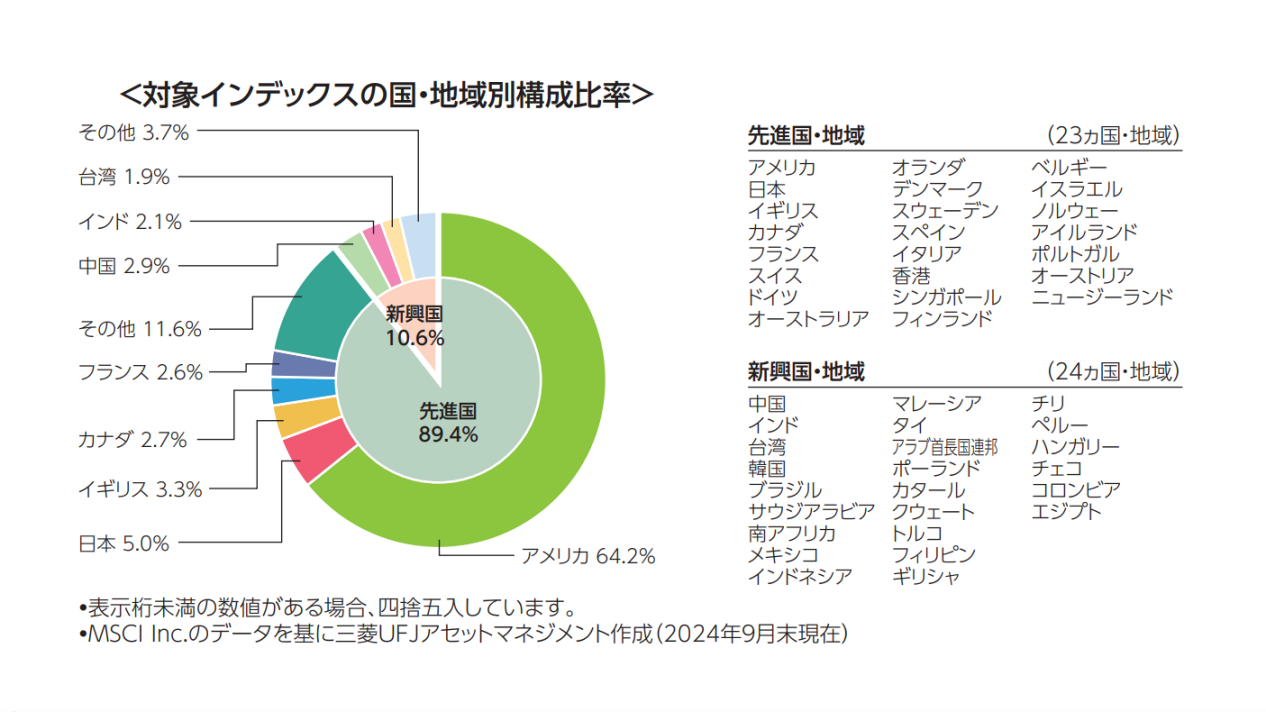

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年〜2023年)で第1位に輝いています。

そんなオルカンは、強い国には多く投資して弱い国には少なく投資する「時価総額加重平均」を用いています。

現在は米国が全体の64.2%を占め、日本は5.0%、イギリスは3.3%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

オルカンの特徴

オルカンの特徴は以下の7つ。

- コストが低い

- 全世界に投資できる

- 小型株は含まない

- フロンティア市場は含まない

- 指数との乖離が小さい

- 純資産総額がトップクラス

- 最も効率的な投資手法である

①コストが低い

一般的に、信託報酬が0.3%以下の投資信託は低コストとされていますが、オルカンの信託報酬がわずか0.05775%と非常に低いです。

信託報酬とは?

信託報酬は、投資信託の運用中にかかるコストです。

毎日発生し、投資信託の純資産から日割りで引かれる形になります。

例えば、信託報酬が年率1%の投資信託に10万円投資したら、信託報酬は以下のようになります。

【信託報酬が年率1%の投資信託に10万円投資した場合】

- 毎日発生する信託報酬:約3円(1,100÷365+消費税)

- 1年間で発生する信託報酬:約1,100円(10万円×1.0%+消費税)

この額が純資産から差し引かれます。

なお、信託報酬は自動的に差し引かれるため、投資家が直接支払うことはありません。

こうした低コストを実現するために運用会社は様々な工夫を行っており、代表的な施策として、交付目論見書を電子化して紙媒体での提供を廃止することが挙げられます。

紙での配布には印刷費用や配送費用がかかり、運営コストを押し上げる要因となっていましたが、電子化によってこれらのコストが削減されました。

また、オルカンは窓口で購入できないため、店舗運営やスタッフの人件費など、従来の対面取引にかかるコストも削減されています。

eMAXIS Slimは、ネット証券中心に取り扱われており、インターネット取引等に限定されています。一部の銀行や証券会社でも取扱いはありますが、窓口での販売は行われていません。

引用:三菱UFJアセットマネジメント

ネットを通じての取引が主流となることで、投資家は手軽にアクセスでき、運用会社もコストを抑えることで信託報酬を低く維持できます。

②全世界に投資できる

オルカンは「ACWI」という株価指数への連動を目指しています。

ACWIは先進国23ヵ国と新興国24ヵ国の株式約3,000銘柄で構成される株価指数で、全世界の株式市場の約85%をカバーしています。

現在は米国が全体の64.2%を占め、日本は5.0%、イギリスは3.3%となっていますが、新興国が成長すれば比率は大きく変わります。

③小型株は含まない

他の全世界株価指数には「FTSEグローバル・オールキャップ・インデックス」があり、ACWIとの違いは小型株の有無です。

| 指数 | 小型株 | 銘柄数 |

| ACWI | 含まない | 3,000 |

| FTSEグローバル・オールキャップ・インデックス | 含む | 9,000 |

ACWIは小型株を含みませんが、FTSEグローバル・オールキャップ・インデックスには小型株が含まれており、より広範な市場をカバーしています。

ただ、構成銘柄数はFTSEグローバル・オールキャップの方が大幅に多いものの、長期的なリターンに大きな差はありません。

また、小型株を多く含む指数ほど、構成銘柄が分散されるため目標指数への連動が難しくなるという側面もあります。

④フロンティア市場は含まない

MSCIは世界の株式市場を以下の3つに区分しています。

- 先進国

- 新興国

- フロンティア

フロンティア市場は新興国市場に比べてさらに規模が小さく、株式市場の成熟度が低いため、投資環境が不安定で株式取引が成立しにくい市場とされています。

フロンティアに区分されている国の例は以下のとおりです。

- アジア:バングラデシュ、パキスタン、ベトナム

- ヨーロッパ:クロアチア、エストニア、アイスランド

- 中東:バレーン、ヨルダン、オマーン

- アフリカ:ケニア、モロッコ、ナイジェリア

全世界と言いながらも、このようなリスクの高いフロンティア市場に区分される国の株式は投資対象から外されています。

こうした方法を採ることで、投資家に対して安定的なリターンを提供しつつ、過度なリスクを回避することができます。

⑤指数との乖離が小さい

オルカンはACWIに連動することを目指しているインデックスファンドです。

しかし、すべてのインデックスファンドが指数にブレなく連動するとは限らず、指数への連動を目指す過程では、以下のようなコストがかかります。

【インデックス運用におけるコスト】

- 人件費

- 売買手数料

- 監査報酬

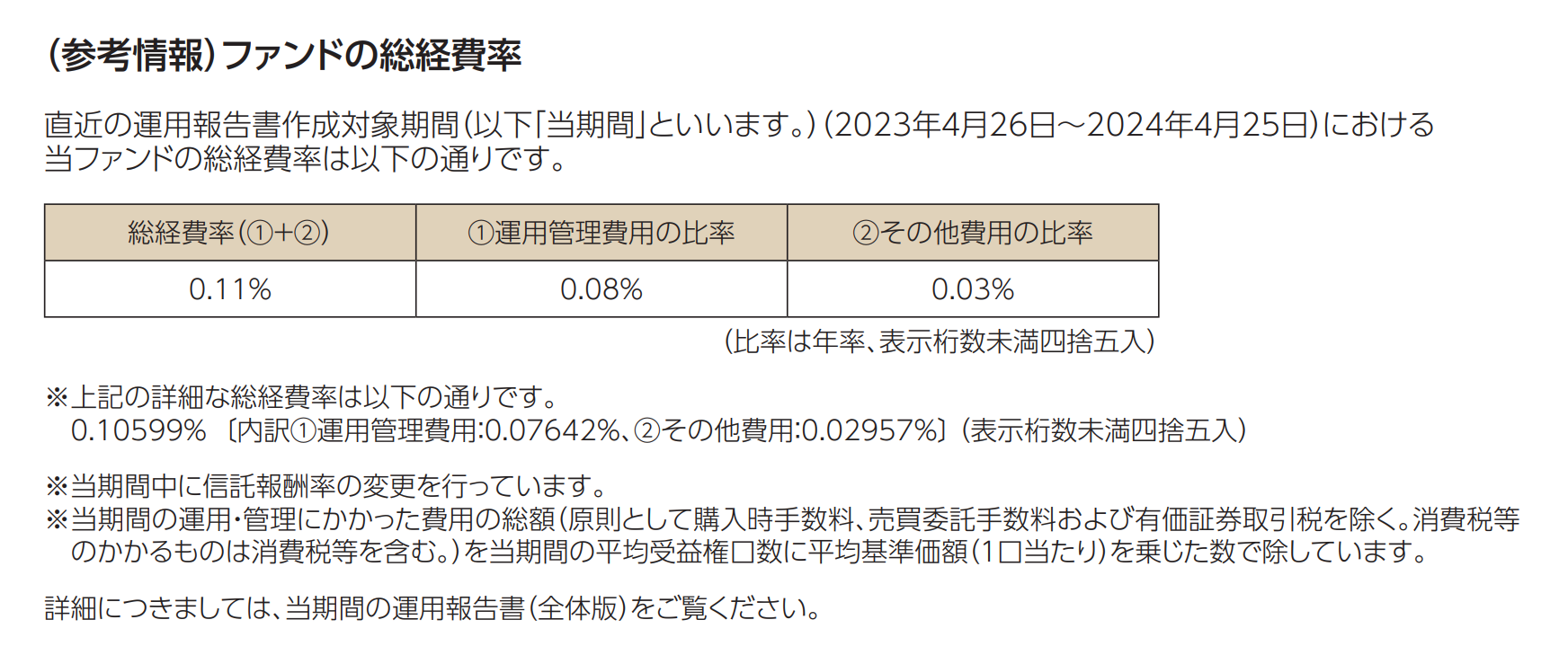

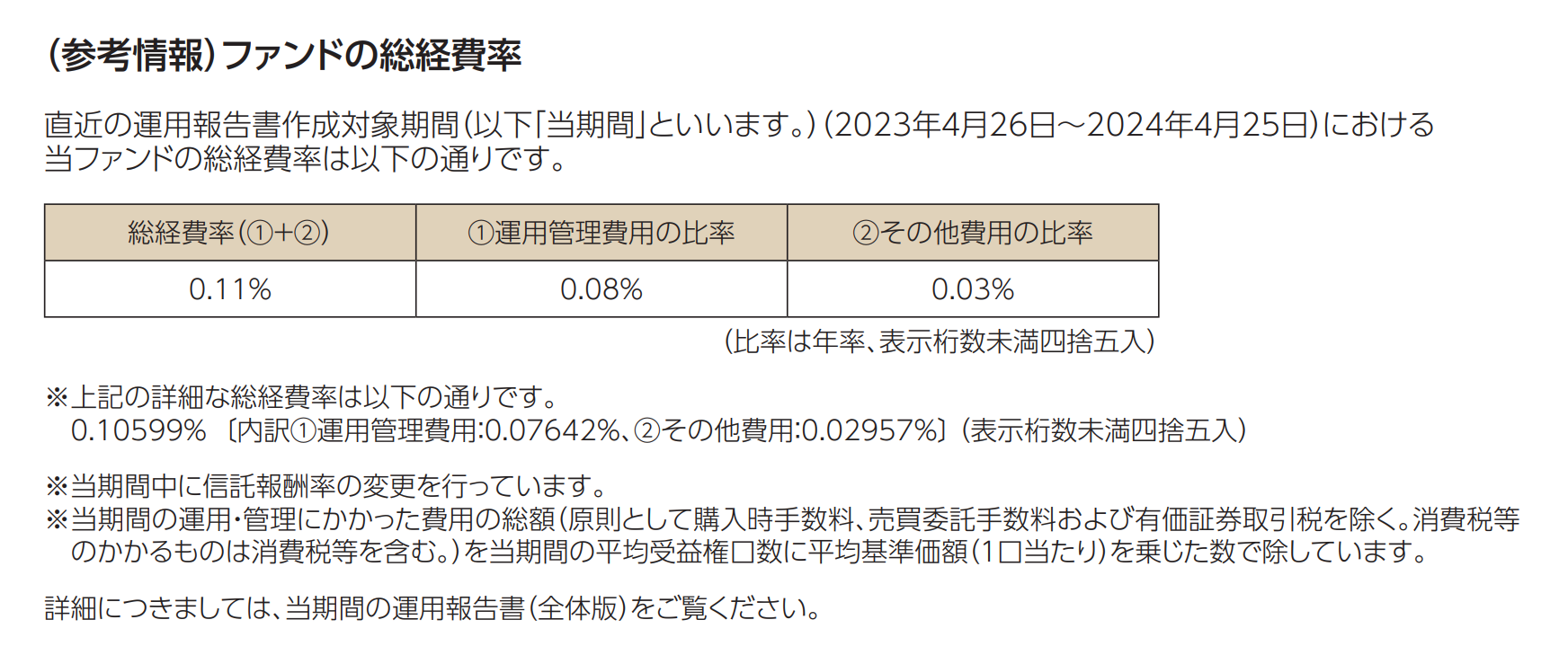

これらのコストが積み重なることで指数と乖離する可能性がありますが、オルカンの総経費率は0.15%であり、全世界に投資できる投資信託の中では最安級です。

投資信託を選ぶ際には、指数にブレなく連動しているかどうかも重要なポイントですが、低コストであるオルカンに関しては特に問題ないでしょう。

なお、指数との乖離は「トラッキングエラー」と呼ばれます。

⑥純資産総額がトップクラス

純資産総額は、投資信託に組み入れられている株式や債券などの資産の時価総額を指し、投資信託の規模を表す指標です。

純資産総額が大きいほど、多くの投資家から資金が集まっていることを意味し、信頼性や安定性が高いことを示めしています。

国内には約6,000本の投資信託が存在していますが、オルカンの純資産総額はその中で2番目に大きい規模を誇っています。

最も純資産総額が大きいのは、同じeMAXIS Slimシリーズに属する「eMAXIS Slim 米国株式(S&P500)」です。

オルカンの純資産額は非常に大きいことは、多くの投資家から高く評価され、広く選ばれていることを示しており、信頼性の高さが伺えます。

⑦最も効率的な投資手法である

現代ポートフォリオ理論は、株や債券などで構成されるポートフォリオのリスクとリターンを研究するための理論です。

株や債券の割合を色々と変えることで、ポートフォリオ全体のリスクとリターンがどのように変わるかを調査します。

この理論では、「全てのリスク資産からなる時価総額加重平均ポートフォリオが最も効率的である」と結論づけています。

効率的とは小さいリスクで大きなリターンを得るということです。

オルカンは時価総額加重平均を採用しているため、現代ポートフォリオ理論の結論と非常に類似した構成を持つと言えるでしょう。

ただ、現代ポートフォリオ理論では株式だけでなく債券も含まれており、オルカンは100%株式で構成されている点には注意が必要です。

あくまで株式のみに限定すると、全世界の株式の時価総額加重平均はオルカンであり、理論の一部分を反映しているに過ぎません。

オルカンの組入銘柄

オルカンの組入上位10銘柄は以下のとおり。

| 銘柄 | 比率 |

| アップル | 4.2% |

| エヌビディア | 3.5% |

| マイクロソフト | 3.5% |

| アマゾン | 2.4% |

| メタ・プラットフォームズ | 1.6% |

| アルファベット A | 1.4% |

| テスラ | 1.0% |

| ブロードコム | 1.0% |

| TSMC | 0.9% |

| バークシャー・ハサウェイ | 0.9% |

オルカンのリターン

リターンとは、ある期間における増減率を示す指標のことで、年リターンが3%であれば1年間で3%増加、年利リターンが-3%であれば3%減少したという意味です。

オルカンのリターンは以下のとおり。

【オルカンのリターン】

- 2018年:-7.5%

- 2019年:26.8%

- 2020年:9.0%

- 2021年:32.7%

- 2022年:-5.6%

- 2023年:30.4%

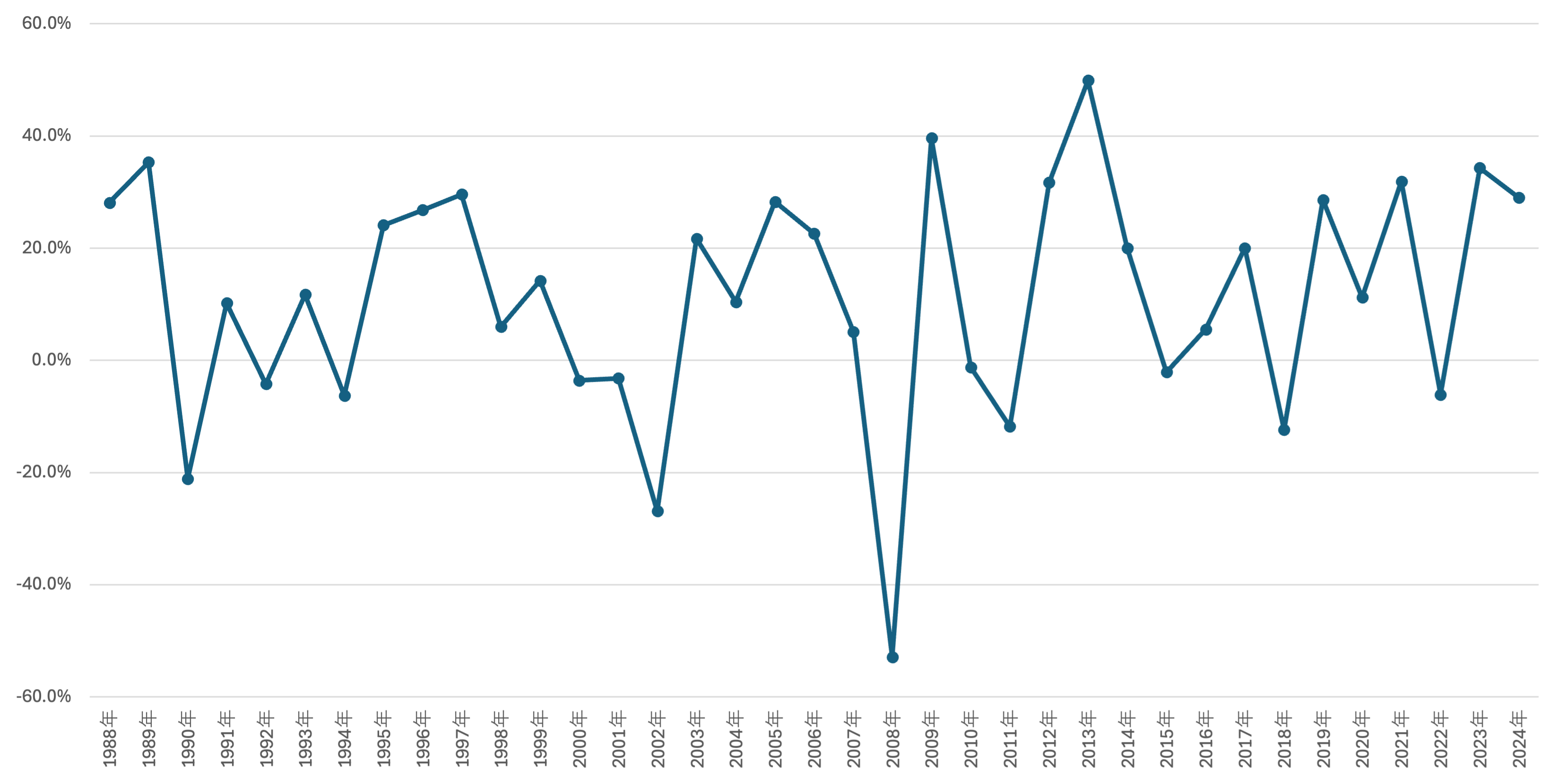

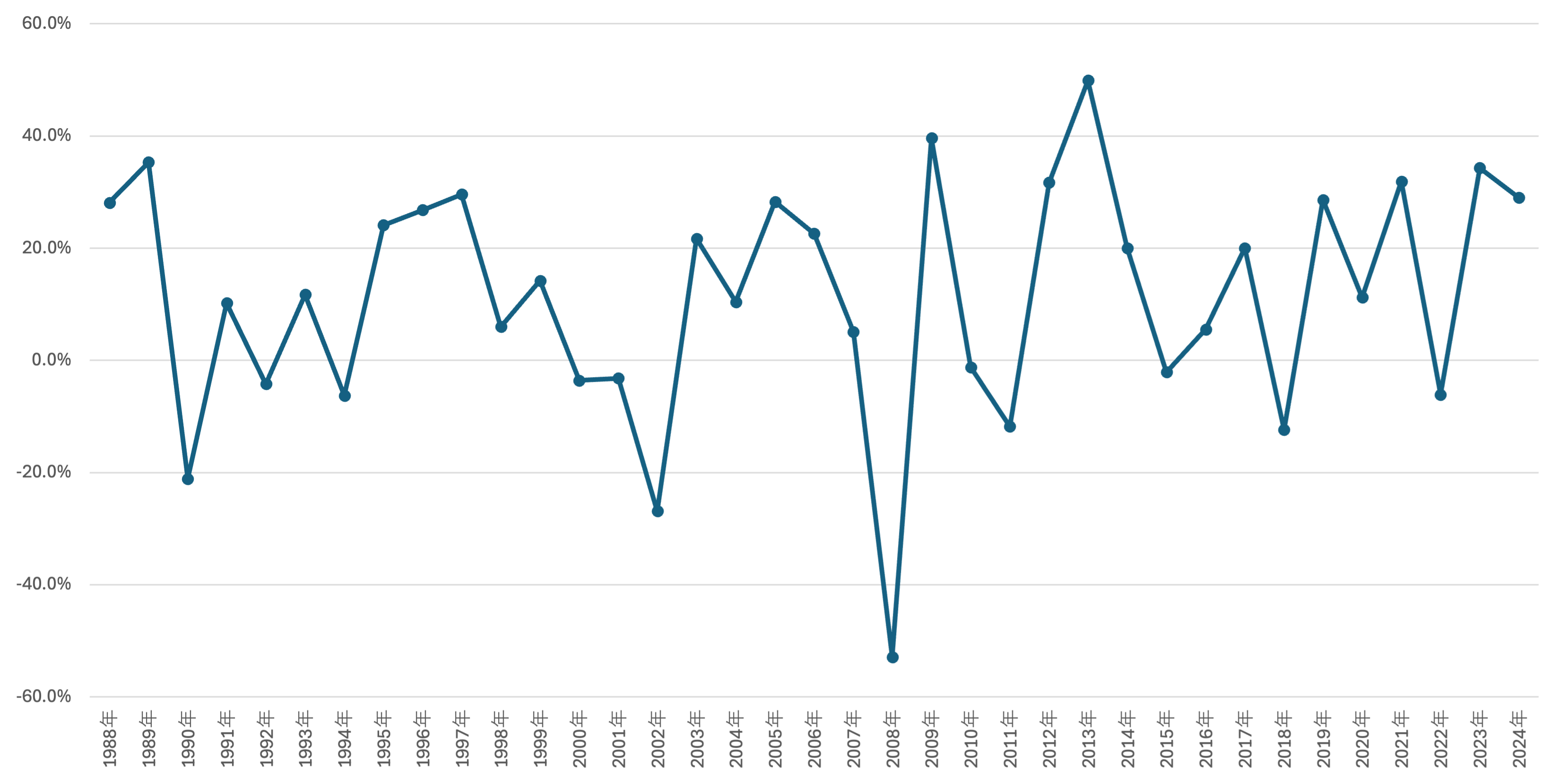

また、ACWI(オルカンが目標としている指数である)のリターンは以下のとおり。

1988年から2024年までの各年のリターン

- 1988年:28.1%

- 1989年:35.3%

- 1990年:-21.1%

- 1991年:10.2%

- 1992年:-4.2%

- 1993年:11.7%

- 1994年:-6.3%

- 1995年:24.1%

- 1996年:26.8%

- 1997年:29.6%

- 1998年:6.0%

- 1999年:14.2%

- 2000年:-3.6%

- 2001年:-3.2%

- 2002年:-26.9%

- 2003年:21.7%

- 2004年:10.4%

- 2005年:28.3%

- 2006年:22.6%

- 2007年:5.1%

- 2008年:-52.9%

- 2009年:39.6%

- 2010年:-1.2%

- 2011年:-11.8%

- 2012年:31.7%

- 2013年:49.9%

- 2014年:20.0%

- 2015年:-2.1%

- 2016年:5.5%

- 2017年:20.0%

- 2018年:-12.4%

- 2019年:28.6%

- 2020年:11.2%

- 2021年:31.9%

- 2022年:-6.1%

- 2023年:34.3%

- 2024年:29.0%

オルカンの平均リターンは8〜10%であり、過去の実績を基にすると、毎年平均して8〜10%程度の成長が期待できるでしょう。

ただ、リターンは一定ではなく、市場が低迷した年にはマイナスとなる場合もあり、元本割れのリスクは常に存在します。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンに関するQ&A

オルカンと他の全世界株式の違いは?

オルカン以外にも「SBI全世界インデックスファンド」や「楽天全世界株式インデックスファンド」などありますが、中身はほぼ同じです。

目標とする指数は異なりますが、どちらも全世界株価指数に連動する点では変わりありません。

【目標とする指数】

- オルカン:ACWI

- SBI全世界と楽天全世界:FTSEグローバル・オールキャップ・インデックス

ただ、同じ全世界株式でも手数料や利回りが異なる場合があります。

また、オルカンと同じACWIを目標とする「楽天オルカン」も存在しますが、同様に信託報酬が異なります。

全世界株式は複数買うべき?

インデックスファンドに投資すると信託報酬という手数料がかかります。

余計な手数料がかさむので、全世界株式に投資するならオルカンだけで良いでしょう。

ただ、オルカンだけに不安を感じるなら複数購入するのも選択肢の1つです。

eMAXISとeMAXIS Slimの違いは?

eMAXIS 全世界株式インデックスとeMAXIS Slim 全世界株式(オールカントリー)は別物です。

目標とする指数は同じですが、信託報酬はeMAXISの方が10倍近く高くなっています。

購入時はSlimの有無に気をつけましょう。

為替ヘッジは行われる?

為替ヘッジは、外国通貨の価値変動から生じるリスクを軽減することです。

投資信託が外国の債券や株式に投資する場合、その国の通貨の価値変動が影響を与える可能性があります。

為替ヘッジを行うことで、通貨の変動からくる損失を軽減できます。

オルカンは為替ヘッジを行いません。

分配金は支払われる?

オルカンは基本的に分配金(投資信託の配当金)を支払わず、分配金は自動で再投資されます。

分配金額の決定にあたっては、信託財産の成長を優先し、原則として分配を抑制する方針とします。(基準価額水準や市況動向等により変更する場合があります。)

引用:三菱UFJアセットマネジメント

分配金が再投資されたら指数と乖離する?

オルカンが目標としている指数はACWI(配当込み&円ベース)です。

MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連

引用:三菱UFJアセットマネジメント

動する投資成果をめざして運用を行います。

そのため、分配金が再投資されても指数と乖離することはありません。

リバランスの頻度は?

以下の表は2009年6月と2023年9月のACWI(オルカンが目標とする指数)の構成比率を比較したものです。

| 国・地域 | 2009年6月 | 2023年9月 |

| 米国 | 41.7% | 62.3% |

| 日本 | 9.9% | 5.5% |

| 英国 | 8.8% | 3.7% |

| フランス | 4.0% | 2.9% |

| カナダ | 4.2% | 2.9% |

| その他(先進国) | 20% | 12.0% |

| 新興国 | 11.4% | 10.7% |

ACWIでは定期的に構成比率がリバランスされ、リバランスは年4回(2月、5月、8月、11月)行われます。

オルカンはACWIに連動することを目標としているため、ほぼ同時期に同じようなリバランスが行われます。

オルカンは通貨分散してる?

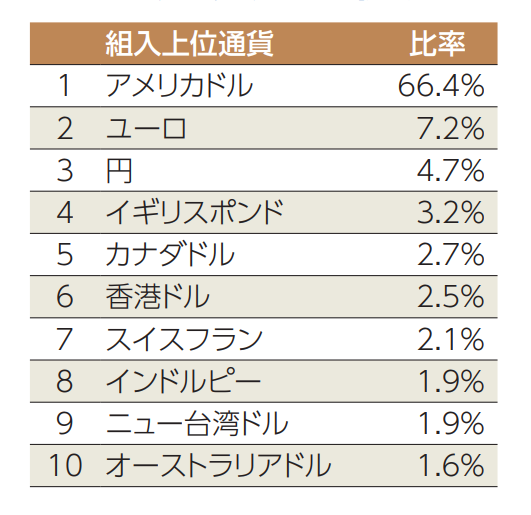

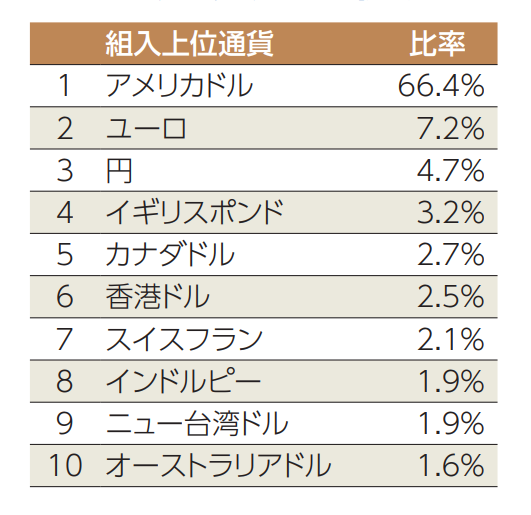

以下の表はオルカンの組入上位10通貨を表したものです。

多くの通貨に分散されていますが、オルカンの約60%を米国株が占めることから、米ドルの比率は63%と大きいです。

また、米ドルの比率が高いためオルカンの価格は米ドルの影響を強く受け、円安だと高くなり円高だと低くなります。

オルカンでは課税される?

オルカンでは株式に投資をしており、株式から得た配当金に対して現地で源泉徴収されます。

例えば、米国では10%課税されます。

オルカンは分配金を出さないので、源泉徴収された配当金は分配金として再投資されます。

NISA口座であっても投資信託の投資先から得た配当金には課税されるので、注意が必要です。

ただ、この課税は現地で源泉徴収という形で行われるため、個人が特別な手続きを行う必要はありません。

まとめ

今回はオルカンについて解説しました。

- オルカンとは?

- オルカンの特徴

- オルカンの組み入れ銘柄

- オルカンのリターン

- 投資信託の買い方

- オルカンに関するQ&A