悩んでいる人

悩んでいる人オルカンに含まれる日本企業は?投資比率や具体的な銘柄について教えてほしい

このような悩みに答えます。

- オルカンとは?

- オルカンの仕組み

- オルカンに含まれる日本企業

- オルカンの日本企業の入れ替え

- オルカンの買い方

- オルカンの日本企業に関するQ&A

グローバルな視点での分散投資を目指す多くの投資家にとって、オルカンは欠かせない選択肢となっています。

このインデックスファンドは、先進国から新興国まで、世界中の企業に投資することでリスク分散を図り、安定したリターンを狙います。

特に、日本企業への投資も含まれており、その割合や具体的な企業銘柄については興味を引くポイントです。

本記事では、オルカンに含まれる日本企業のリスト、各企業の投資比率について詳しく解説します。

なお、オルカンを購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

オルカンとは?

| 名称 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 運用会社 | 三菱UFJアセットマネジメント |

| 分類 | インデックス |

| 目標とする指数(ベンチマーク) | ACWI |

| 純資産額 | 5兆3846億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(運用管理費用) | 0.05775% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | ネット証券、総合証券、銀行など |

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

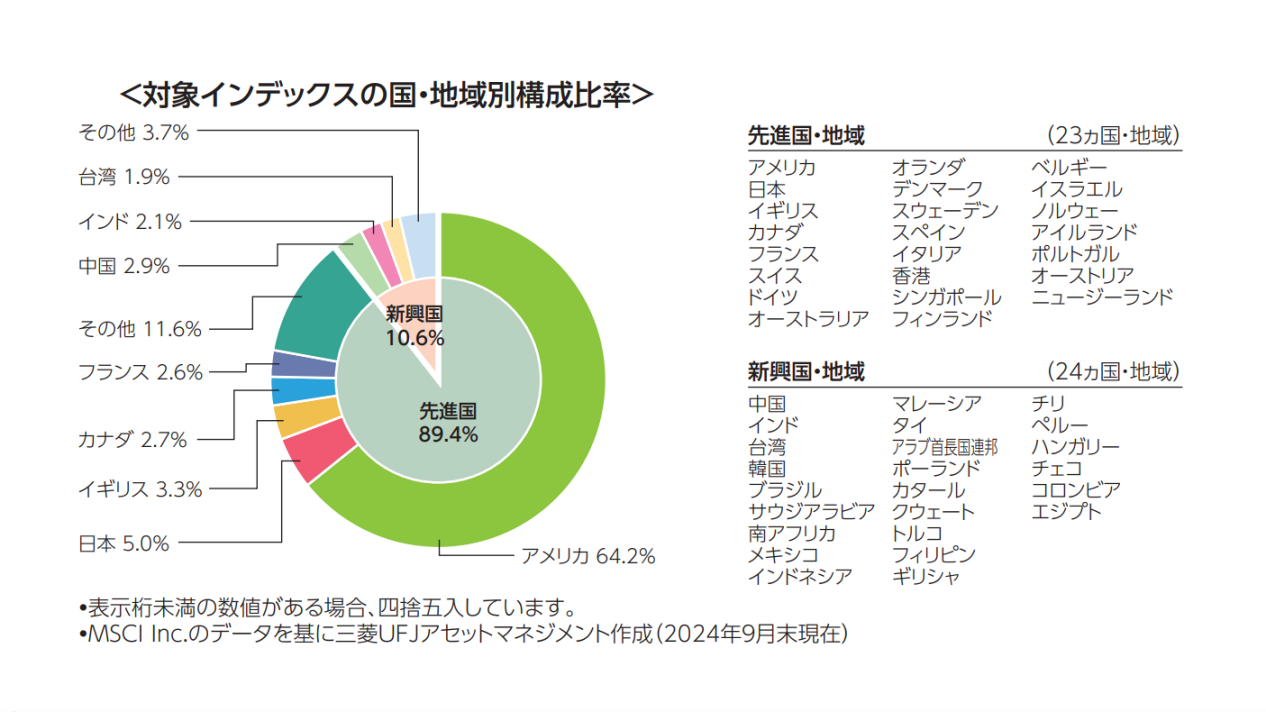

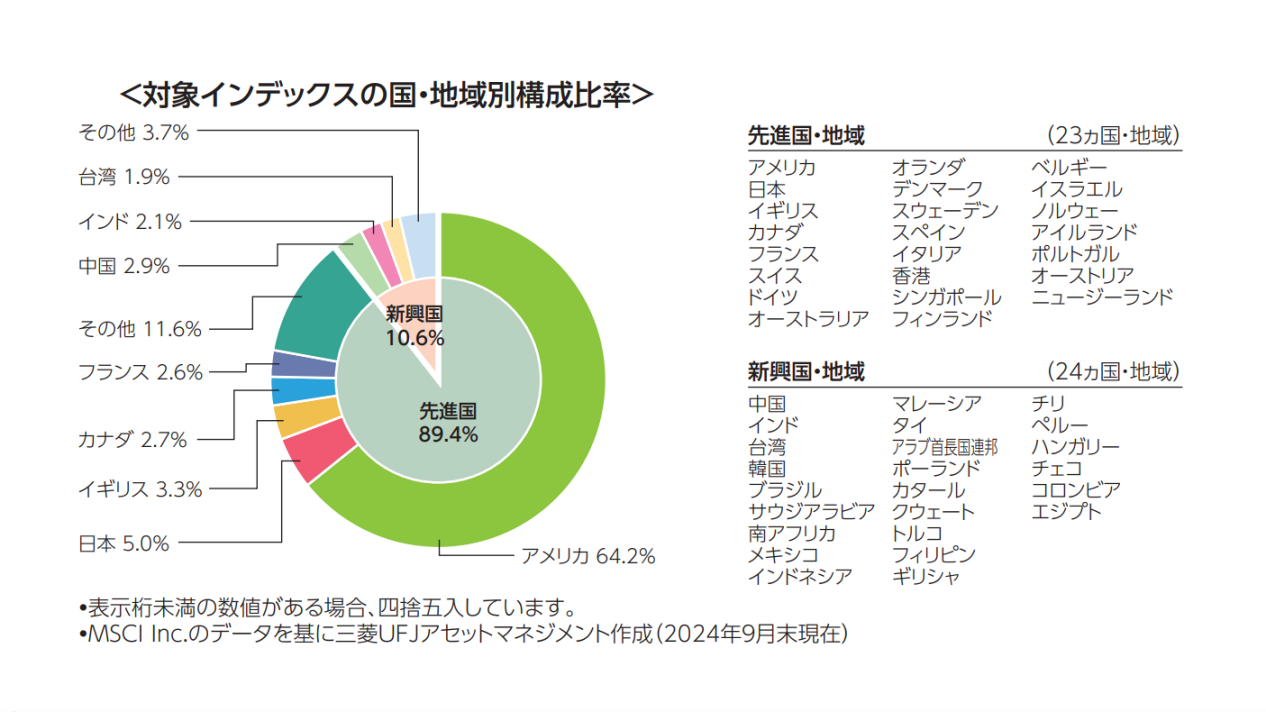

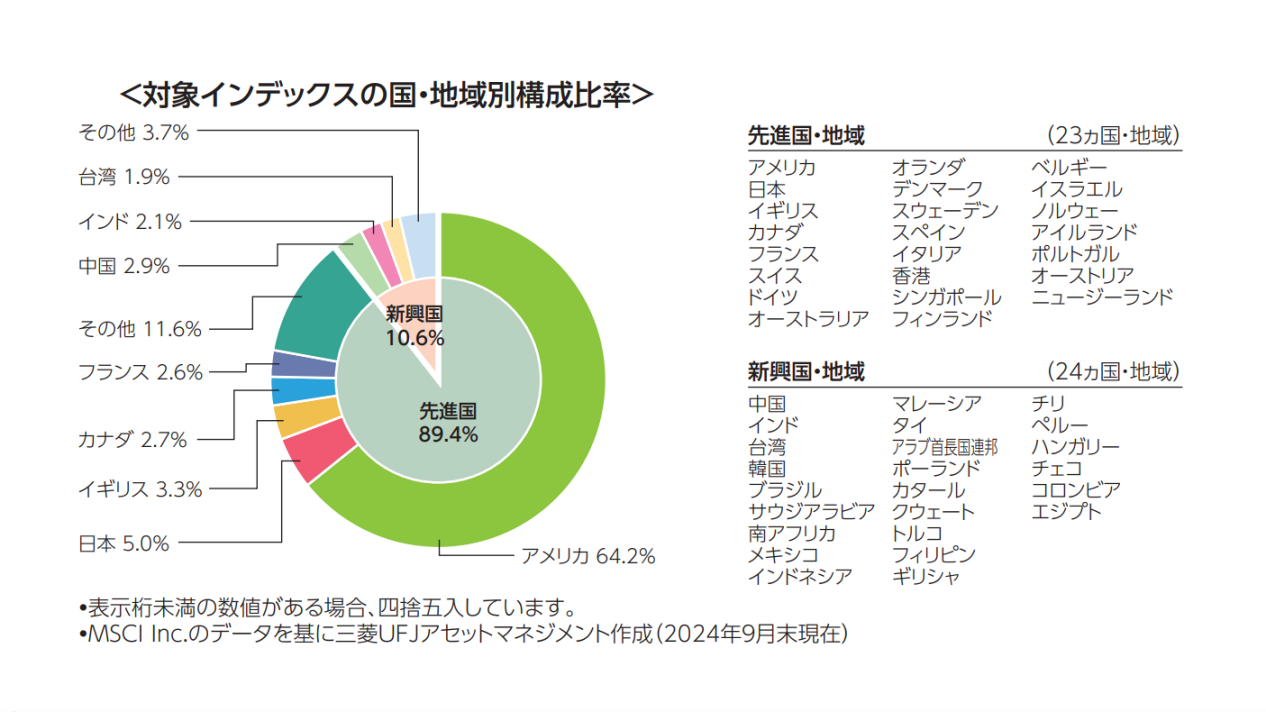

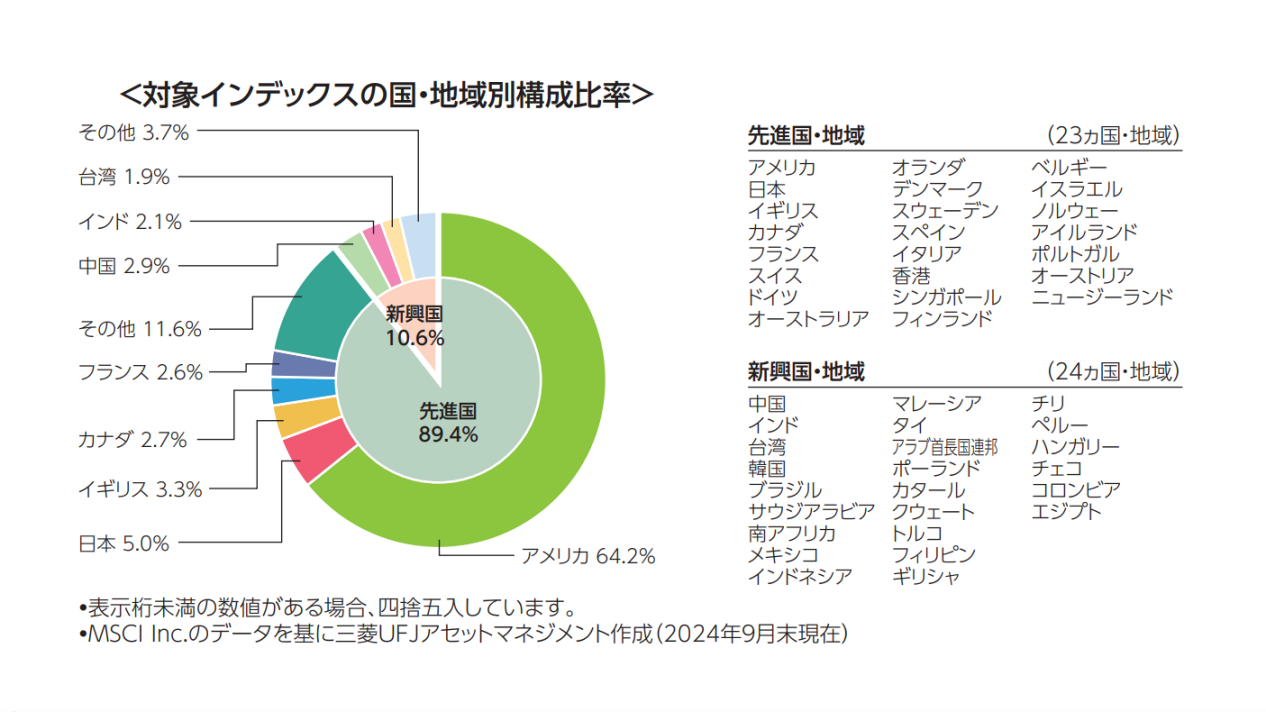

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年〜2023年)で第1位に輝いています。

そんなオルカンは、強い国には多く投資して弱い国には少なく投資する「時価総額加重平均」を用いています。

現在は米国が全体の64.2%を占め、日本は5.0%、イギリスは3.3%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

オルカンの仕組み

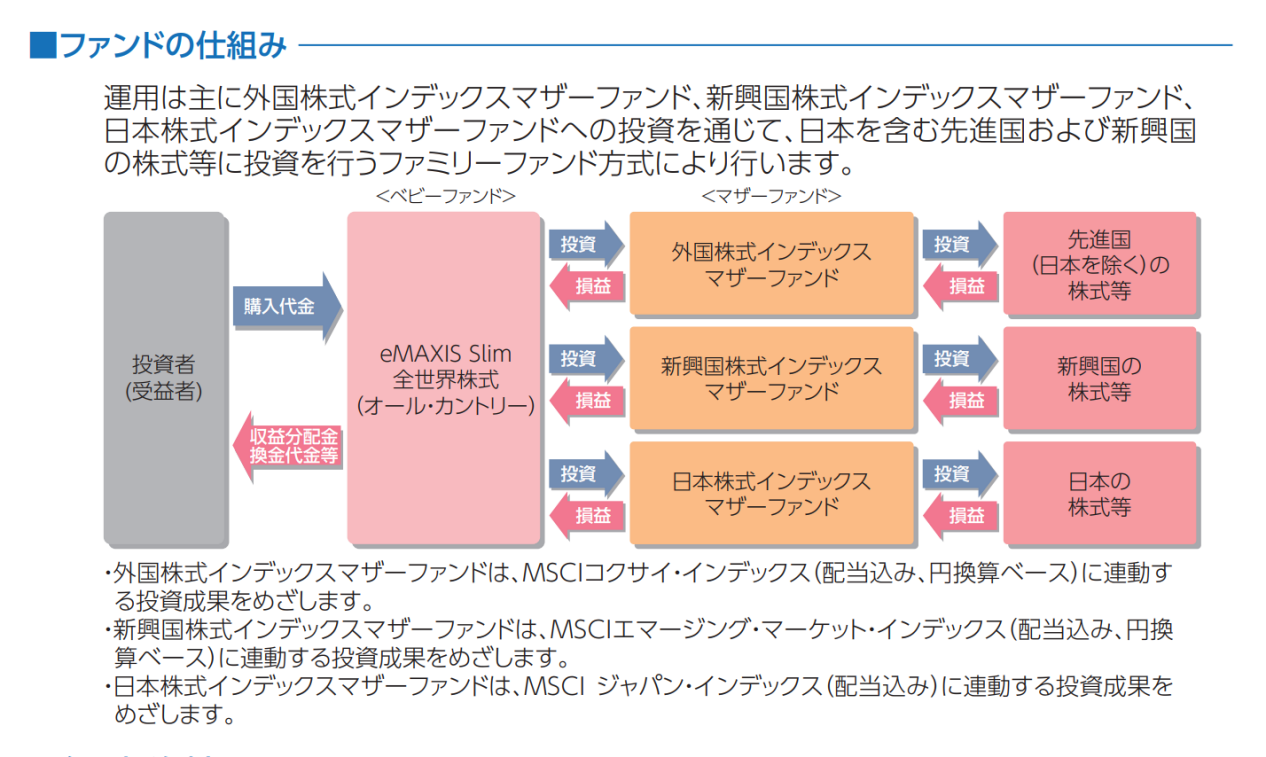

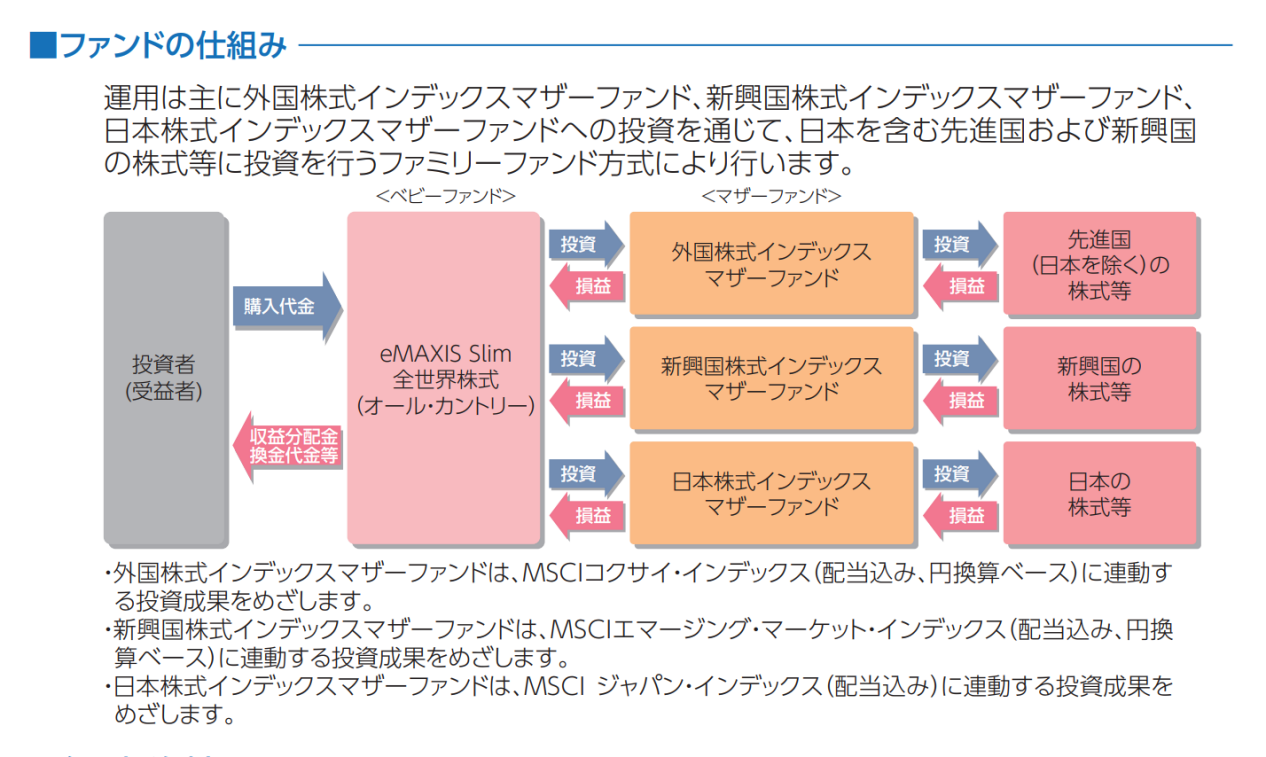

オルカンの目標とする株価指数はACWI(オール・カントリー・ワールド・インデックス)ですが、実はACWIに直接投資していません。

下記の画像の通り、外国株、新興国株、日本株の3つのマザーファンドに投資しながら、ACWIの成績を目指しています。

マザーファンドとは?

【マザーファンド】

マザーファンドとは、実際に投資を行うための主となるファンドです。マザーファンドは株式や債券などの具体的な資産に投資し、その運用成果を生み出します。各ベビーファンドから集められた資金を一括して投資し、効率的に運用する役割を担っています。

【ベビーファンド】

ベビーファンドとは、投資家から資金を集め、マザーファンドに投資するファンドです。ベビーファンド自体は資産運用を直接行うのではなく、集めた資金をマザーファンドに投資し、マザーファンドの運用成果を反映させる仕組みです。投資家に提供される投資信託はベビーファンドであり、投資信託の購入者はベビーファンドを通じてマザーファンドに間接的に投資しています。

| マザーファンド名 | 目標とする株価指数 | 組入比率 |

| 外国株式インデックスマザーファンド | MSCIコクサイ・インデックス | 84.5% |

| 新興国株式インデックスマザーファンド | MSCIエマージング・マーケット・インデックス | 10.0% |

| 日本株式インデックスマザーファンド | MSCIジャパン・インデックス | 5.5% |

オルカンに含まれる日本企業

先ほど説明した通り、オルカンは日本株式インデックスマザーファンド(MSCIジャパン・インデックス)に投資しています。

したがって、オルカンに組み入れられている日本企業は、「MSCIジャパン・インデックス」に採用されている企業ということです。

MSCIジャパン・インデックスに含まれる日本企業

MSCIジャパン・インデックスは、日本の株式市場を代表する株価指数の1つです。

この株価指数は、日本の株式市場に上場している約300銘柄を対象にしており、時価総額の上位85%をカバーしています。

MSCIジャパン・インデックスとTOPIX、日経平均株価の違いは?

TOPIXは、東京証券取引所に上場している全銘柄(1部上場企業)を対象とした株価指数です。

日経平均株価は、日本経済新聞社が算出・公表する株価指数で、東京証券取引所に上場している代表的な225銘柄の株価を基に算出されています。

MSCIジャパン・インデックスとの主な違いは、銘柄数と計算方法、そして構成銘柄の特徴です。

| MSCIジャパン・インデックス | TOPIX | 日経平均株価 | |

| 銘柄数 | 約300 | 約2,000 | 225 |

| 計算方法 | 時価総額加重平均型 | 時価総額加重平均型 | 株価平均型 |

| 構成銘柄の特徴 | 大型株および中型株を中心 | 市場全体 | 大型株の代表銘柄 |

MSCIジャパン・インデックスは、国際的な投資家にとって日本の株式市場を理解するための指標として有用であり、特に日本市場の中でも主要な企業の動向を把握するのに適しています。

一方、TOPIXは市場全体の広範な動向を示し、日経平均株価は代表的な企業のパフォーマンスを示します。

MSCIジャパン・インデックスの組み入れ上位10銘柄は以下の通りです。

| 銘柄 | 比率 |

| トヨタ | 4.44% |

| ソニー | 4.15% |

| 三菱UFJフィナンシャルグループ | 4.13% |

| 日立 | 2.87% |

| 三井住友フィナンシャルグループ | 2.54% |

| キーエンス | 2.04% |

| 任天堂 | 2.00% |

| リクルートホールディングス | 1.92% |

| 東京海上ホールディングス | 1.83% |

| みずほフィナンシャルグループ | 1.75% |

この指数は時価総額加重平均方式なので、時価総額が大きい企業ほど組み入れ比率が大きくなります。

ACWI(オルカンが目標とする指数)に含まれる日本企業

続いて、オルカンが目標とする指数であるACWIに含まれる日本企業について紹介します。

ACWIに採用されている日本企業の上位10銘柄は以下の通りです。

| 銘柄 | 比率 |

| トヨタ | 0.22% |

| ソニー | 0.20% |

| 三菱UFJフィナンシャルグループ | 0.20% |

| 日立 | 0.14% |

| 三井住友フィナンシャルグループ | 0.12% |

| キーエンス | 0.10% |

| 任天堂 | 0.10% |

| リクルートホールディングス | 0.10% |

| 東京海上ホールディングス | 0.09% |

| みずほフィナンシャルグループ | 0.09% |

また、先ほどのMSCIジャパン・インデックスと比較すると以下のようになります。

| 銘柄 | MSCIジャパン・インデックス | ACWI |

| トヨタ | 0.21% | 0.22% |

| ソニー | 0.20% | 0.20% |

| 三菱UFJフィナンシャルグループ | 0.20% | 0.20% |

| 日立 | 0.14% | 0.14% |

| 三井住友フィナンシャルグループ | 0.12% | 0.12% |

| キーエンス | 0.10% | 0.10% |

| 任天堂 | 0.10% | 0.10% |

| リクルートホールディングス | 0.09% | 0.10% |

| 東京海上ホールディングス | 0.09% | 0.09% |

| みずほフィナンシャルグループ | 0.08% | 0.09% |

(MSCIジャパンインデックスの割合はオルカン全体の4.8%なので、先ほどの比率に4.8%をかけています)

上記の表の通り、MSCIジャパン・インデックスに含まれる日本企業の比率と、ACWIにおける日本企業の比率はほぼ変わりません。

オルカンはACWIを完全に再現するのではなく、代表的なインデックスを通じて、間接的にACWIに連動するような形で運用されています。

実際の運用において、オルカンはACWIと似た構成を保ちながら、日本も含めた全世界の市場の成長を取り込むことができる投資信託と言えるでしょう。

オルカンの日本企業の入れ替え

| 時期 | 追加 | 除外 |

| 2024年2月 | SCREENホールディングス | 住友化学 東ソー 王子ホールディングス コーセー オープンハウスグループ ベイカレント・コンサルティング 大和ハウスリート投資法人 コーエーテクモホールディングス |

| 2024年5月 | アシックス | シャープ 清水建設 小田急電鉄 東武鉄道 ヤマハ スクウェア・エニックス・ホールディングス 朝日インテック アズビル GLP投資法人 ヒロセ電機 飯田グループホールディングス 日本都市ファンド投資法人 KDX不動産投資法人 ミスミグループ本社 ユー・エス・エス |

| 2024年8月 | KOKUSAI ELECTRIC | 日産化学 NIPPON EXPRESSホールディングス 小糸製作所 近鉄グループホールディングス ヤマトホールディングス 野村不動産マスターファンド投資法人 |

| 2024年11月 | フジクラ | マツダ イビデン 野村不動産ホールディングス 浜松ホトニクス 京成電鉄 日本プロロジスリート投資法人 ローム SUMCO |

| 2025年2月 | 東京メトロ | ブラザー工業 日立建機 日本不動産投資 国際電気 日本マクドナルドホールディングス 三井化学 しずおかフィナンシャルグループ 東京電力 TOTO |

| 2025年5月 | IHI サンリオ | セイコーエプソン 安川電機 |

企業の業績やパフォーマンスが上昇すると、新たにインデックスに追加され、逆に業績が低下すると除外される仕組みが採用されています。

これにより、インデックスは市場のトレンドや経済の状況を反映し続けることが可能。

特に2024年には、円安の影響でドル建ての時価総額が目減りし、多くの日本企業がインデックスから除外される結果となりました。

円安は、企業が保有する外貨建て資産の評価額に影響を与え、グローバルに展開している企業にとっては業績の押し上げ要因となることがあります。

オルカンの買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンの日本企業に関するQ&A

オルカンに含まれる日本株の割合は?

オルカンは時価総額加重平均型であるため、日本企業の組み入れ比率は時期によって変動します。

以下の表は2009年6月と2025年3月のACWI(オルカンが目標とする株価指数)の構成比率を比較したものです。

| 国・地域 | 2009年6月 | 2025年3月 |

| 米国 | 41.7% | 63.4% |

| 日本 | 9.9% | 4.8% |

| イギリス | 8.8% | 3.4% |

| フランス | 4.0% | 2.6% |

| カナダ | 4.2% | 2.7% |

| その他(先進国) | 20% | 12.5% |

| 新興国 | 11.4% | 10.6% |

直近15年間にわたるデータによると、日本企業の組み入れ比率は5%から10%の範囲に収まっていることがわかります。

これは、日本市場の相対的な規模や成長率、そして世界経済における位置づけを反映していると言えるでしょう。

オルカンの構成銘柄は入れ替えられる?

オルカンは、MSCIコクサイ・インデックスとMSCIエマージング・マーケット・インデックス、そしてMSCIジャパン・インデックスに投資します。

これらの指数は、MSCI社によって年4回(2月、5月、8月、11月)定期的に見直しが行われ、構成銘柄の入れ替えや比率が調整されます。

そのため、オルカンの運用先である各国・地域の株式銘柄も、MSCI社の見直しタイミングに合わせて変更されることになります。

MSCIの株価指数は、設定された基準に従い、四半期ごとに見直しが行われることで、常に最新の市場状況を反映するよう努めています。

これにより、オルカンは長期的に安定したリターンを提供することができ、投資家はより信頼性の高いポートフォリオを構築することが可能です。

詳しくは「オルカンの銘柄は入れ替えられる?銘柄入れ替えの頻度や方法について解説」をご覧ください。

なぜ「オルカン(除く日本)」があるの?

オルカン(除く日本)は、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(除く日本)」という投資信託です。

日本を除いた先進国(22ヵ国)と新興国(24ヵ国)の株式約2,700銘柄で構成され、米国とスイス、新興国の比率が通常のオルカンよりも大きくなっています。

除く日本がある理由は以下の3つです。

- 日本株の割合を自分でコントロールしたい

- 日本の個別株に投資したい

- 日本に投資したくない

除く日本を利用することで、日本株の割合を自分のリスク許容度や投資目標に合わせて調整することが可能です。

例えば、eMAXIS Slim 国内株式(日経平均)を50%、除く日本を50%組み入れることで、日本株の比率をオルカンよりも高くできます。

また、日本の人口減少が予測されていることから、長期的な成長見込みに不安を抱く投資家も少なくありません。

そのため、日本への投資を控え、他の地域に集中投資をしたいと考える投資家にとっても除く日本は選択肢の一つとなり得ます。

オルカンで日本株が多くなることはある?

オルカンは、全世界の時価総額に連動して投資先を配分する仕組みのため、基本的に日本株の比率が大きく変動することはほとんどありません。

時価総額の変動によって、日本株の比率が一時的に増加する可能性もありますが、これは他の国の株式にも同様に起こり得るものです。

また、人口減少・少子高齢化が進むと予測されており、今後の経済成長率が他の地域と比べて鈍化する可能性も指摘されています。

このような人口動態や経済の成長予測を踏まえると、日本株の割合が大きく増加する可能性は低いと言えるでしょう。

オルカンは日本企業への投資に適してる?

日本企業への投資を目的とする場合、国内株に特化した投資信託の方が適しています。

ですが、日本企業も含め、世界中のさまざまな企業に分散投資をしたい場合には、オルカンの方が良いでしょう。

オルカンは地域や業種を幅広くカバーし、特定の国や業種に依存することなくリスクを分散できる設計となっているため、安定した成長が期待できます。

まとめ

今回はオルカンに含まれる日本企業やその投資比率、具体的な銘柄について解説しました。

- オルカンとは?

- オルカンの仕組み

- オルカンに含まれる日本企業

- オルカンの日本企業の入れ替え

- オルカンの買い方

- オルカンの日本企業に関するQ&A

オルカンは外国株、新興国株、日本株の3つのマザーファンドに投資することで独自のポートフォリオを構築しています。

また、オルカンに含まれる日本企業はMSCIジャパン・インデックスに準拠しており、ACWIに含まれる日本企業の銘柄とほぼ同じです。

実際の運用において、オルカンはACWIと似た構成を保ちながら、日本も含めた全世界の市場の成長を取り込むことができる投資信託と言えるでしょう。

なお、オルカンを購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |