悩んでいる人

悩んでいる人オルカンでFIREは実現できるの?

このような悩みに答えます。

- FIREするための条件

- オルカンでFIREは実現可能

- オルカンでFIREシミュレーション

- オルカンの買い方

- オルカンのFIREに関するQ&A

- オルカンのFIREに関する注意点

FIREするための条件として有名なのは「4%ルール」であり、2種類の4%ルールが存在します。

- 定額取り崩し:引退時の資産×4%を毎年売却する

- 定率取り崩し:資産残高×4%を毎年売却する

オルカンでFIREを目指す場合、定額取り崩しにおいては4%を3%にすれば可能です。定率取り崩しは4%のままで問題ありません。

本記事では、オルカンでFIREを実現するための具体的な方法やシミュレーションについて解説します。

なお、オルカンを購入するには証券口座の開設が必要です。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード、三菱UFJカード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記4つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

FIREするための条件

FIREするための条件として有名なのは「4%ルール」であり、2種類の4%ルールが存在します。

①定額取り崩し

定額取り崩しは、引退時の資産×4%を毎年売却する手法です。

【例:引退時の資産が2,000万円の場合】

- 1年目の取り崩し額:80万円(2,000万円 × 4% = 80万円)

- 2年目の取り崩し額:80万円(同上)

- 3年目以降も同様

計算は簡単で、引退時の資産の4%、上記の例なら80万円(2,000万円 × 4%)を定額で取り崩していくことになります。

普通に考えると、25年(2,000万円 ÷ 80万円)で資産がゼロになる計算ですが、運用しながらの取り崩しであれば資産はより長持ちします。

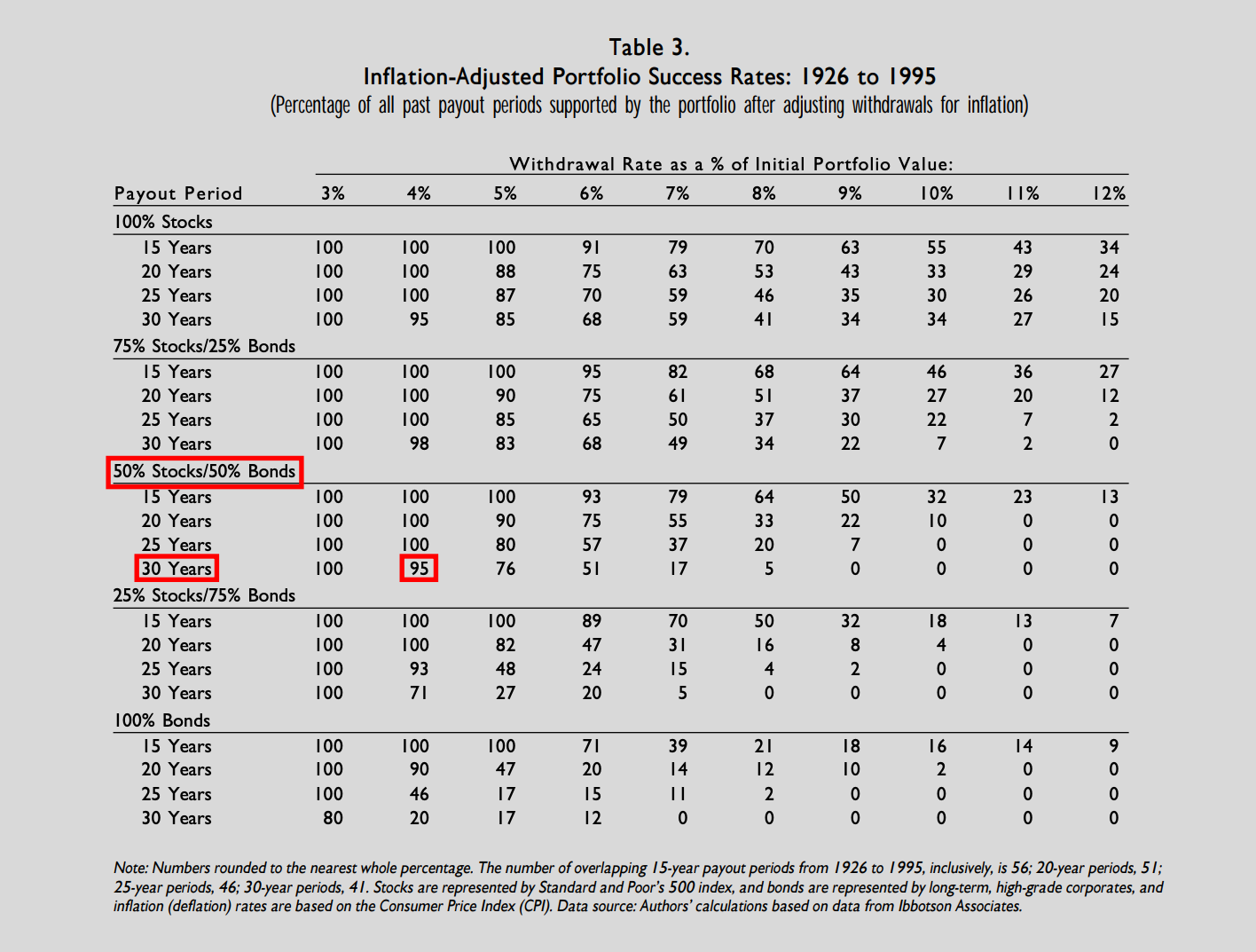

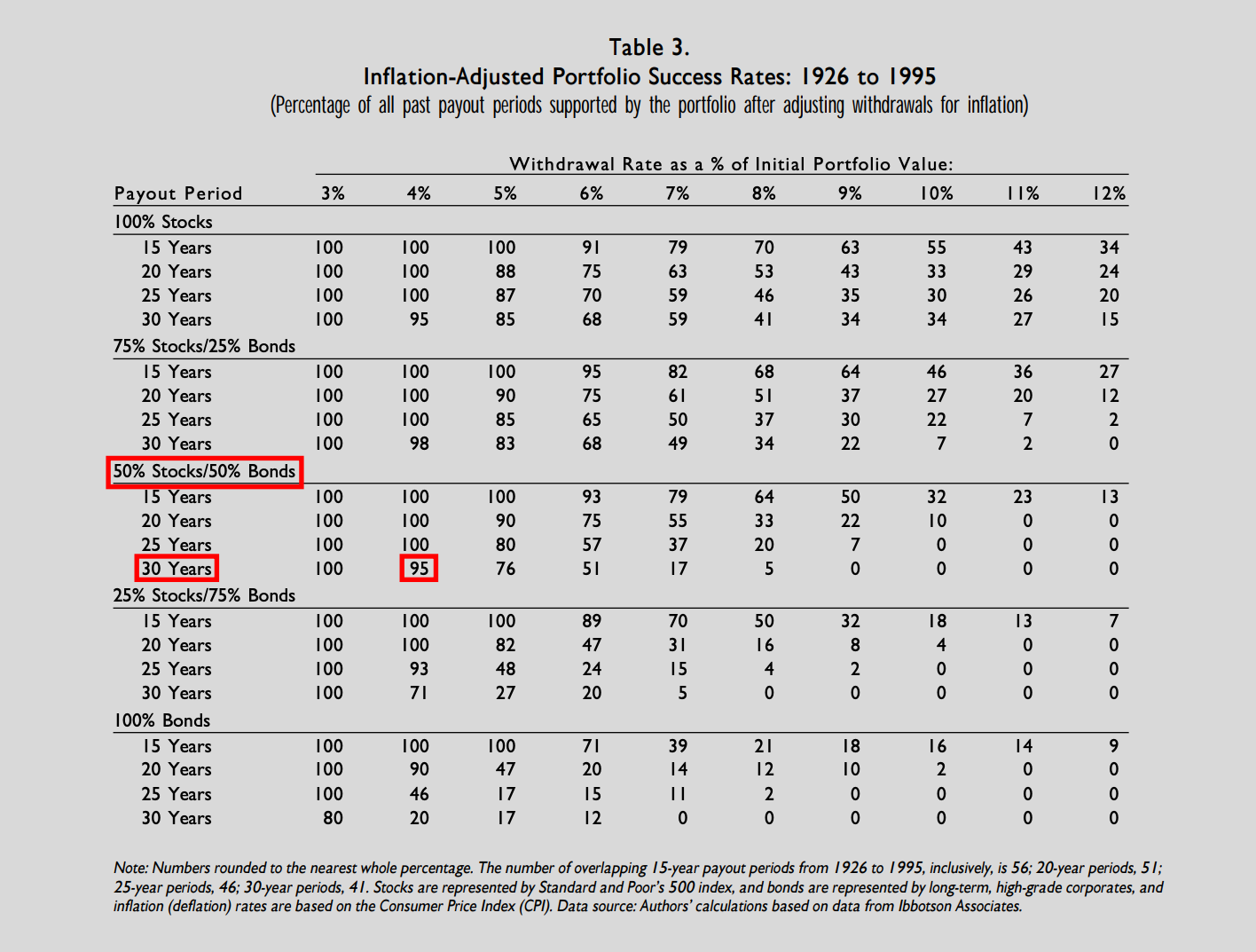

この手法の根拠となっているのは1998年に米国の大学の教授3人が発表した「トリニティ・スタディ」という研究です。

トニリティ・スタディでは、以下の前提条件をもとに研究を行なった結果、30年経っても95%の確率で資産が残っていることが分かりました。

【トニリティ・スタディの前提条件】

- 対象期間:1926年~1995年の70年間

- ポートフォリオ:株式50%(S&P500の連動ファンド)・債券50%(高格付け米国社債に投資するファンド)

- 取り崩し率:4%(米国株式の年平均成長率が7%、米国のインフレ率が3%、7%-3%で4%)

トリニティ・スタディの対象期間である1926年~1995年の70年間には、1929年のウォール街大暴落、1987年のブラックマンデー大暴落などの暴落や弱気相場も含まれています。

これらの厳しい市場環境を乗り越えた上で、毎年4%ずつ定額で資産を取り崩してもポートフォリオが長期的に維持できることから、信憑性が高いと言えます。

なお、2011年に検証データが更新されましたが、結果はあまり変わっておらず、2018年には他の研究者によって以下の前提条件をもとに研究が行われました。

- 対象期間:1926年~2014年の88年間

- ポートフォリオ:株式50%、債券50%

- 取り崩し率:4%

その結果、35年後に資産が残っている確率が96%、40年後に資産が残っている確率が86%ということが明らかになりました

4%の定額取り崩しが現在でも有効であると言えるでしょう。

②定率取り崩し

定率取り崩しは、資産残高×4%を毎年売却する手法です。

【例:資産が2,000万円の場合】

- 1年目の取り崩し額:80万円(2,000万円 × 4% = 80万円)

- 2年目の取り崩し額:76.8万円(1,920万円 × 4% = 76.8万円)

- 3年目の取り崩し額:73.73万円(1,843.2万円 × 4% = 73.73万円)

金融資産のポートフォリオが株式100%の場合の平均的なリターンは7%、債権が100%の場合は4%、株式50%と債券50%の場合は5.5%といわれています。

株式50%と債券50%のポートフォリオの平均リターン(5.5%)から想定インフレ率(1.5%)を引くと、実質リターンは4%です。

インフレ率を考慮する理由

インフレ率を考慮する理由は、物価が時間とともに上昇するためです。

1%や2%のインフレでも、資産の購買力は時間が経つにつれて減少していきます。

つまり、同じ額を取り崩していても、実際に購入できる商品やサービスの量は減ってしまうというわけです。

実質リターンが4%である場合、資産は年々4%ずつ増加し、その後の取り崩しが年間4%であっても、資産は目減りせずに維持されます。

なお、インフレ率1.5%という数値は1つの参考に過ぎません。

インフレ率が1.5%よりも高くなっている場合、4%以上の取り崩しを行うと、資産が大きく減少する可能性があります。

オルカンでFIREは実現可能

定額取り崩しの場合

定額取り崩しでは、一般的に4%が目安とされていますが、取り崩し率を4%より低く設定すれば、オルカンでも可能です。

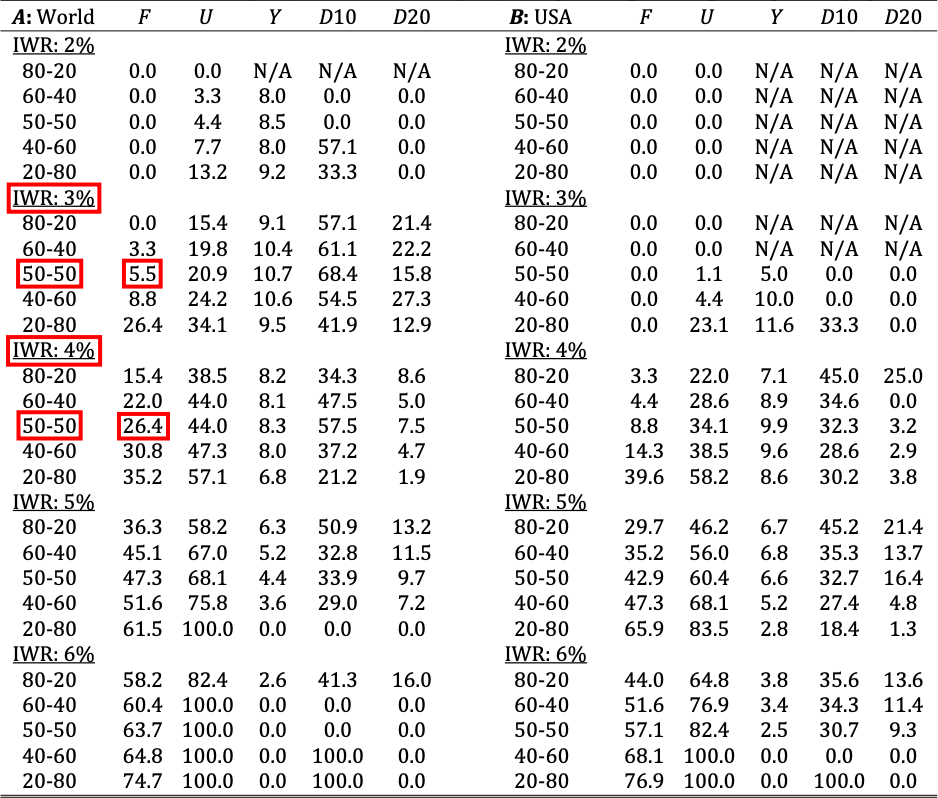

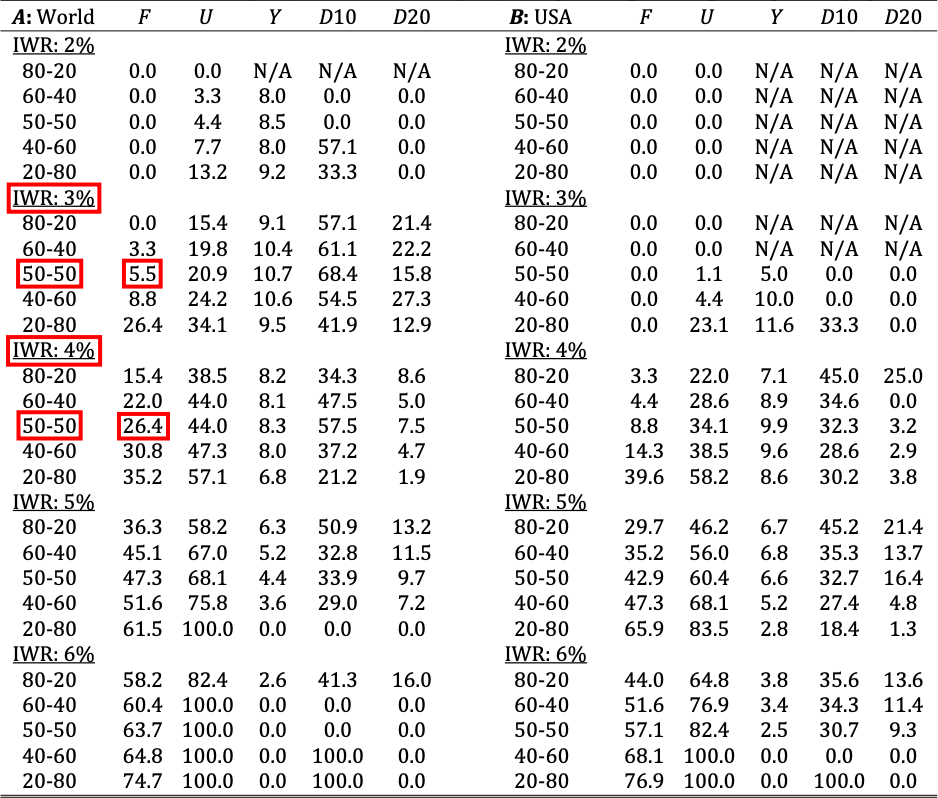

以下のデータは2021年にIESEビジネススクールの教授が公開したもので、取り崩し率4%で全世界株50%:債券50%の場合、30年の間に資産が枯渇する確率は26.4%です。

- 対象期間:1900年~2019年

- IWR:取り崩し率。「IWR4%、50-50」は株式と債券の比率が50:50を意味する

- F:失敗率。

したがって、取り崩し率は必ずしも4%である必要はなく、状況に応じて低く設定すれば失敗確率を抑えることができます。

定率取り崩しの場合

資産残高×4%を毎年売却する定率取り崩しは、オルカンでも可能です。

この方法では、株式50%と債券50%のポートフォリオの平均リターン(5.5%)から、想定インフレ率(1.5%)を差し引いて実質リターンを4%と設定しています。

実質リターンが4%であれば、資産は年々4%ずつ増え、年間4%の取り崩しを行っても、資産は目減りせず維持されます。

ACWI(オルカンが目標とする指数)の過去30年のリターンは8〜9%、日本のインフレ率は大体2〜3%であり、定率取り崩しの条件を満たしています。

ただ、オルカンのリターンや日本のインフレ率は変動するため、注意が必要です。

FIREには様々な種類がある

FIREと聞くと、「何もしなくてもお金に困らない生活」というイメージを持たれることが多いですが、FIREにはさまざまな種類があります。

【FIREの種類】

- ファットFIRE:資産収入のみで生活できる状態

- リーンFIRE:資産収入のみで生活できる状態。贅沢を控えて倹約しながら暮らす点がファットFIREと異なる

- サイドFIRE:運用益だけでは足りない生活費を働いて補う

- バリスタFIRE:運用益だけでは足りない生活費を働いて補う。サイドFIREが個人事業主やフリーランスとして収入を得るのに対し、バリスタFIREは会社に所属して収入を得る

- コーストFIRE:リタイア後のための資産形成をこれ以上続けなくてよい状態

オルカンのようなインデックスファンドの場合、ファットFIREやリーンFIREを目指すには相当な資金力が必要になります。

一方で、サイドFIREやバリスタFIREは、資産からの収入だけでなく、労働収入を組み合わせることで、必要な資産額を抑えながらFIREを実現する方法です。

サイドFIREでは、自分の好きな仕事を続けながら、フルタイムの労働を必要としないライフスタイルを実現することができます。

バリスタFIREは、生活費の一部をパートタイムの仕事などで補うスタイルであり、完全にリタイアするわけではないものの、自由度の高い働き方ができる点が魅力です。

このようにFIREにはさまざまな形があるため、自分の価値観やライフスタイルに合ったFIREの形を検討することが重要です。

単に「FIREを達成する」ことを目標にするのではなく、自分にとって最適な働き方や資産形成の方法を考えながら、無理のない計画を立てることをおすすめします。

オルカンでFIREシミュレーション

総務省統計局の家計調査によると、総世帯の1ヶ月間における平均支出は約24万7000円、1年間における平均支出は約296万8000円です。

先ほど説明した通り、過去のデータに基づくと、オルカンで定額取り崩しを行うには4%ではなく3%にする必要があります。

よって、3%の定額取り崩しを行うに必要な資産額は約9,893万円です。

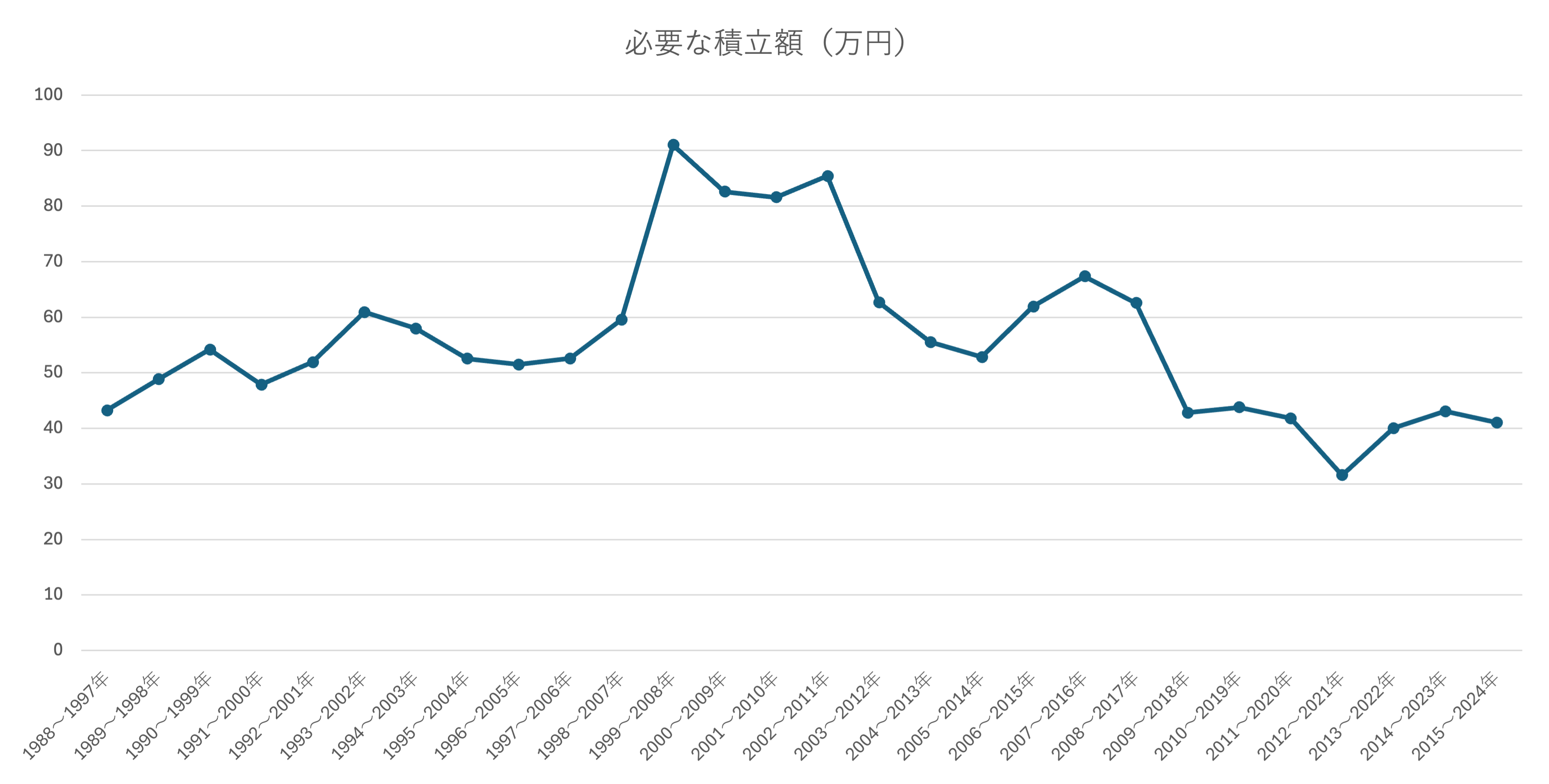

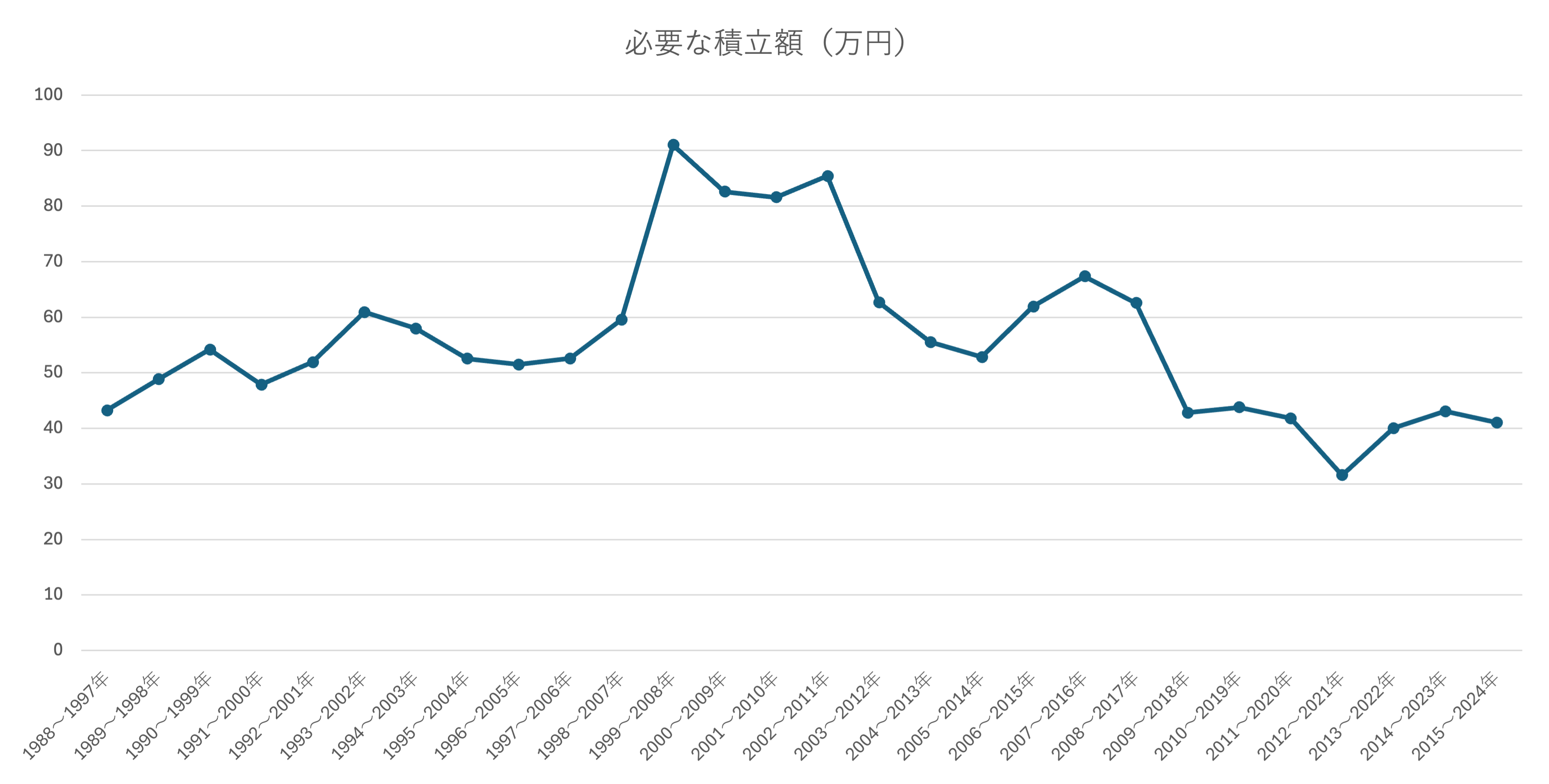

以下の条件に基づき、オルカンでFIREを達成するために必要な積立額をシミュレーションします。

【シミュレーションの条件】

- ファットFIREまたはリーンFIREを想定

- 目標資産額は9,893万円

- 毎月一定額を積み立てる積立投資を想定

- 投資割合はオルカン(100%)

- ACWIのデータ(1988〜2024年まで)をもとに、平均リターンを筆者が算出

- 2025年3月時点のデータを使用

- ACWIはオルカンが目標とする株価指数

- ACWIのリターンとオルカンのリターンは完全に同じではないが、大きな差はない

目標期間が10年の場合

| 期間 | 平均リターン | 必要な積立額(万円) |

| 1988〜1997年 | 11.91% | 43.23 |

| 1989〜1998年 | 9.81% | 48.82 |

| 1990〜1999年 | 7.97% | 54.17 |

| 1991〜2000年 | 10.15% | 47.88 |

| 1992〜2001年 | 8.73% | 51.91 |

| 1993〜2002年 | 5.83% | 60.93 |

| 1994〜2003年 | 6.74% | 57.98 |

| 1995〜2004年 | 8.51% | 52.55 |

| 1996〜2005年 | 8.87% | 51.50 |

| 1997〜2006年 | 8.50% | 52.58 |

| 1998〜2007年 | 6.25% | 59.55 |

| 1999〜2008年 | -2.03% | 91.03 |

| 2000〜2009年 | -0.04% | 82.61 |

| 2001〜2010年 | 0.21% | 81.59 |

| 2002〜2011年 | -0.72% | 85.42 |

| 2003〜2012年 | 5.30% | 62.69 |

| 2004〜2013年 | 7.52% | 55.54 |

| 2005〜2014年 | 8.42% | 52.82 |

| 2006〜2015年 | 5.53% | 61.93 |

| 2007〜2016年 | 3.95% | 67.36 |

| 2008〜2017年 | 5.34% | 62.56 |

| 2009〜2018年 | 12.08% | 42.80 |

| 2010〜2019年 | 11.70% | 43.77 |

| 2011〜2020年 | 12.49% | 41.78 |

| 2012〜2021年 | 17.11% | 31.57 |

| 2013〜2022年 | 13.21% | 40.04 |

| 2014〜2023年 | 11.98% | 43.06 |

| 2015〜2024年 | 12.79% | 41.05 |

必要な積立額(毎月)の平均を計算したところ、約56.03万円でした。

10年でFIREを達成するには相当な入金力が必要になります。

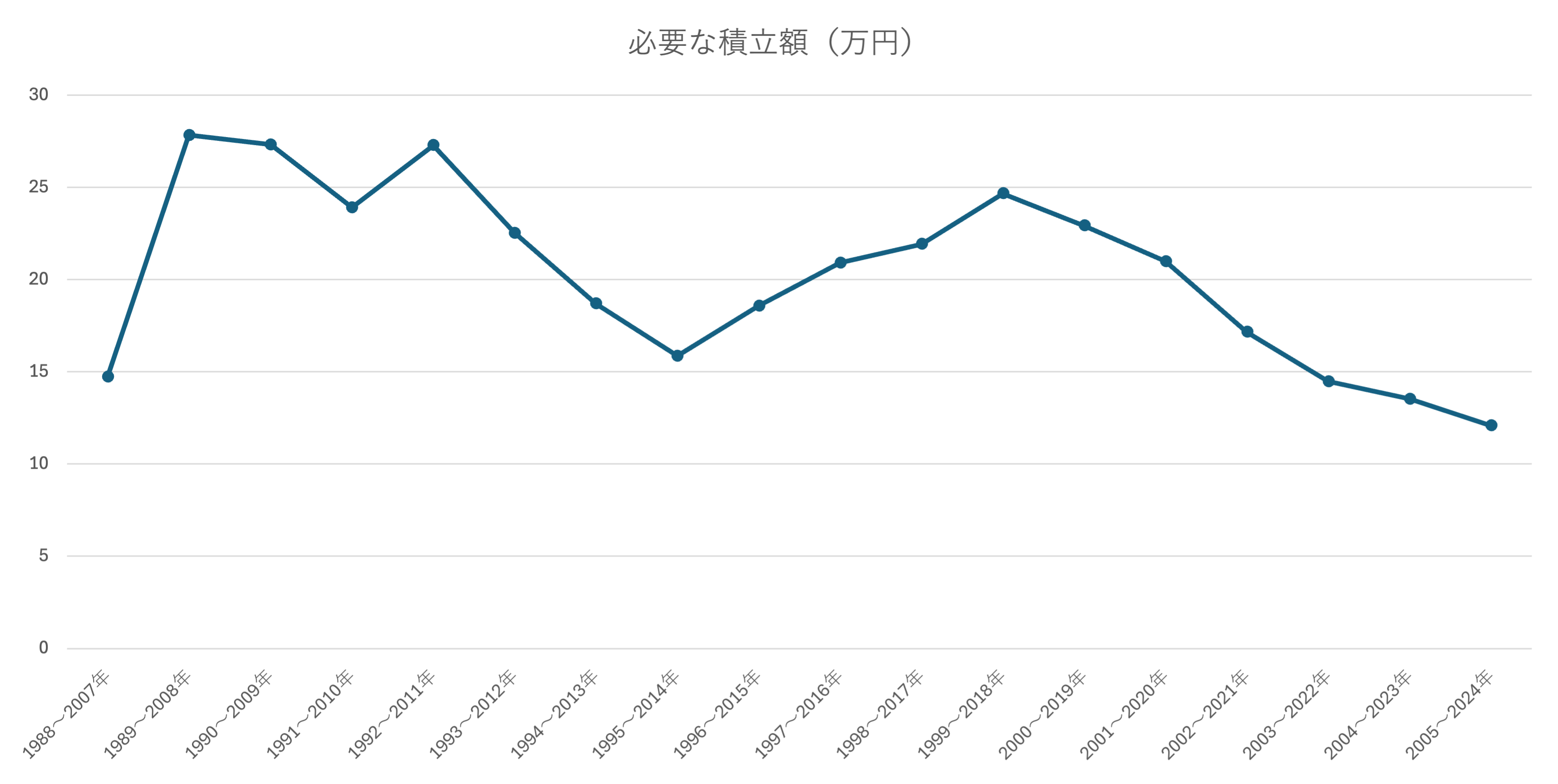

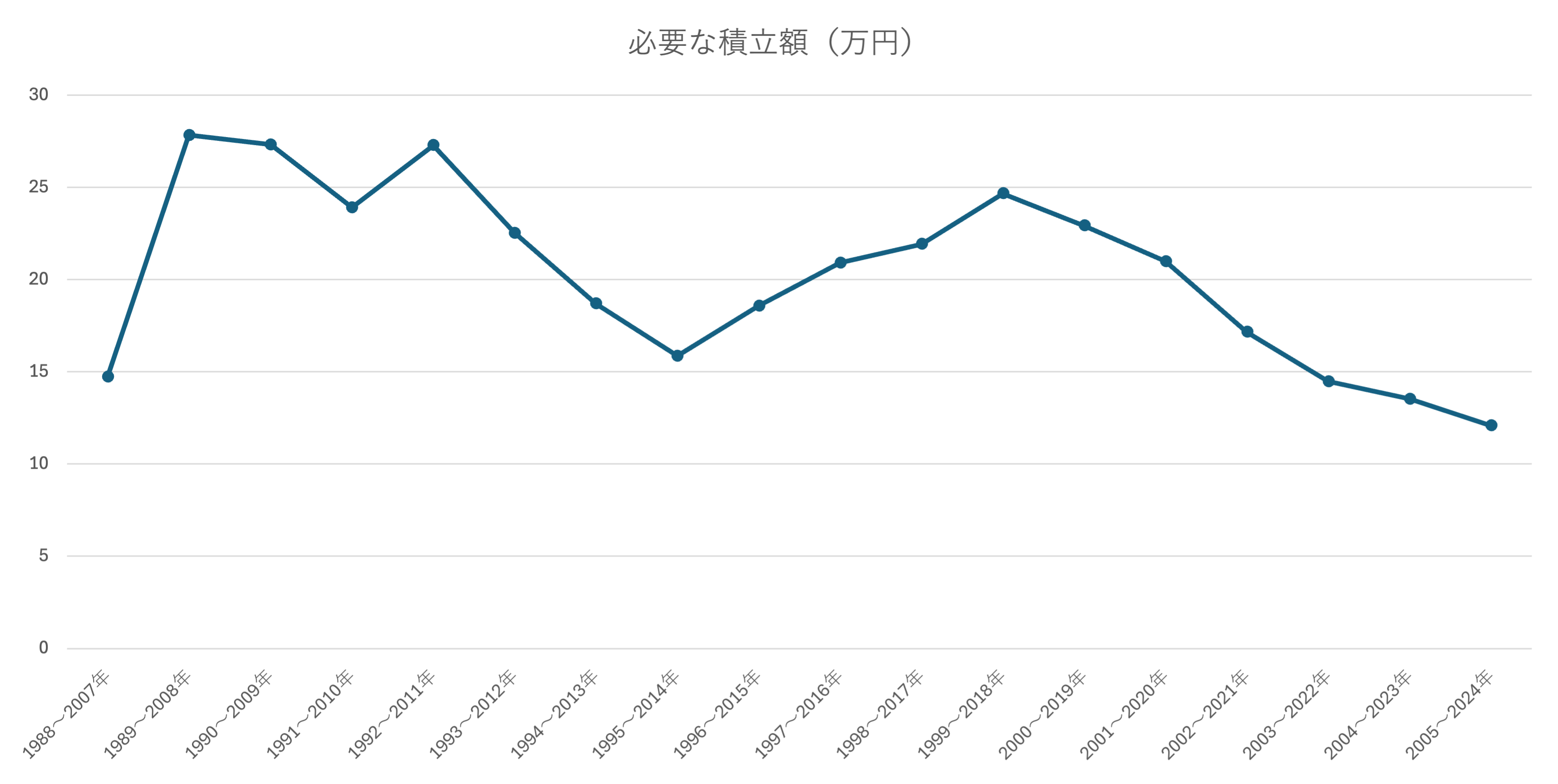

目標期間が20年の場合

| 期間 | 平均リターン | 必要な積立額(万円) |

| 1988〜2007年 | 9.05% | 14.72 |

| 1989〜2008年 | 3.72% | 27.83 |

| 1990〜2009年 | 3.89% | 27.31 |

| 1991〜2010年 | 5.06% | 23.90 |

| 1992〜2011年 | 3.90% | 27.28 |

| 1993〜2012年 | 5.57% | 22.52 |

| 1994〜2013年 | 7.13% | 18.69 |

| 1995〜2014年 | 8.46% | 15.86 |

| 1996〜2015年 | 7.18% | 18.58 |

| 1997〜2016年 | 6.20% | 20.91 |

| 1998〜2017年 | 5.80% | 21.92 |

| 1999〜2018年 | 4.79% | 24.66 |

| 2000〜2019年 | 5.42% | 22.92 |

| 2001〜2020年 | 6.17% | 20.98 |

| 2002〜2021年 | 7.83% | 17.15 |

| 2003〜2022年 | 9.18% | 14.48 |

| 2004〜2023年 | 9,72% | 13.52 |

| 2005〜2024年 | 10.58% | 12.08 |

必要な積立額(毎月)の平均を計算したところ、約20.30万円でした。

20年でFIREを達成するのもかなり難しいと言えるでしょう。

目標期間が30年の場合

| 期間 | 平均リターン | 必要な積立額(万円) |

| 1988〜2017年 | 7.80% | 6.91 |

| 1989〜2018年 | 6.44% | 9.05 |

| 1990〜2019年 | 6.26% | 9.37 |

| 1991〜2020年 | 7.48% | 7.37 |

| 1992〜2021年 | 8.13% | 6.46 |

| 1993〜2022年 | 8.06% | 6.56 |

| 1994〜2023年 | 8.72% | 5.73 |

| 1995〜2024年 | 9.89% | 4.48 |

必要な積立額(毎月)の平均を計算したところ、約6.99万円でした。

30年であればそこまで入金力が高くなくてもFIREが現実味を帯びてきます。

オルカンの買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での売買手数料が無料になったので、どの証券会社を選ぶかは利用するクレジットカードの種類で決めるのがおすすめです。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード、三菱UFJカード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記4つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンのFIREに関するQ&A

オルカンのリターンはどれくらい?

オルカンの平均リターンは8〜10%ですが、リターンの変動が比較的大きいです。

過去のデータを見ると、10年ごとの平均リターンにはマイナスの期間がいくつか存在しました。

これは、短期的には市場の変動によってリターンが大きく変わる可能性があることを意味しています。

しかし、20年や30年といった長期的な視点で見ると、マイナスの平均リターンは見られるませんでした。

つまり、長期間にわたって投資を続けることで、リスクを大幅に低下させ、損失が出る可能性が低くなるということです。

これはオルカンに限ったことではなく、一般的に長期間の投資を行うことでリスクを大幅に下げられます。

そのため、オルカンに投資する際には、短期的な市場の変動に左右されず、長期的な視点を持って投資を検討することが重要です。

詳しくは「オルカンの平均利回りはどれくらい?過去データをもとに解説」をご覧ください。

オルカンは複利効果を期待できる?

必ず複利効果が得られるわけではありませんが、オルカンに長期間投資したら複利効果が期待できるでしょう。

基準価額とは、投資信託の一口当たりの価値を示す価格であり、純資産総額を受益権総口数で割ることで算出されます。

投資信託の売買はこの基準価額を基準として行われますが、オルカンの基準価額は長期的に見ると徐々に上昇しています。

基準価額が高い時に売却すれば、購入時の価格との差額で利益を得ることができ、複利のような効果を得られるでしょう。

しかしながら、基準価額はさまざまな要因で変動するため、売却するタイミングによって異なる点に注意が必要です。

基準価額が停滞している場合は期待したほどの複利効果が得られず、基準価額が下落している場合は複利効果どころか損失が生じてしまいます。

詳しくは「オルカンに投資したら複利効果は得られる?分配金との関係についても解説」をご覧ください。

オルカンは円安・円高になるとどうなる?

オルカンの約94%は外貨で構成されており、為替ヘッジも行わないため、為替の変動が投資結果に大きく影響します。

円安時に投資を始める場合、同じ金額で購入できる株数が減少しますが、円換算額が上昇するため、すでに保有している場合はリターンが増加します。

円高時に投資を始める場合、同じ金額で購入できる株数が増加しますが、円換算額が減少するため、すでに保有している場合はリターンが減少します。

ただ、円安・円高などの為替リスクは今後も起こり得ますし、長期的な視点で見れば、これらの影響は一時的なものに過ぎません。

政府や中央銀行の政策などによって為替は調整されるため、長期間にわたって見ると、上昇や下落が相互に影響し合い、全体としては相殺されることが多いです。

重要なのは購入するタイミングよりも長期間投資を行うことであり、円安や円高といった為替リスクは誤差の範囲に過ぎません。

詳しくは「オルカンは円安・円高になるとどうなる?為替リスクについて解説」をご覧ください。

オルカンのFIREに関する注意点

短期間でのFIREはほぼ不可能

オルカンでは短期間でFIREを達成することはほぼ不可能です。

そもそもインデックスファンドは長期間の投資に適した金融商品です。

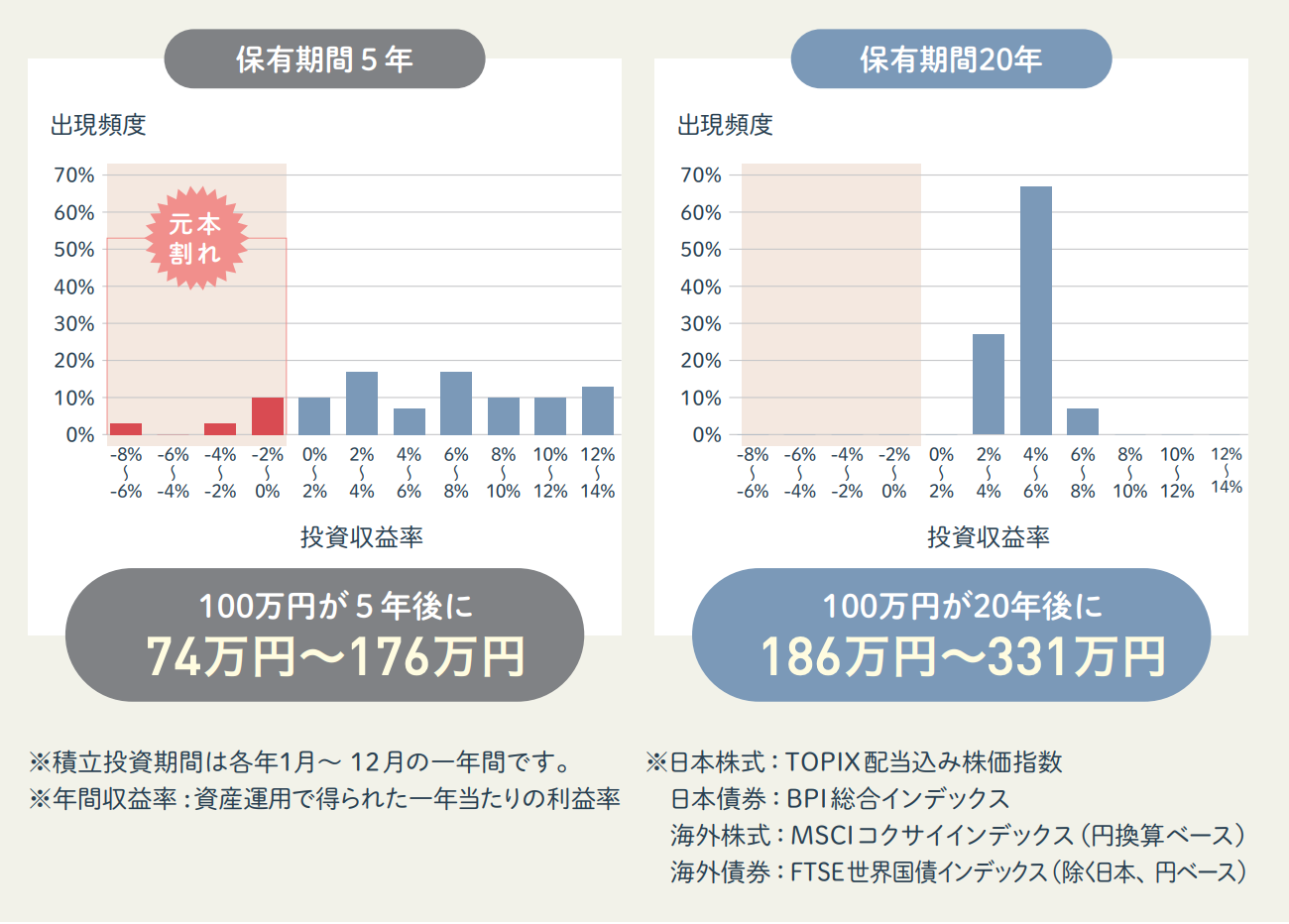

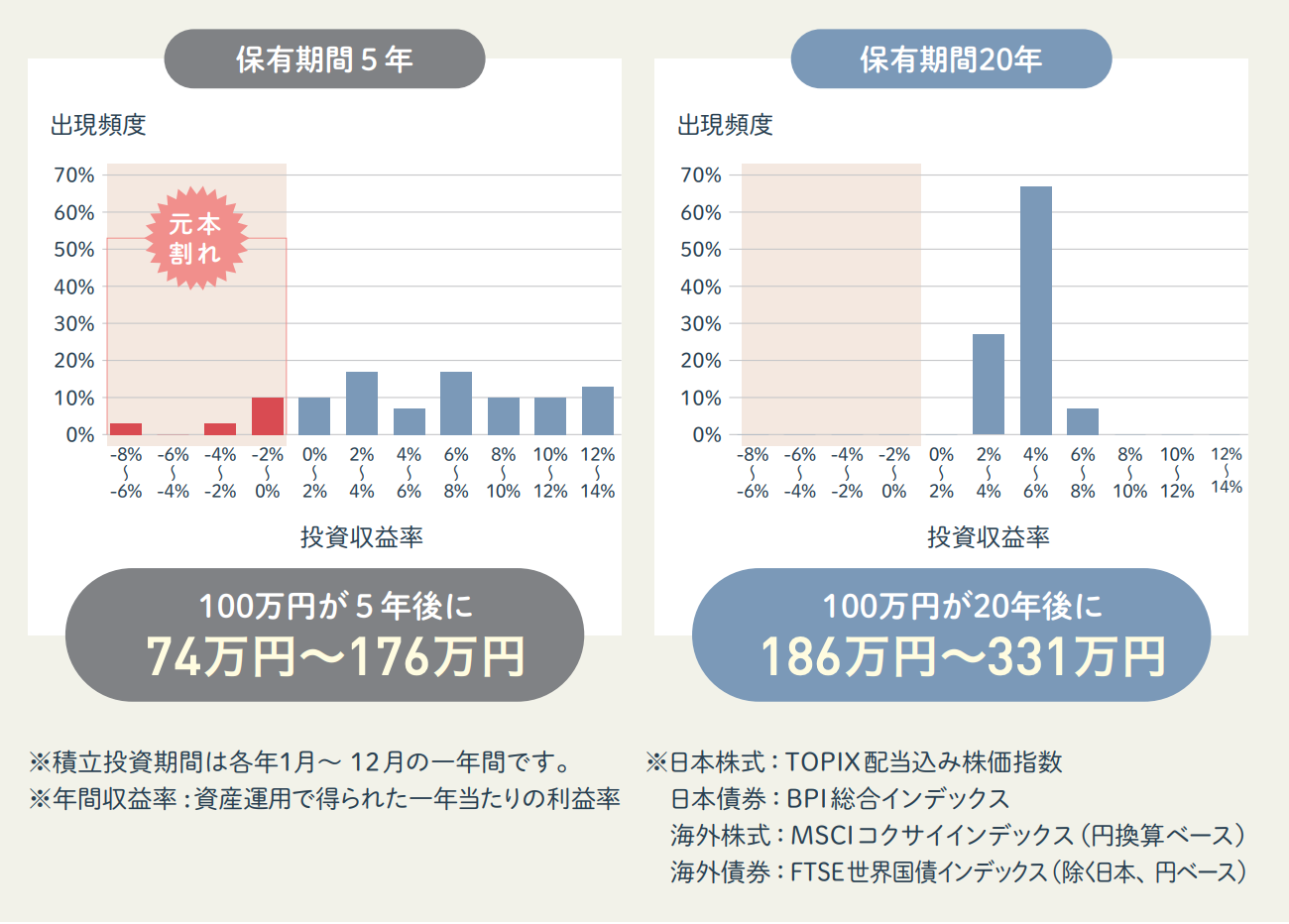

以下の図は1989年以降、毎月同じ金額ずつ国内外の株式と債券 積立投資を行い、5年間と20年間それぞれ保有した場合についての年間収益率を計算したものです。

保有期間が5年だと元本割れが目立ちますが、20年の場合はほとんど元本割れしていないことがわかります。

このように、インデックスファンドは長期間投資することが前提であり、短期間でのFIREはほぼ不可能です。

短期間でFIREを目指す場合、高リターンな資産運用を行う必要がありますが、リスクも高くなるため、おすすめできません。長期的な視点での安定した投資を心掛けることが重要です。

経済危機によって暴落する可能性がある

オルカンの銘柄数は約3,000ですが、大規模な経済危機が起きると暴落することがあります。

例えば、2008年にリーマンショックが発生した際、オルカンが目標とする指数であるACWIは約53%下落しました。

しかし、数ヶ月〜数年後には回復しています。

経済危機により一時的に暴落することがある一方で、過去の例からも分かるように、数ヶ月〜数年後には回復していることを知っておくことが重要です。

こうした知識を持っていれば、経済危機の際にもパニックにならず、冷静に対処できるでしょう。

過去が未来を保証するわけではない

過去の実績が未来を保証するわけではありません。

過去のリターンが今後も同じように続くとは限りませんし、経済危機や金融危機によって運用成果が下がってしまう可能性も十分に考えられます。

さらに、インフレ率も過去と比べて大きく変動することがあり、上昇すれば投資の実質リターンが減少する可能性があります。

これらの要因を考慮すると、過去のデータを過信するのは危険です。

そのため、過去のデータはあくまで参考程度にとどめておくべきです。

将来の市場動向を予測するのは難しいため、長期的な視野を持ちつつ、リスク管理を徹底することで、安定した資産運用を目指すことが求められます。

まとめ

今回はオルカンでFIREできるのかについて解説しました。

- FIREするための条件

- オルカンでFIREは実現可能

- オルカンでFIREシミュレーション

- オルカンの買い方

- オルカンのFIREに関するQ&A

- オルカンのFIREに関する注意点

オルカンを活用することでFIREは実現可能であり、特に定額取り崩しの方法がおすすめです。

この方法なら、計画的に資産を取り崩しながら安定した生活を維持することができます。

ただ、過去のリターンが今後も続く保証はなく、経済危機などのリスクも考慮する必要があります。

また、FIREにはさまざまな種類があるため、自分のライフスタイルや目標に合ったFIREプランを選ぶことが大切です。

自分に最適な方法を見つけて、確実に目標達成を目指しましょう。

なお、オルカンを購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード、三菱UFJカード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記4つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |