悩んでいる人

悩んでいる人オルカンと債券を組み合わせるべき?

このような悩みに答えます。

- 債券とは?

- オルカンと債券を組み合わせるメリット

- オルカンと債券を組み合わせるデメリット

- オルカンと債券を組み合わせるべき?

- オルカンにおすすめの債券型投資信託

- 投資信託の買い方

- オルカンに関するQ&A

オルカンと債券を組み合わせることで、投資ポートフォリオのリスクとリターンのバランスを取れます。

オルカンは、世界中の株式市場に幅広く分散投資を行うため、長期的な資産成長が期待できる一方で、株式市場の変動に大きく影響を受ける可能性があります。

そのため、ポートフォリオ全体の安定性を高めたい場合には、比較的安全性が高いとされる債券を組み合わせることがおすすめです。

特に、株式市場の変動が気になる方や安定した収益を重視する投資家にとって、この組み合わせは有効な選択肢です。

本記事では、オルカンと債券を組み合わせることで得られるリスク分散効果、具体的な組み合わせの割合について詳しく解説します。

なお、オルカンに投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

債券とは?

債券は、国や企業の借用証明書のようなものです。

国や企業は資金が不足しているとき、お金を借りて調達します。

その1つの手段が債券の発行であり、債券を購入した投資家は、定期的に利子を受け取ることができ、満期時には元本が返済されます。

債券の発行者は、投資家から資金を借り入れ、その見返りとして一定の利率で利子を支払います。

また、債券はお金と同じ有価証券で、比較的簡単に他人に売ることが可能です。

債券の種類

債券には、発行体の違いや利率の種類、償還期間の長さなど、様々な特性を持つ種類が存在します。

主な債券の種類として、国債、地方債、社債が挙げられます。

国債

国債は、国が発行する債券です。

国が利子の支払いと償還を行うことから、債券のなかで最も信用力が高いです。

国債の信用力の高さは、国の財政状況や経済基盤の安定性に裏打ちされており、経済が安定している国の場合、国債はほぼリスクのない投資先と見なされます。

このため、国債は低リスクを求める投資家にとって非常に魅力的な選択肢となり、長期的な資産運用に利用されています。

地方債

地方債は、都道府県や市町村が発行する債券です。

学校や病院、道路などのインフラ整備を目的としたプロジェクトの資金を調達する際に広く利用されます。

地方債に対して政府は正式には保証を付けていないため、国債のような直接的な保証はありません。

しかし、地方公共団体が財政的な困難に直面した場合には、政府からの財政支援が提供されることが一般的です。

そのため、信用力は国債に準じる高さがあります。

社債

社債は、民間企業が発行する債券です。

特別な条件のない一般的な社債は、普通社債やSB(ストレートボンド)と呼ばれることもあります。

債券は一度に多くの資金を調達できますが、発行に手間がかかります。

そのため、社債を発行するのは鉄道会社や電力会社など、多額の設備投資を必要とする大手企業が中心です。

債券の格付け

債券の信用リスクを専門的な知識を持つ格付け会社が客観的に表したものを「信用格付け」と言います。

信用格付けには、企業や国・自治体などの債券発行体を格付けする「発行体格付け」と、個別の債権を格付けする「個別格付け」があります。

発行体格付は、発行体の債務全体に対する返済可能性に対して行われるため、発行体につき1つの格付けです。

一方、個別格付けは、債権ごとに回収リスクが検討されるため、同じ発行体であっても異なる格付けになることがあります。

主な格付け会社

格付機関は、公的機関ではなく民間企業です。

格付会社は、発行体の財務リスクと事業リスクを中心に各社独自の手法で分析を行い、格付けを行っています。

日本では、以下の4社の格付けが有名で、投資の際の参考にされます。

| 会社名 | 本社 |

| 格付投資情報センター(R&I) | 東京都千代田区 |

| 日本格付け研究所(JCR) | 東京都中央区 |

| ムーディーズ | アメリカニューヨーク州 |

| S&Pグローバル・レーティング | アメリカニューヨーク州 |

格付け記号

格付けの表し方は各社とも似ていて、アルファベットのAからDまでの組み合わせで表現します。

| 格付け会社 | ||||

| ムーディーズ | S&P | R&I | JCR | |

| 投資適格債 | Aaa | AAA | AAA | AAA |

| Aa | AA | AA | AA | |

| A | A | A | A | |

| Baa | BBB | BBB | BBB | |

| 投資不適格債 | Ba | BB | BB | BB |

| B | B | B | B | |

| Caa | CCC | CCC | CCC | |

| Ca | CC | CC | CC | |

| C | C | — | C | |

| — | D | C | D | |

格付けのランクは最高がAAAで、下がるほどリスクが高い債券です。

BBBまでの債券は、投資適格債と呼ばれ、信用力(=安全性、返済可能性)が高いとされます。

一方、BB以下の債券は信用力が低いとされ、投資不適格債と呼ばれます。

オルカンと債券を組み合わせるメリット

オルカンと債券を組み合わせるメリットは以下の2つ。

- リスクを抑えられる

- リバランスによる利益確保

①リスクを抑えられる

オルカンと債券を組み合わせるメリットは、リスクを抑えられる点です。

長期的な投資を考える際、リスクを抑えることが重要な要素となりますが、債券は株式と比較して価格変動が小さいため、リスクを効果的に低減する役割を果たします。

特に株式市場が不安定な時期には、債券が緩衝材として機能し、資産価値の急激な減少を抑える助けとなります。

以下の表は、2010年12月末から2023年12月末までの期間における株式と債券の価格変動性(リスク)を比較したものです。

このデータからもわかるように、株式に比べて債券の価格変動性は低く、資産全体のリスクバランスを整えることが可能です。

②リバランスによる利益確保

オルカンと債券の比率を決めている場合、定期的なリバランスによって「高値で売り、安値で買う」投資を自然に実践できます。

オルカンが大きく値上がりした場合、その分の一部を売却し、価格が相対的に低くなっている債券を買い増すことになります。

逆に、オルカンが下落して債券の価格が相対的に上昇していれば、債券を売ってオルカンを買い増すことになります。

このように、リバランスを通じて利益を確定しつつ、割安な資産に投資することで、長期的な資産形成の効率を高めることができるのです。

オルカンと債券を組み合わせるデメリット

オルカンと債券を組み合わせるデメリットは以下の2つ。

- リターンが低くなる

①リターンが低くなる

オルカンと債券を組み合わせるデメリットは、リターンが低くなる点です。

株式は企業の成長や利益拡大に伴って高いリターンを得られる可能性がありますが、これは市場の変動や企業の業績に大きく依存します。

一方、債券は安定した利子収入を提供し、元本の返済も保証されているため、株式に比べてリターンは低めであることが一般的です。

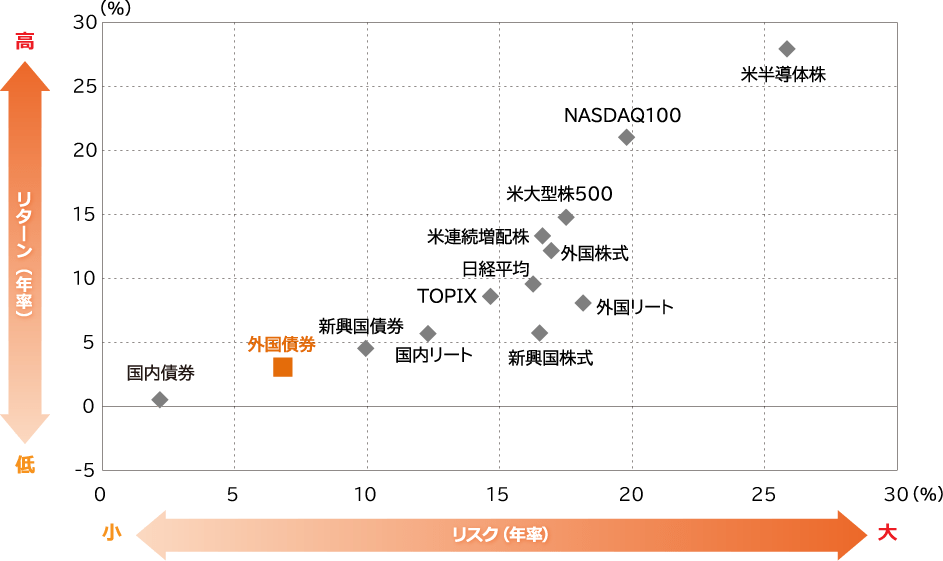

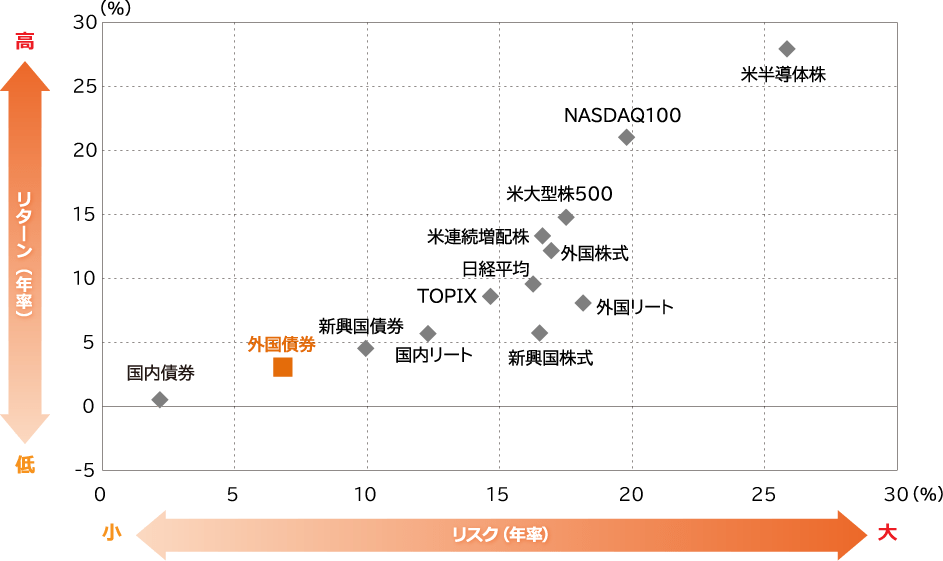

以下のグラフでは、2013年12月末から2023年12月末までの10年間にわたる主要資産のリスクとリターンの関係が示されています。

国内債券および外国債券のリターンは相対的に低く抑えられている一方で、リスクも低い傾向にあることが分かります。

逆に、国内株式や外国株式のリターンは高い一方で、リスクも高いことが確認できます。

長期的に資産の成長を目指す場合、株式を中心としたポートフォリオの方が、債券を多く含むポートフォリオよりも成長性が高くなる可能性があります。

②リバランスが必要

オルカンと債券の比率を決めている場合、定期的なリバランスが必要です。

たとえば、資産配分をオルカン(50%):預金(50%)と決めているとしましょう。

株式市場が好調に推移し、オルカンの価格が上昇した場合、オルカン(65%):預金(35%)というように変わることがあります。

比率がズレたままの状態を放置してしまうと、意図したリスクやリターンのバランスが崩れてしまう可能性があります。

リバランスはこのズレを修正することで、増えすぎた資産を一部売却し、減少した資産を買い増すことで、目標とする資産比率にまで戻します。

ただ、オルカンは約3,000銘柄で構成され、非常に高い分散性を持つため、リバランス頻度は年1回程度で十分でしょう。

オルカンと債券を組み合わせるべき?

リスクを下げたいなら組み合わせるべき

リスクを下げたいのであれば、オルカンと債券を組み合わせるべきです。

オルカンは、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成され、十分に分散が効いていますが、株式のみで構成されているため、値動きが大きくなる可能性があります。

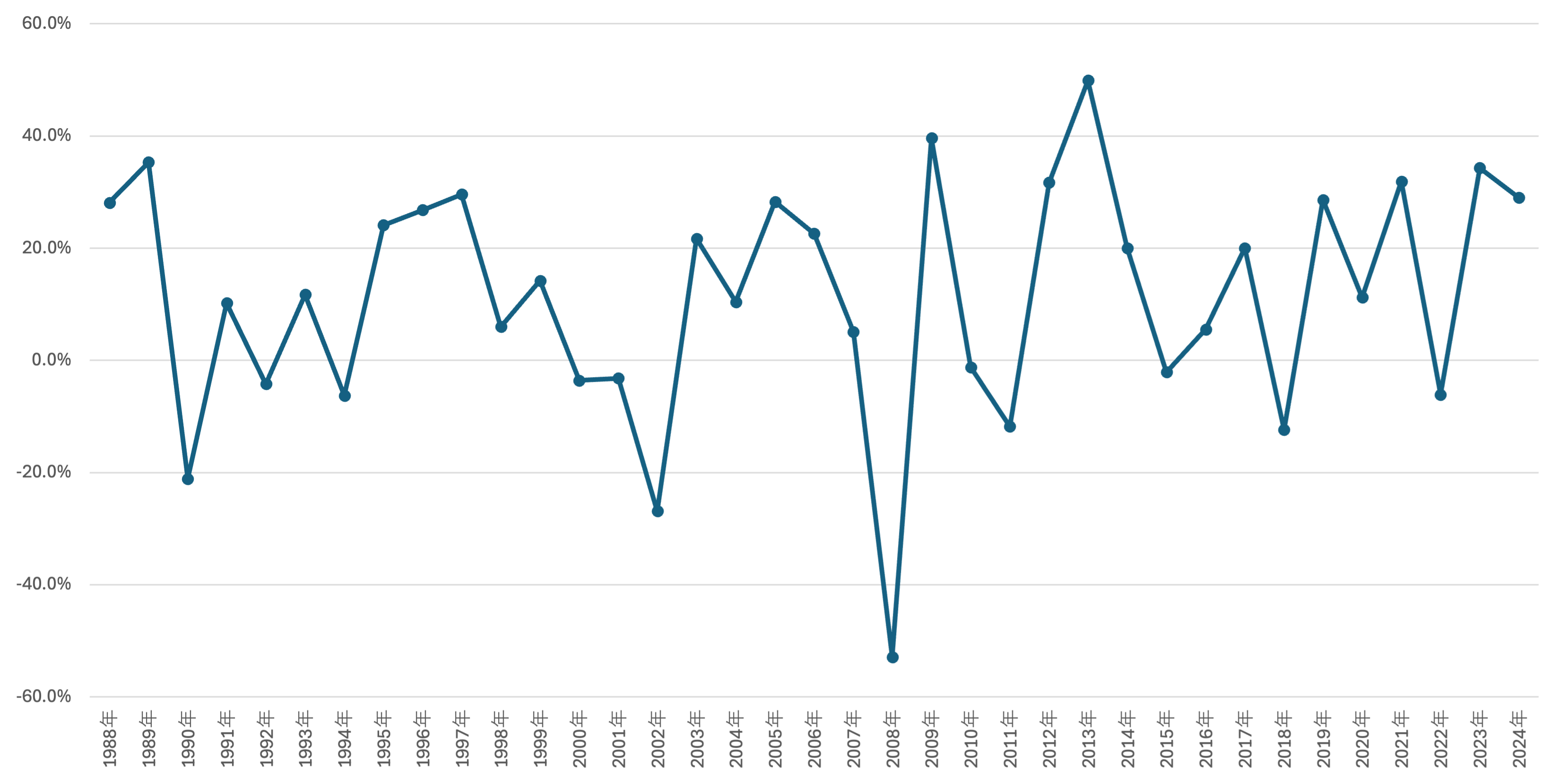

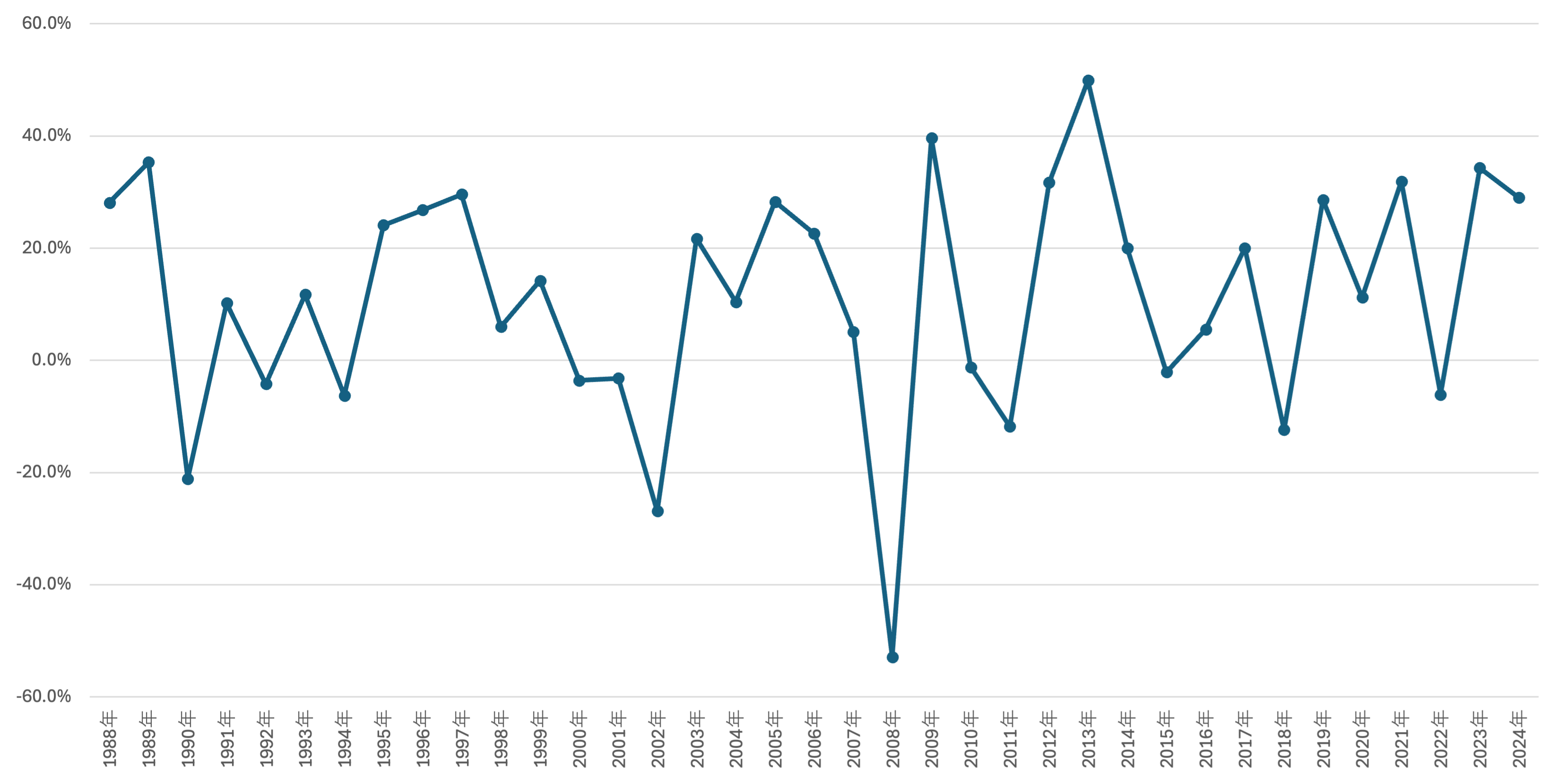

以下のグラフは、1988〜2024年のACWI(オルカンが目標とする指数)のリターンを示したもので、全体的に大きな変動が見られ、2008年のリーマンショック時には-52.9%もの下落を記録しています。

このような下落リスクを軽減するためには、債券を組み合わせることが有効であり、債券を加えることで、株式の下落リスクを一定程度抑えることができます。

以下の表は、2010年12月末から2023年12月末までの価格変動性(リスク)を示したもので、債券の価格変動性は株式に比べて低く、安定した運用が可能です。

ただ、近年のグローバル化の影響により、株式が下落した際に債券も連動して下落する可能性がある点については注意が必要です。

以下の表は、国内債券、外国債券、国内株式、外国株式の相関係数を示したもので、国内株式と国内債券の組み合わせ以外は正の相関があります。

相関係数とは?

相関係数は、二つのデータの関係がどれだけ強いか、またはどの方向に向かっているかを示す数字です。

簡単に言うと、「一つのデータがもう一つのデータとどれだけ一緒に動くか」を教えてくれる指標です。

- 1.00(+1.00)の相関係数は、完全な正の相関を示します。これは、片方の変数が増加するともう片方の変数も同じ比率で増加することを意味します。

- 0.00 の相関係数は、全く相関がないことを示します。

- −1.00の相関係数は、完全な負の相関を示します。これは、片方の変数が増加するともう片方の変数が同じ比率で減少することを意味します。

つまり、債券を組み合わせても、株式の価格変動リスクを完全には抑えられません。

オルカンと債券の組み合わせ比率は7:3

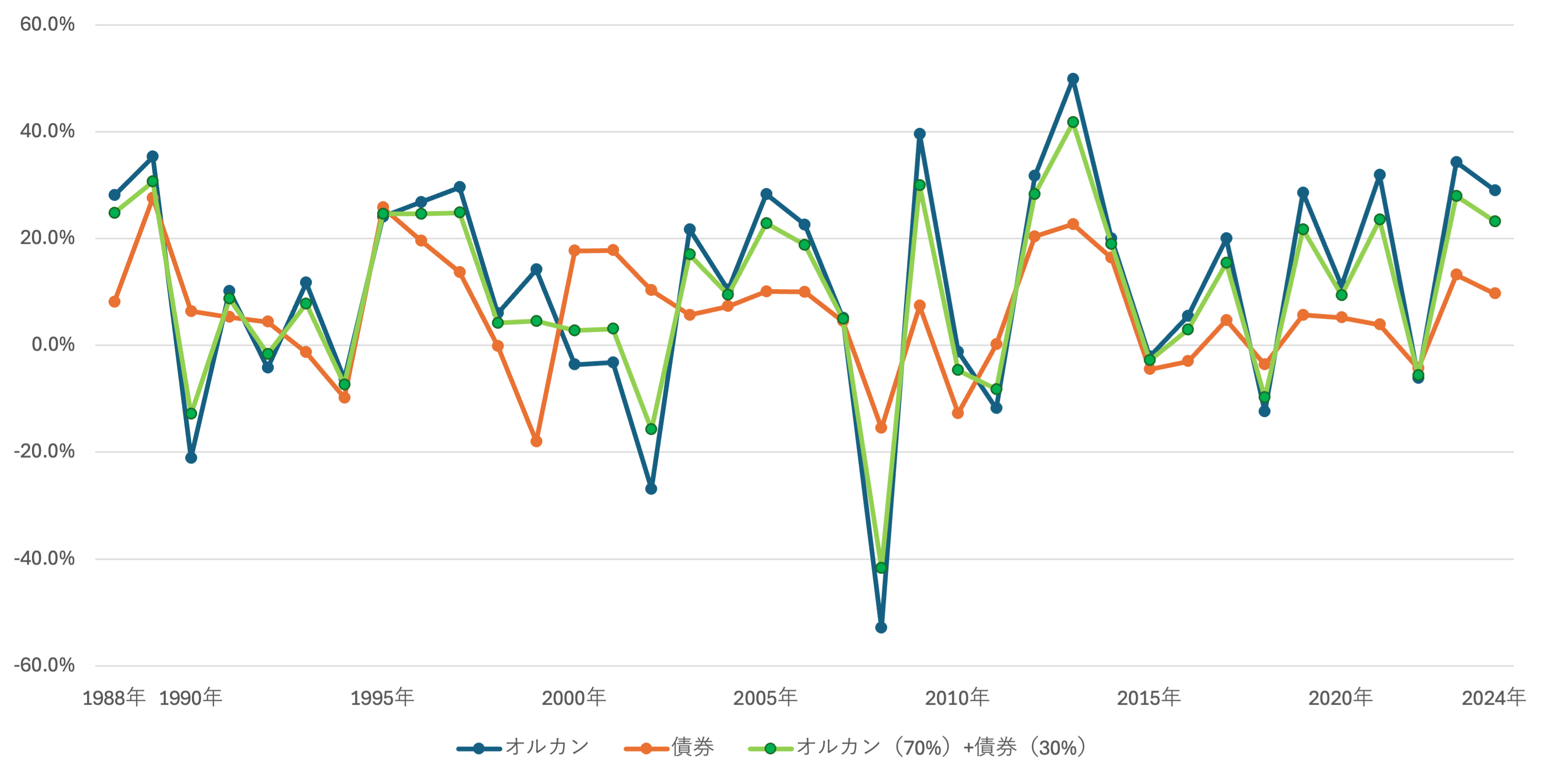

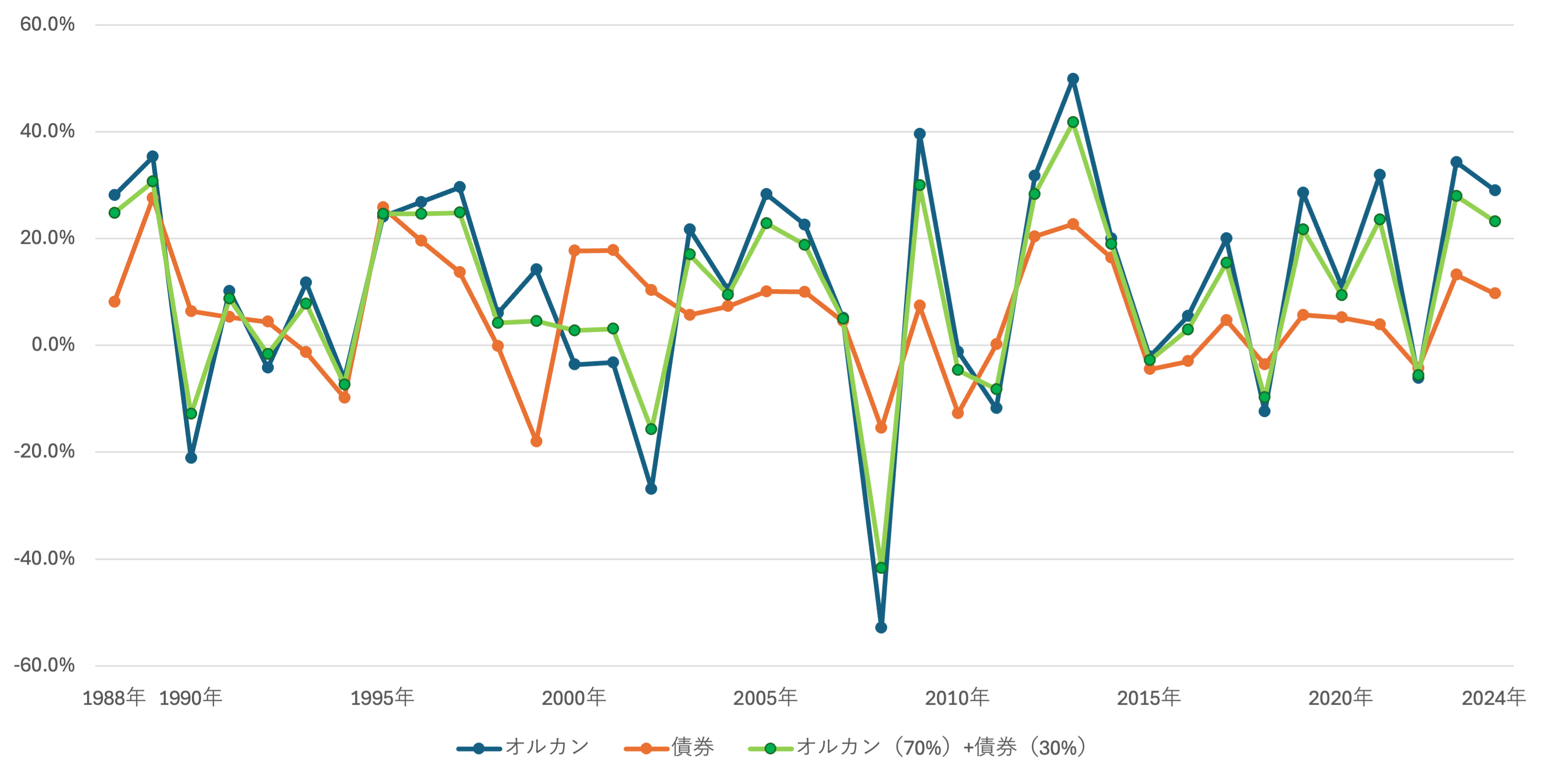

オルカンと債券の組み合わせ比率は、オルカン(70%):債券(30%)がおすすめです。

オルカン100%の場合、高いリターンが期待できますが、市場が不安定なときには資産の変動幅も大きくなる可能性があります。

一方で、比率が7:3の場合、リターンは若干抑えられるものの、資産全体の変動幅が小さくなり、急激な市場変動時でも精神的な安心感を得られやすい点がメリットです。

以下のグラフは、オルカン100%、債券100%、オルカン(70%)+債券(30%)のリターンを示したもので、オルカン100%の場合と比較して、変動が小さくなっていることが分かります。

- オルカンのリターンは「ACWI」のデータを使用

- 債券のリターンは「FTSE世界国債インデックス(除く日本)」のデータを使用

さらにリスクを抑えたい場合、債券の比率を50%(5:5)やそれ以上に増やす選択肢もあり、債券の比率を高めることで、資産全体の価格変動を抑え、より安定した運用を目指すことが可能です。

ただ、債券の割合を増やすほどリターンも小さくなる点には注意が必要です。

オルカンの割合を大きくするとリスクは大きくなり、債券の割合を大きくするとリスクは小さくなるため、リスク許容度に合わせて比率を調整することが重要です。

オルカンにおすすめの債券型投資信託

おすすめの債券型投資信託は、オルカンと同じ三菱UFJアセットマネジメントが運用する「eMAXIS Slim 先進国債券インデックス」です。

「FTSE世界国債インデックス(除く日本)」に連動することを目標としています。

国債は信用格付けによってレベル分けされていますが、この投資信託では投資適格債(Baa〜Aaa)のみが対象です。

| 格付け会社 | ||||

| ムーディーズ | S&P | R&I | JCR | |

| 投資適格債 | Aaa | AAA | AAA | AAA |

| Aa | AA | AA | AA | |

| A | A | A | A | |

| Baa | BBB | BBB | BBB | |

| 投資不適格債 | Ba | BB | BB | BB |

| B | B | B | B | |

| Caa | CCC | CCC | CCC | |

| Ca | CC | CC | CC | |

| C | C | — | C | |

| — | D | C | D | |

なお、FTSE世界国債インデックス(除く日本)は既に日本国債に投資している投資家や、日本市場を別途分析・投資したい投資家向けの指数であるため、日本国債は除かれています。

eMAXIS Slim 先進国債券インデックスの債券格付け分布

| 格付け種類 | 比率 |

| AAA格 | 10.8% |

| AA格 | 63.3% |

| A格 | 12.8% |

| BBB格 | 12.3% |

| BB格 | 0.0% |

| B格 | 0.0% |

eMAXIS Slim 先進国債券インデックスの組入上位10ヵ国・地域

| 国・地域 | 比率 |

| アメリカ | 47.0% |

| 中国 | 11.1% |

| フランス | 7.4% |

| イタリア | 6.8% |

| ドイツ | 5.3% |

| イギリス | 5.3% |

| スペイン | 4.4% |

| カナダ | 1.9% |

| ベルギー | 1.5% |

| オランダ | 1.2% |

eMAXIS Slim 先進国債券インデックスの手数料

- 購入時手数料:無料

- 信託財産留保額:無料

- 信託報酬:0.154%

- その他:0.01%

- 実質コスト:0.164%

eMAXIS Slim 先進国債券インデックスのリターン

- 2017年:7.9%

- 2018年:-3.9%

- 2019年:5.2%

- 2020年:4.9%

- 2021年:3.8%

- 2022年:-4.9%

- 2023年:14.0%

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンに関するQ&A

オルカンに債券以外を組み合わせるなら?

オルカンとインド株の組み合わせもおすすめです。

インド株を組み入れることで、リスクを抑えつつ高いリターンを目指せます。

インドは、今後も持続的な成長が見込まれる国の一つであり、特に消費者層の拡大と中間層の急増が経済成長を支える要因となっています。

このような人口動態の変化は、企業の成長や新たな市場の開拓を促進し、インフラやテクノロジー分野の進展と相まって、将来的な成長をさらに後押しするでしょう。

ただ、インド株に投資する際には注意が必要で、政治的不安定や経済政策の変動、インフラの未整備など、リスク要因は少なくありません。

インド株への投資は高リスクであるため、適切な分散投資が重要です。

先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されるオルカンとインド株を組み合わせることで、リスクを抑えつつ高いリターンを目指すことができるでしょう。

なお、オルカンにはインド株も含まれていますが、その割合は1.5〜2%ほどと小さいため、インド市場の成長ポテンシャルを十分に活かすためには直接組み入れることが効果的です。

4資産均等や8資産均等を組み合わせるのはあり?

オルカンと均等型投資信託を組み合わせるのはおすすめしません。

4資産均等型、8資産均等型は以下の資産で構成され、債券の比率が高くないため、オルカンと組み合わせても、リスク分散効果は限定的です。

【4資産均等】

- 国内株式:25%

- 国内債券:25%

- 先進国株式:25%

- 先進国債券:25%

【8資産均等】

- 国内株式:12.5%

- 国内債券:12.5%

- 国内リート:12.5%

- 先進国株式:12.5%

- 先進国債券:12.5%

- 先進国リート:12.5%

- 新興国株式:12.5%

- 新興国債券:12.5%

さらに、8資産均等には新興国資産が含まれていますが、これらはボラティリティ(変動性)が高く、安定性を求めて組み入れるにはやや不安があります。

リスク分散が目的なら、純粋な債券型投資信託をオルカンに組み合わせる方が良いでしょう。

生活防衛資金とは別に債券を持つ意味は?

債券は「守りの資産」として、株式100%よりも値動きを穏やかにする効果があります。

- 生活防衛資金:失業・病気・災害など、緊急時に生活を維持するための備え

- 債券:リスクを抑えつつ、資産の一部を安定運用するための投資先であり、株式の暴落時のクッションになる

このように、「いざという時のための安心資金」と「長期的に運用していく資産」を分けて考えることで、安心しながら資産形成ができます。

まとめ

今回はオルカンと債券を組み合わせることで得られるリスク分散効果や、具体的な組み合わせについて解説しました。

- 債券とは?

- オルカンと債券を組み合わせるメリット

- オルカンと債券を組み合わせるデメリット

- オルカンと債券を組み合わせるべき?

- オルカンにおすすめの債券型投資信託

- 投資信託の買い方

- オルカンに関するQ&A

オルカンと債券を組み合わせることで、投資リスクを抑えながら安定したリターンを得ることが可能。

おすすめの投資比率は、オルカン(70%):債券(30%)で、この比率により成長性のある株式投資と安定性のある債券投資のバランスが取れます。

オルカンに最適な債券としては、eMAXIS Slim 先進国債券インデックスが挙げられます。

この投資信託は、先進国の国債に広く投資できるため、安定した収益を期待できまるでしょう。

なお、オルカン自体は先進国(23ヵ国)および新興国(24ヵ国)の約3,000銘柄で構成されており、非常に広範な分散が図られています。

そのため、オルカンだけでも十分なリスク分散が実現されていますが、債券を組み合わせることでさらに安定性を強化することが可能です。

なお、オルカンに投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |