悩んでいる人

悩んでいる人オルカンとSBI全世界株式(雪だるま)どっちに投資すべき?両方はあり?

このような悩みに答えます。

- オルカンとは?

- SBI全世界株式とは?

- オルカンとSBI全世界株式の比較

- オルカンとSBI全世界株式どっち?

- オルカンとSBI全世界株式両方はあり?

- 投資信託の買い方

- オルカンとSBI全世界株式に関するQ&A

オルカンとSBI全世界株式(雪だるま)はどちらも全世界に投資できる投資信託ですが、目標とする株価指数が異なります。

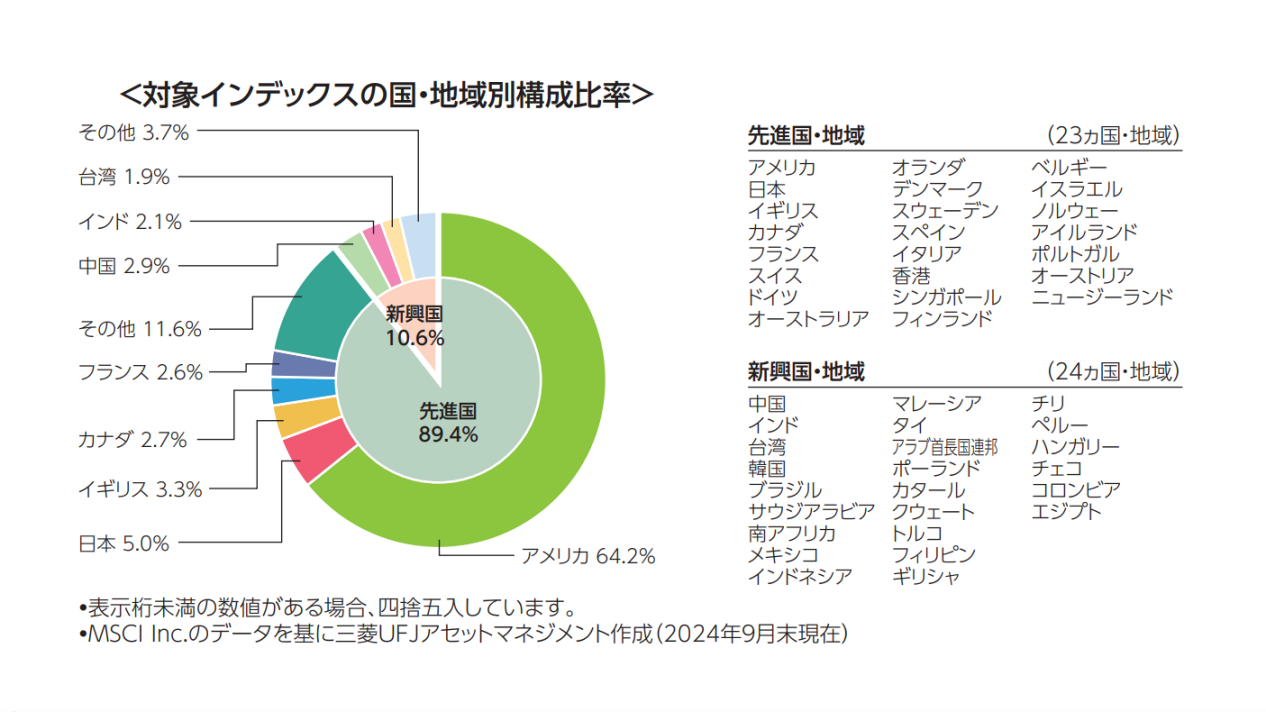

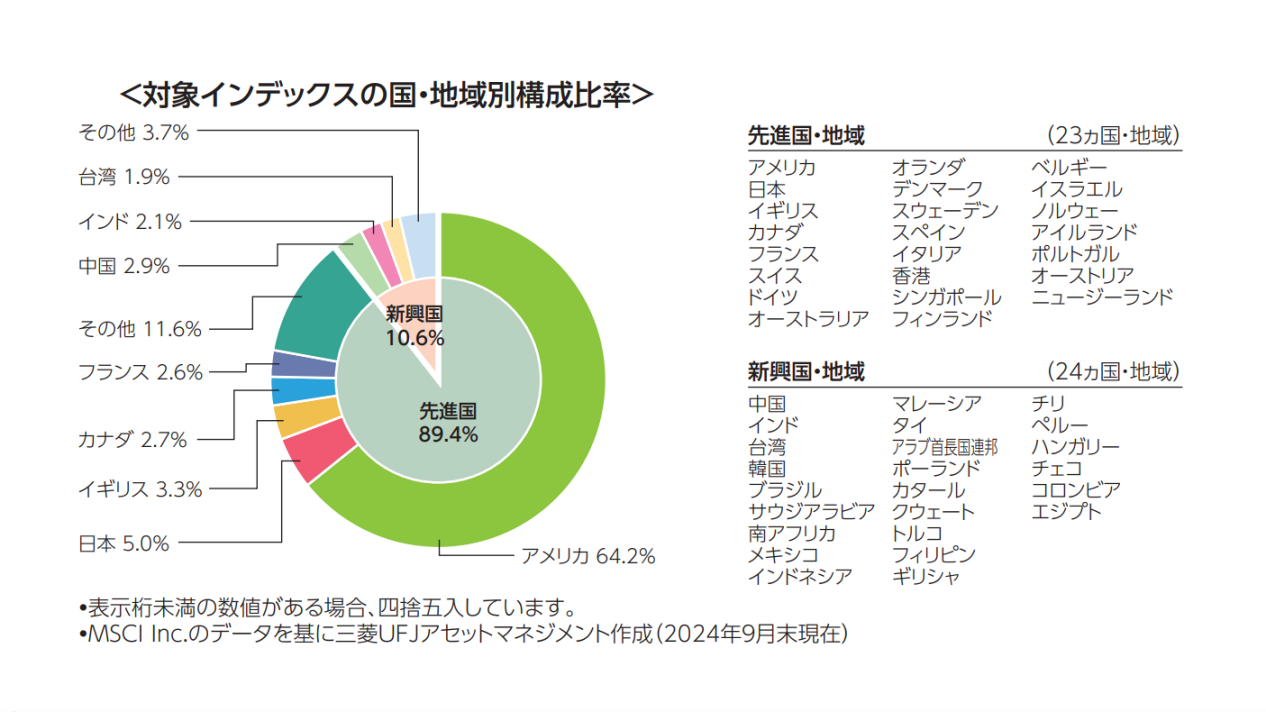

オルカンの目標とする株価指数は「ACWI」であり、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されます。

一方、SBI全世界株式(雪だるま)は、約47ヵ国・約9,000銘柄で構成される「FTSEグローバル・オールキャップ・インデックス」を目標としています。

結論から言うと、オルカンとSBI全世界株式で迷った場合、どちらでも良いですが、どっちか一方を選ぶならオルカンがおすすめです。

本記事では、オルカンとSBI全世界株式を比較し、どっちに投資すべきかについて詳しく解説します。

なお、オルカンやSBI全世界株式に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

オルカンとは?

| 名称 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 運用会社 | 三菱UFJアセットマネジメント |

| 分類 | インデックス |

| 目標とする指数(ベンチマーク) | ACWI |

| 純資産額 | 5兆3846億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(運用管理費用) | 0.05775% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | ネット証券、総合証券、銀行など |

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年〜2023年)で第1位に輝いています。

そんなオルカンは、強い国には多く投資して弱い国には少なく投資する「時価総額加重平均」を用いています。

現在は米国が全体の64.2%を占め、日本は5.0%、イギリスは3.3%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

SBI全世界株式とは?

| 名称 | SBI・全世界株式インデックス・ファンド |

| 運用会社 | 三菱UFJアセットマネジメント |

| 分類 | インデックス |

| 目標とする指数 | FTSEグローバル・オールキャップ・インデックス |

| 純資産額 | 2,399億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(手数料) | 0.0682% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | ネット証券、総合証券、銀行など |

SBI全世界株式は、SBIアセットマネジメントが運用する「SBI・全世界株式インデックス・ファンド」という投資信託です。

「雪だるま」の愛称で知られています。

目標とする指数は「FTSEグローバル・オールキャップ・インデックス」で、先進国・新興国を含む約47ヵ国の株式約9,000銘柄で構成されています。

オルカンが目標とする株価指数指数であるACWIとの違いは、小型株(時価総額の小さい株式)を含むか含まないかです。

ACWIは時価総額の大きい大型株と中型株のみで構成され小型株は含みませんが、FTSEグローバル・オールキャップ・インデックスは小型株を含みます。

ただ、米国が60%、日本が6%、英国が4%の割合を占め、国別構成比率においてはオルカンとほとんど変わりません。

SBI・V・全世界株式インデックスファンドとの違いは?

どちらもSBIアセットマネジメントが運用する投資信託です。

目標とする株価指数は同じ「FTSEグローバル・オールキャップ・インデックス」ですが、手数料と投資対象が異なります。

| SBI全世界 | SBI・V・全世界 | |

| 手数料 | 0.1022% | 0.1338% |

| 投資対象 | VTI SPDW SPEM | VT |

SBI全世界は手数料が安くなるように設計されているのに対し、SBI・V・全世界はVTに連動するように設計されています。

- VTI

- 全米の株式に投資できるETF

- 手数料は0.03%

- SPDW

- 米国を除いた先進国に投資できるETF

- 手数料は0.03%

- SPEM

- 新興国の株式に投資できるETF

- 手数料は0.07%

- VT

- 先進国と新興国の株式に投資できるETF

- 手数料は0.07%

一見すると、SBI全世界の方が高い手数料になりそうですが、投資比率はVTI(60%)、SPDW(30%)、SPEM(10%)です。

そのため、(0.03%×60%)+(0.03%×30%)+(0.07%×10%)=0.034%となり、VTの0.07%よりも低くなります。

できる限り手数料を下げたいのであればSBI全世界、VTと同じ成果を狙いたいのであればSBI・V・全世界が向いています。

オルカンとSBI全世界株式の比較

運用方法

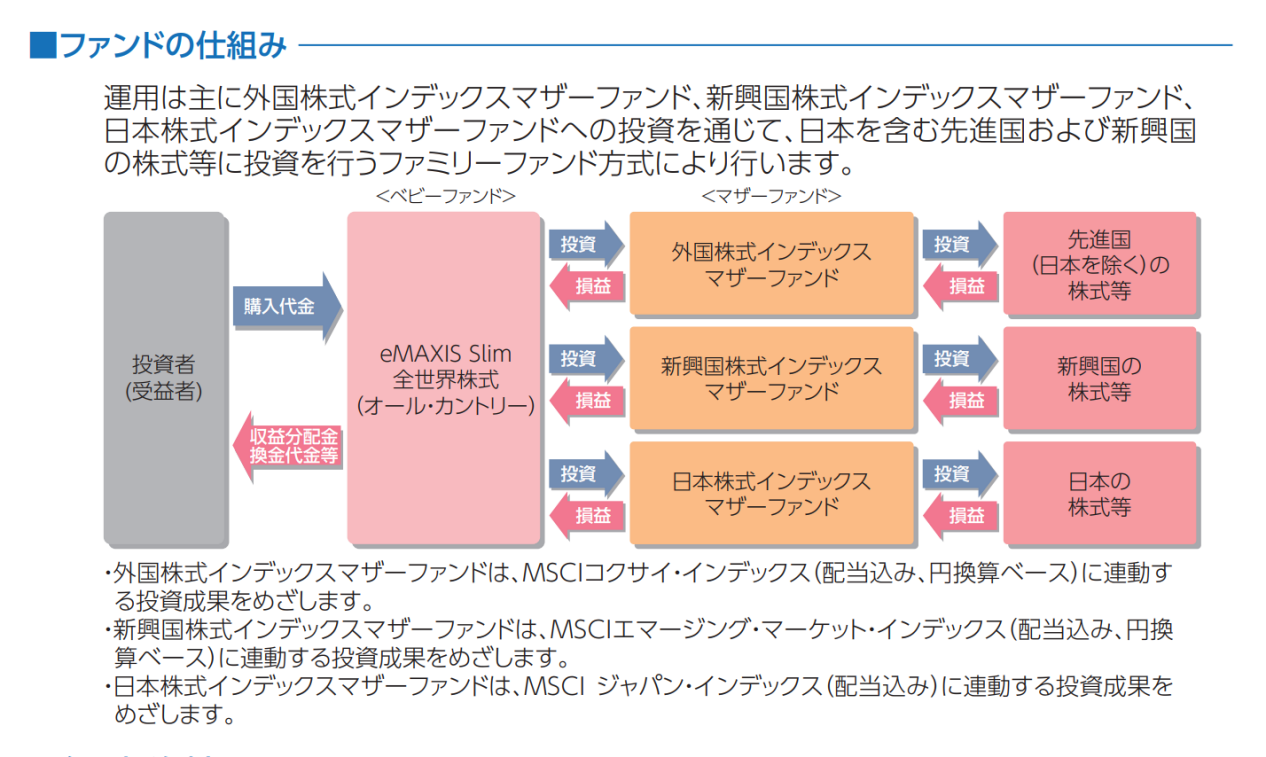

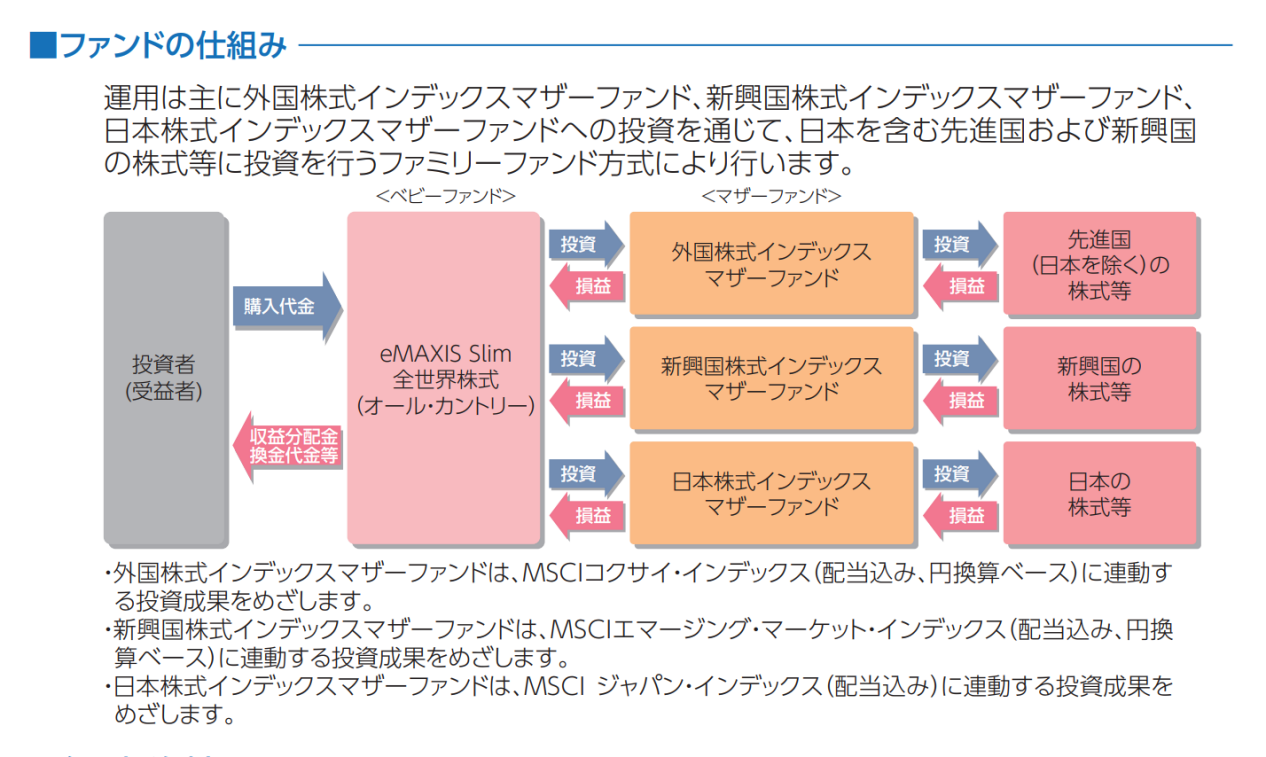

オルカンの場合、株式に直接投資します。

SBI全世界株式の場合、ETFを経由して間接的に米国の株式に投資します。

オルカンは株式に直接投資するのに対し、SBI全世界株式は間接的に米国の株式に投資する点が異なります。

構成国

組入上位10ヵ国は以下のとおり。

| オルカン | SBI全世界 | ||

|---|---|---|---|

| 米国 | 63.4% | 米国 | 59.1% |

| 日本 | 4.8% | 日本 | 6.5% |

| イギリス | 3.4% | イギリス | 3.7% |

| カナダ | 2.7% | カナダ | 3.2% |

| フランス | 2.6% | 中国 | 3.0% |

| スイス | 2.2% | スイス | 2.6% |

| ドイツ | 2.2% | フランス | 2.5% |

| ケイマン諸島 | 2.0% | ドイツ | 2.2% |

| インド | 1.9% | 台湾 | 2.1% |

| 台湾 | 1.7% | インド | 2.0% |

構成国とその比率はほとんど同じです。

組入銘柄

組入上位10銘柄は以下のとおり。

| オルカン | SBI全世界 | ||

|---|---|---|---|

| アップル | 4.2% | バンガード・トータル・ストック・マーケットETF | 59.60% |

| エヌビディア | 3.5% | SPDR ポートフォリオ・ディベロップド・ワールド(除く米国)ETF | 29.91% |

| マイクロソフト | 3.5% | SPDR ポートフォリオ・エマージングマーケッツETF | 9.98% |

| アマゾン | 2.4% | 現金等 | 0.51% |

| メタ・プラットフォームズ | 1.6% | – | – |

| アルファベット A | 1.4% | – | – |

| テスラ | 1.0% | – | – |

| ブロードコム | 1.0% | – | – |

| TSMC | 0.9% | – | – |

| バークシャー・ハサウェイ | 0.9% | – | – |

オルカンは米国株が上位を占めているのに対し、SBI全世界株式は3つのETFがほとんどを占めています。

これらのETFは米国や全世界に投資できるETFであり、ETFを通して間接的に米国の株式に投資を行っています。

純資産額

純資産総額は組み入れられている株式や債券など資産の時価総額のことで、投資信託の規模を表します。

純資産総額が多いほど多くの人から投資されていることを意味します。

| オルカン | SBI全世界株式 |

| 5兆3846億円 | 2,399億円 |

純資産額はオルカンの方が大きいです。

手数料

| オルカン | SBI全世界株式 | |

| 購入時手数料 | 無料 | 無料 |

| 信託財産留保額 | 無料 | 無料 |

| 信託報酬 | 0.05775% | 0.0682% |

| その他 | 0.03% | 0.05% |

| 実質コスト | 0.08775% | 0.1182% |

各手数料の詳細

【購入時手数料】

購入時手数料は、投資信託を購入する際に発生する手数料です。

この手数料は購入時に一括で支払うもので、販売会社によって設定された割合に基づいて計算されます。

購入時手数料は一般的にパーセンテージで表され、最近ではノーロードと呼ばれる購入時手数料が無料の投資信託も増えています。

【信託財産留保額】

信託財産保留額は、途中で投資信託を抜ける解約料のようなものです。

たとえば信託財産保留額0.3%の投資信託を1万円で売却したら、30円が差し引かれて9,970円が戻ってきます。

【信託報酬】

信託報酬は毎日発生し、投資信託の純資産から日割りで引かれる形になります。

例えば、信託報酬が年率1%の投資信託に10万円投資したら、信託報酬は以下のようになります。

【信託報酬が年率1%の投資信託に10万円投資した場合】

- 1年間で発生する信託報酬:約1,100円(10万円×1.0%+消費税)

- 毎日発生する信託報酬:約3円(1,100÷365+消費税)

この額が純資産から差し引かれます。

なお、信託報酬は自動的に差し引かれるため、投資家が直接支払うことはありません。

【その他】

購入時手数料や信託財産留保額、信託報酬以外の費用は「その他」に分類されます。

その他の費用は一定ではなく、時期や運用状況、市場の動向によって変動します。

また、その他の費用は「隠れコスト」とも呼ばれ、通常の購入時手数料や信託報酬とは異なり、表立って見えないことが多いです。

そのため、交付目論見書や交付運用報告書といった公式な書類を確認しなければ詳細を把握できない場合があります。

個人投資家が負担する主な手数料は信託報酬ですが、それ以外にも間接的に負担するコストがあります。

すべて合計するとオルカンの方が低いです。

リターン

| オルカン | SBI全世界株式 | |

| 2018年 | -7.5% | -12.6% |

| 2019年 | 26.8% | 25.3% |

| 2020年 | 9.0% | 8.9% |

| 2021年 | 32.7% | 31.3% |

| 2022年 | -5.6% | -5.2% |

| 2023年 | 30.4% | 29.5% |

| 平均 | 14.30% | 12.87% |

リターンとは?

リターンとは、ある期間における増減率を示す指標です。

年リターンが3%であれば1年間で3%増加、年利リターンが-3%であれば3%減少したという意味です。

リターンはオルカンの方が高いですが、大きな差はありません。

銘柄数は大きく異なりますが、目標としている株価指数はどちらも全世界株価指数なので、ほとんど差は生まれません。

新NISAの対象

| つみたて投資枠 | 成長投資枠 | |

| オルカン | ◯ | ◯ |

| SBI全世界株式 | ◯ | ◯ |

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

どちらもつみたて投資枠と成長投資枠の対象です。

オルカンとSBI全世界株式どっち?

どちらでも良い

オルカンとSBI全世界株式で迷った場合、どちらでも良いです。

オルカンとSBI全世界株式のリターンを比較すると、オルカンの方がわずかに高くなっていますが、その差はほとんどありません。

SBI全世界株式には小型株が含まれている点が特徴ですが、小型株が全体の投資リターンに与える影響は限定的です。

というのも、全世界の株式市場における主要な利益の源泉は、オルカンにも組み入れられている大型株や中型株であり、小型株の比率はごくわずかにとどまるためです。

小型株とは?

時価総額は、銘柄の発行済株式数に現在の株価を乗じて算出される指標であり、その銘柄がどの程度の規模なのかを示すものです。

時価総額3,000億円以上を大型株、3,000億円を中型株、1,000億円以下を小型株と分類することが多いです。

さらに、小型株が大きく成長した場合、その企業はやがて中型株、大型株へと移行し、最終的にはオルカンにも組み入れられます。

したがって、オルカンとSBI全世界株式のどちらを選んでも大差ありません。

わずかな構成の違いやリターンの差にとらわれすぎる必要はなく、納得できる投資信託を選ぶことが最も大切だと言えるでしょう。

どちらか選ぶならオルカン

どちらでも良いですが、どっちか一方を選ぶならオルカンがおすすめです。

どちらの投資信託も長期的な資産形成に適していますが、オルカンの方がわずかに手数料が低く、過去のリターン実績も良好です。

特に強いこだわりや特定の投資スタイルがない場合は、運用コストの低さが資産形成において重要なポイントになります。

少しでも効率よく資産を増やしたいと考えるのであれば、コストとリターン面で有利なオルカンを選ぶのが合理的でしょう。

オルカンとSBI全世界株式両方はあり?

オルカンとSBI全世界株式の両方に投資するのはおすすめしません。

目標とする株価指数は異なりますが、どちらも全世界の株式に幅広く投資できるという点には変わりありません。

そのため、両方を保有することで特別なリターンの向上が見込めるわけではなく、むしろ重複投資となり運用コストが増えるリスクがあります。

投資信託は運用管理費用(信託報酬)が発生するため、複数のファンドを保有する場合、それぞれに手数料がかかります。

オルカンとSBI全世界の両方を長期間保有すると、それぞれの信託報酬を支払う必要があるため、コストが積み重なります。

また、投資先がほとんど同じであるため、分散効果はありません。

そのため、長期的な資産形成を目指すのであれば、オルカンかSBI全世界株式のどちらかを選択し、シンプルなポートフォリオを構築する方が効率的です。

どちらか1つの投資信託に集中することで、資産運用をシンプルに管理でき、コストの効率化も図ることができます。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【SBI証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【楽天証券】

- ネット証券最大の1,300万口座突破

- 国内株式個人取引シェアNo.1

- 三井住友カードで投資信託のクレカ積立が可能

【マネックス証券】

- 高還元率のクレカ積立が魅力

- dカード、マネックスカードで投資信託のクレカ積立が可能

【三菱UFJ eスマート証券】

- auユーザーにおすすめ

- Pontaポイントが貯まる・使える

- 三菱UFJカードで投資信託のクレカ積立も可能

クレジットカードで投資信託を積立購入するとポイントが還元されます。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンとSBI全世界株式に関するQ&A

SBI全世界とSBI・V・全世界の違いは?

どちらもSBIアセットマネジメントが運用する投資信託です。

目標とする株価指数は同じ「FTSEグローバル・オールキャップ・インデックス」ですが、手数料と投資対象が異なります。

| SBI全世界 | SBI・V・全世界 | |

| 手数料 | 0.1022% | 0.1338% |

| 投資対象 | VTI SPDW SPEM | VT |

SBI全世界は手数料が安くなるように設計されているのに対し、SBI・V・全世界はVTに連動するように設計されています。

- VTI

- 全米の株式に投資できるETF

- 手数料は0.03%

- SPDW

- 米国を除いた先進国に投資できるETF

- 手数料は0.03%

- SPEM

- 新興国の株式に投資できるETF

- 手数料は0.07%

- VT

- 先進国と新興国の株式に投資できるETF

- 手数料は0.07%

一見すると、SBI全世界の方が高い手数料になりそうですが、投資比率はVTI(60%)、SPDW(30%)、SPEM(10%)です。

そのため、(0.03%×60%)+(0.03%×30%)+(0.07%×10%)=0.034%となり、VTの0.07%よりも低くなります。

できる限り手数料を下げたいのであればSBI全世界、VTと同じ成果を狙いたいのであればSBI・V・全世界が向いています。

オルカンと楽天VTどっち?

オルカンと楽天VTどっちかで迷ったら、オルカンがおすすめです。

純資産額はどちらも十分に大きいですが、比較するとオルカンの方がかなり大きいです。

手数料の低さもオルカンの強みで、投資信託では信託報酬が運用コストとしてかかりますが、これが低いほど長期的に見たときのコストが軽減されます。

オルカンは楽天VTより信託報酬が低く設定されているため、手数料の負担を抑えつつ、長期的な運用益を効率よく狙うことが可能です。

また、過去の運用実績を見てみると、リターンは楽天VTの方が若干高いですが、その差は非常にわずかで、ほとんど気にする必要はありません。

どちらの投資信託も世界経済全体の成長に連動しているため、長期的には同じようなリターンが期待できます。

総合的に見ると、特にこだわりがなければ、純資産額の大きさや手数料の低さといった要素から、オルカンを選ぶと良いでしょう。

詳しくは「【徹底比較】オルカンと楽天VTの違いは?どっちに投資すべき?」をご覧ください。

オルカンとS&P500どっち?

過去30年のパフォーマンスはS&P500の方が良いですが、どっちかで迷ったらオルカンをおすすめします。

長期的な視点で見ると、どの国の株式が好調になるかは時期によって異なり、例えば1980年代は日本、2010年代は米国の株式が大きく伸びました。

しかし、未来にどの国が経済成長を遂げるかを予測するのは難しいため、グローバル分散投資がリスク管理に役立つと言えます。

オルカンは時価総額加重平均を用いた投資信託であるため、企業の時価総額が大きいほどその組入比率が高くなります。

これにより、成長した国や企業は自然と組入比率が増加し、個別の国や企業の成長を予測する手間を省くことが可能です。

現在は米国が全体の62.3%を占め、日本が5.5%、英国が3.7%といった構成ですが、今後もし新興国が急成長すれば、この比率は大きく変動します。

このように、オルカンは国際分散投資の観点で魅力的な選択肢であり、リスクを抑えながら成長する可能性のある市場へ自動的に対応することが可能です。

詳しくは「【徹底比較】オルカンとS&P500どっちに投資すべき?」をご覧ください。

まとめ

今回はオルカンとSBI全世界株式どっちに投資すべきかについて解説しました。

- オルカンとは?

- SBI全世界株式とは?

- オルカンとSBI全世界株式の比較

- オルカンとSBI全世界株式どっち?

- オルカンとSBI全世界株式両方はあり?

- 投資信託の買い方

- オルカンとSBI全世界株式に関するQ&A

オルカンとSBI全世界株式で迷った場合、どっちでも良いですが、どちらか一方を選ぶならオルカンがおすすめです。

オルカンとSBI全世界株式のリターンを比較すると、オルカンの方がわずかに高くなっていますが、その差はほとんどありません。

SBI全世界株式には小型株が含まれている点が特徴ですが、小型株が全体の投資リターンに与える影響は限定的です。

さらに、小型株が大きく成長した場合、その企業はやがて中型株、大型株へと移行し、最終的にはオルカンにも組み入れられます。

ただ、どちら投資信託も長期的な資産形成に適していますが、オルカンの方がわずかに手数料が低く、過去のリターン実績も良好です。

少しでも効率よく資産を増やしたいと考えるのであれば、コストとリターン面で有利なオルカンを選ぶのが合理的でしょう。

なお、オルカンやSBI全世界株式に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |