悩んでいる人

悩んでいる人8資産均等がダメと言われる理由は?やめといた方がいい?

このような悩みに答えます。

- 8資産均等がダメと言われる理由

- 8資産均等に投資するメリット

- 8資産均等はおすすめ?

- 投資信託の買い方

- 8資産均等に関するQ&A

8資産均等には、国内、先進国、新興国の株式と債券に加えて、国内および先進国のリートが12.5%ずつ組み込まれています。

大きな成長は期待しにくいものの、大幅な下落も避けられるため、長期的に安定したリターンが期待できる投資手法と言えます。

結論から言うと、手軽に分散投資を行いたいなら8資産均等はおすすめです。

本記事では、8資産均等がダメと言われる理由について詳しく解説します。

なお、8資産均等に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

8資産均等がダメと言われる理由

8資産均等がダメと言われる理由は以下の4つ。

- 分散効果はあまり高くない

- リート・新興国の割合が大きい

- 市場に合わせて柔軟に対応できない

- 個人の資産状況に合わせた運用が出来ない

①分散効果はあまり高くない

投資における分散効果とは、異なる値動きをする資産を組み合わせることで下落幅を抑えることです。

投資配分は8資産に12.5%ずつであるため分散効果が効いているように思えるかもしれませんが、実際はそれほど高い分散効果はありません。

8資産のうち安全資産は国内債券と先進国債券のみであり、リスクの高い資産が全体の75%を占める構造となっています。

債券とは?

債券は、国や企業の借用証明書のようなものです。

国や企業は資金が不足しているとき、お金を借りて調達します。

その1つの手段が債券の発行であり、債券を購入した投資家は、定期的に利子を受け取ることができ、満期時には元本が返済されます。

債券の発行者は、投資家から資金を借り入れ、その見返りとして一定の利率で利子を支払います。

また、債券はお金と同じ有価証券で、比較的簡単に他人に売ることが可能です。

主な債券の種類として、国債、地方債、社債が挙げられ、国が利子の支払いと償還を行う国債は債券のなかで最も信用力が高いです。

国債の信用力の高さは、国の財政状況や経済基盤の安定性に裏打ちされており、経済が安定している国の場合、国債はほぼリスクのない投資先と見なされます。

新興国債券も含まれていますが、新興国は政治や金融基盤が不安定であることから安全資産とは言えません。

したがって、分散されているように見えてもリスク資産が一斉に下落し、期待していたほどの安定性を発揮できない可能性があります。

②リート・新興国の割合が大きい

8資産均等には、新興国株式と新興国債券が25%、国内リートと先進国リートが25%が組み込まれています。

リート(REIT)とは?

リート(REIT)とは、「Real Estate Investment Trust(不動産投資信託)」の略で、投資家から集めた資金で不動産を購入・運用し、そこから得られる賃料収入や売却益を投資家に分配する仕組みです。

通常、不動産投資をするには多額の資金が必要ですが、リートを利用することで少額から不動産投資が可能です。

先進国株式市場や先進国債券市場は数千兆円から1京円規模の巨大な市場ですが、新興国債券市場や国内リート市場、先進国リート市場の市場規模は数十兆円程度と、桁違いに小さくなっています。

また、8資産均等では市場規模が非常に大きい先進国株式や先進国債券と、市場規模がその千分の一程度しかない新興国債券やリートの比率は同じです。

その結果、アップルやマイクロソフトなどよりも、新興国債券やリートのほうが遥かに大きな比率で組み入れられることになってしまいます。

市場規模が小さい資産は成長の余地がある一方で、流動性が低いため価格変動が大きく、思いのほか高いリスクが掛かってしまう可能性があります。

③市場に合わせて柔軟に対応できない

全世界株式のように時価総額加重平均を採用している投資信託であれば、成長した国や企業の比率が自然と高まる仕組みになっています。

そのため、世界経済の変化に応じて投資比率が変動し、成長が期待できる市場に多くの資金を投資することが可能です。

これに対して、8資産均等は市場環境に関わらず、事前に決められた均等配分を維持し続けるため、変化する市場に適応するのが難しいという側面があります。

リスク分散という点ではメリットになりますが、成長性の高い資産に比重を置く柔軟性がないため、好調な市場の恩恵を十分に受けることが難しくなります。

市場環境に応じて資産配分を調整できる投資信託と比べると、利益獲得の機会やリスク回避の手段が限定される点に注意が必要です。

④個人の資産状況に合わせた運用が出来ない

資産運用におけるリスク許容度は、人それぞれ異なります。

一般的に、20代~40代は長期的な資産成長を目指し、株式や新興市場などリスクの高い資産を多めに組み入れるべきです。

一方で、50代以上や定年退職後の方は、リスクを抑えるために債券や現金の割合を増やすことが適切とされています。

均等型の運用では同じ戦略が適用されるため、個々の資産状況やリスク許容度、ライフステージ、資産規模、投資目標に応じた柔軟な運用ができません。

8資産均等に投資するメリット

8資産均等に投資するメリットは以下の2つ。

- 8資産に効率良く投資できる

- リバランスを行う必要がない

①8資産に効率良く投資できる

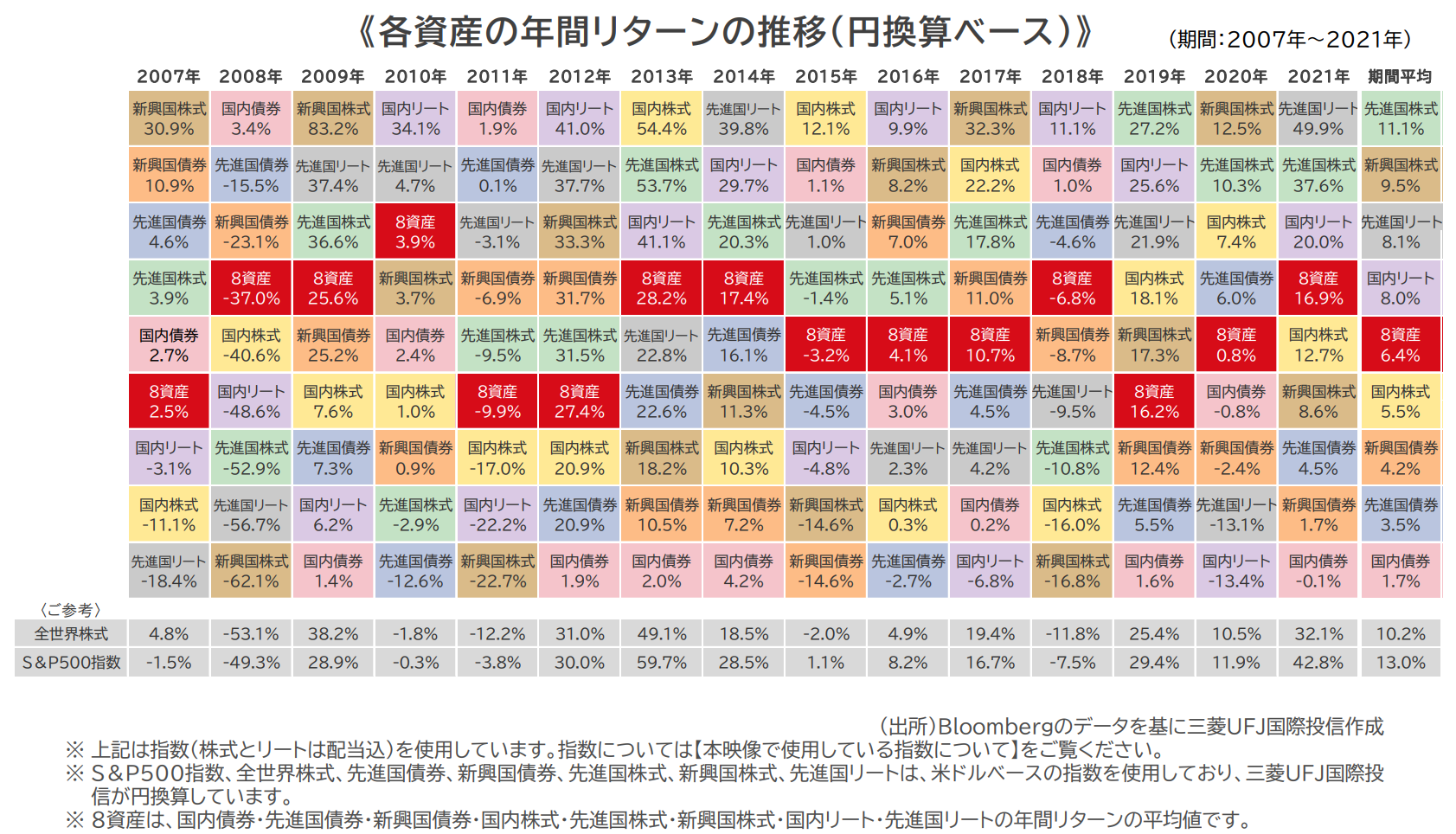

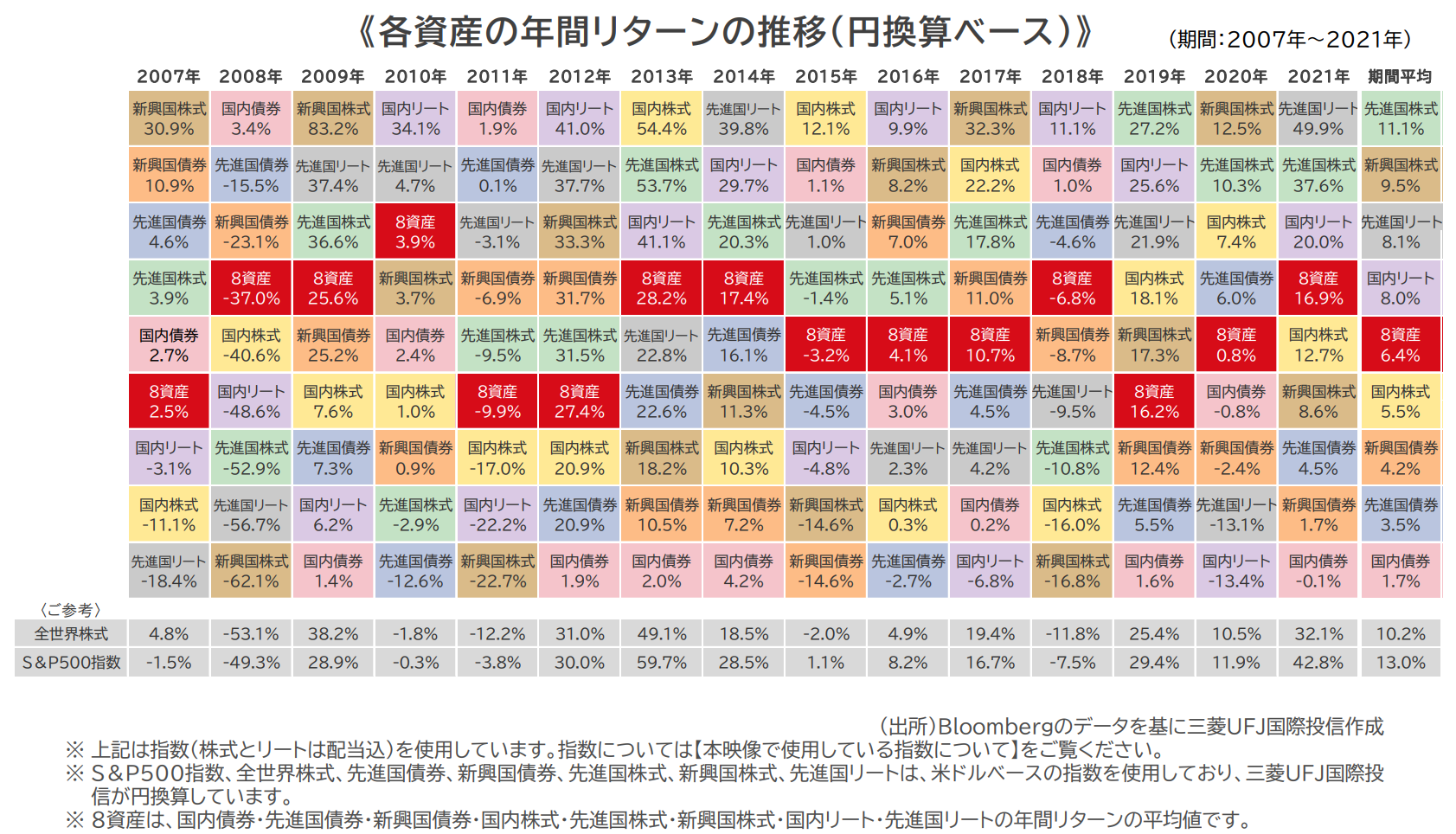

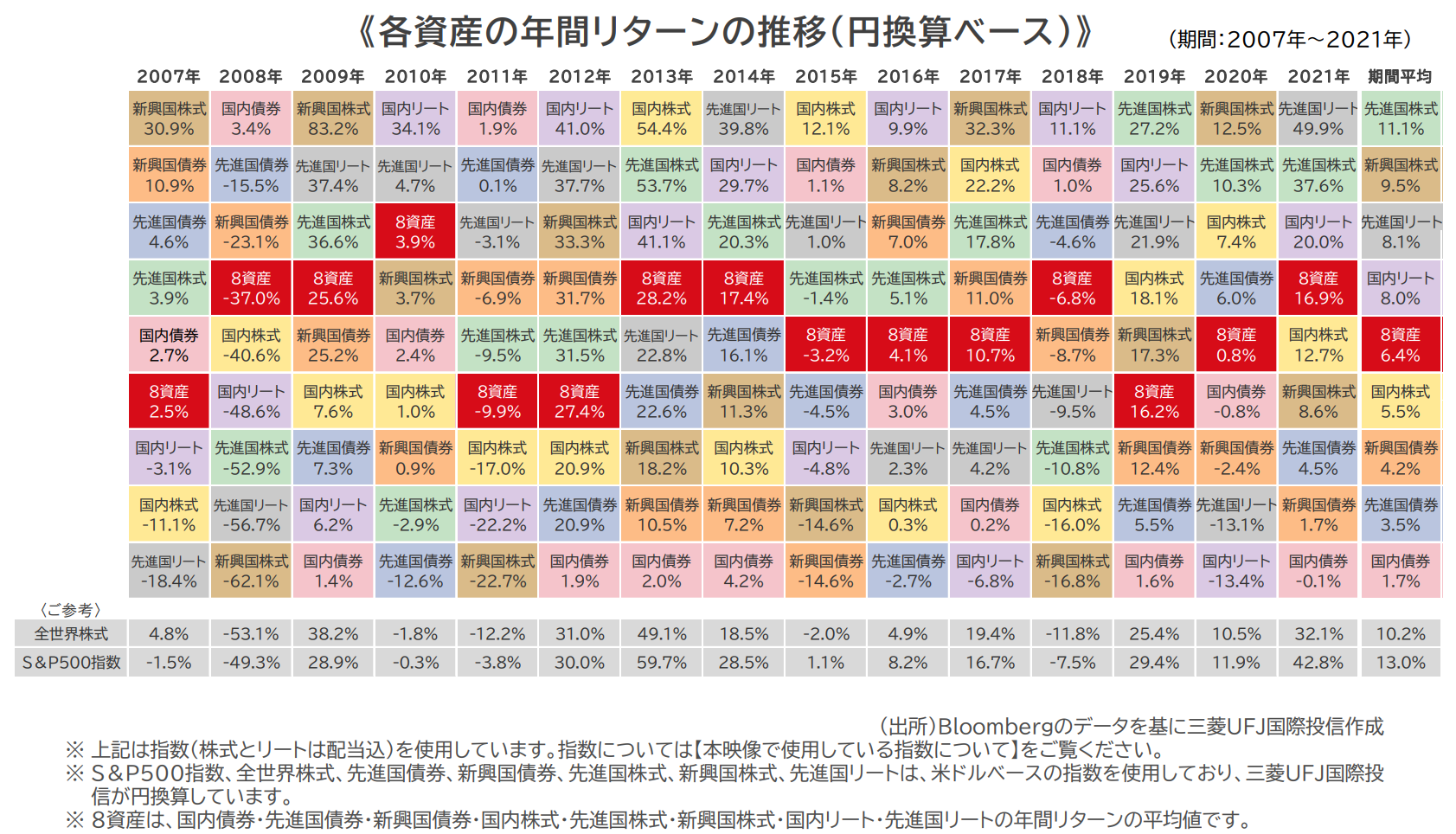

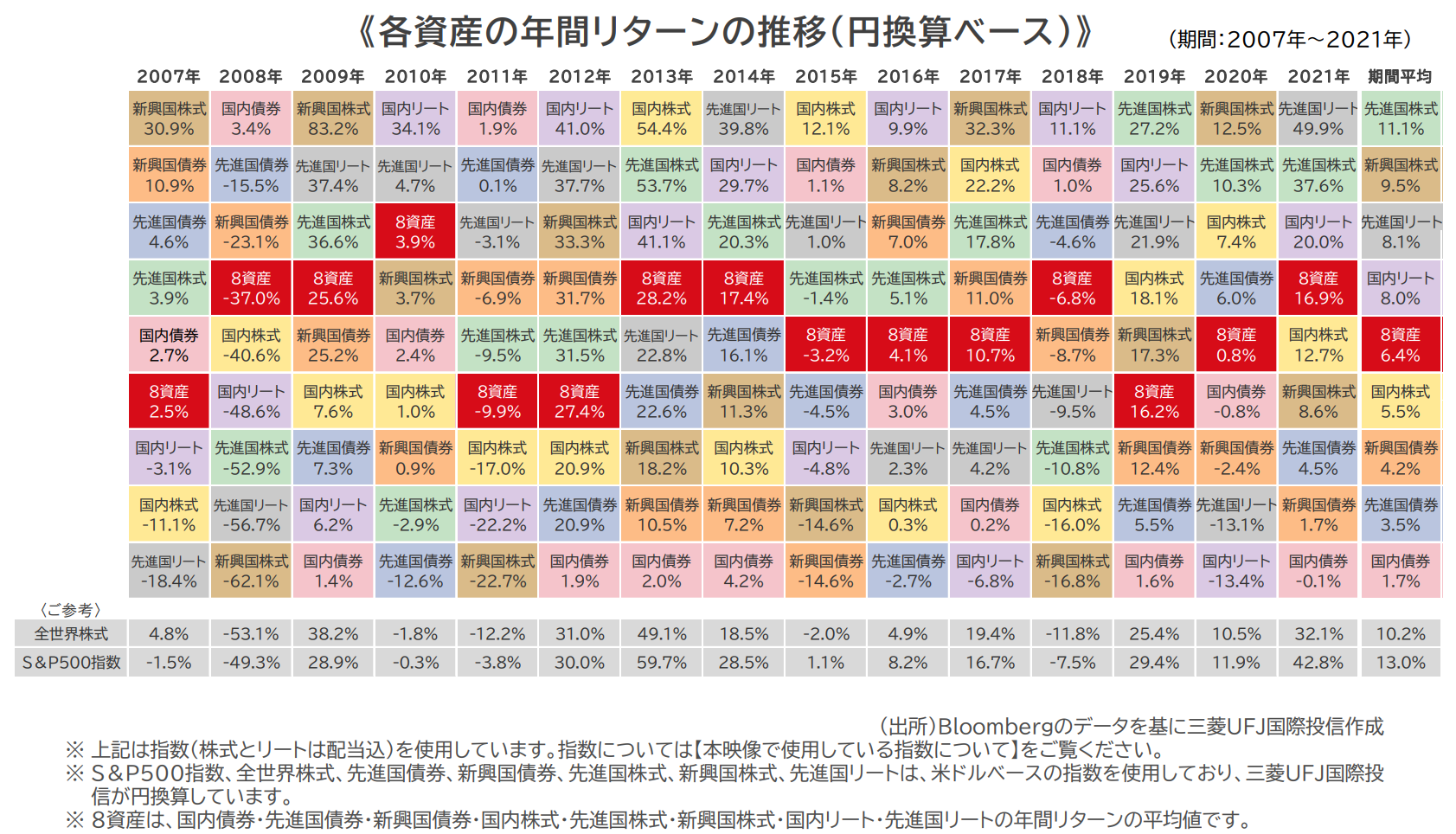

以下の表は、2007年〜2021年の各資産(国内、先進国、新興国の株式と債券 国内および先進国リート)と8資産均等投資の年次パフォーマンスです。

8つの個々の資産ごとのパフォーマンスを比較すると、毎年連続して1位になった資産はなく、特定の資産が常に優れた成績を収めるわけではないことが分かります。

一方で、8資産均等はどの年も1位を獲得することはありませんでしたが、毎年安定して4〜6位の範囲に収まり、最下位(8位)になることもありませんでした。

パフォーマンスは毎年変わるため、どの資産が最も良い成績を収めるのかを予測して投資するのは非常に難しいです。

そのため、さまざまな資産に分散投資を行うことで、資産全体の値動きの変動を抑え、リスクを低減させる効果が期待できます。

分散投資を活用することで、特定の資産の不調による影響を抑えつつ、長期的に安定した運用を目指すことが可能です。

②リバランスを行う必要がない

リバランスとは、資産配分を初めに設定した比率に戻す作業のことです。

たとえば、以下のような配分で投資していると仮定しましょう。

- 米国株式:40%

- 日本株式:20%

- 先進国株式:20%

- 新興国株式:20%

市場の動向によってポートフォリオのバランスが崩れた場合、値上がりして過剰に増えた資産を売却し、減少している資産を買い増します。

もし仮に、米国株式が50%に増え、日本株式が10%に減った場合、米国株式を10%売却し、その資金で日本株式を10%購入します。

このように、資産配分を元の比率に戻すことをリバランスと言いますが、8資産均等は投資配分が固定されているためリバランスを行う必要はありません。

8資産均等はおすすめ?

手軽に分散投資を行いたいならおすすめ

手軽に分散投資を行いたいなら8資産均等はおすすめです。

8資産均等には、国内、先進国、新興国の株式と債券に加えて、国内および先進国のリートが12.5%ずつ組み込まれています。

市場規模の小さいリートや新興国の割合が大きいものの、基本的に1本の投資信託で8資産に投資することが可能です。

非常にシンプルで分かりやすい仕組みです。

また、8資産均等のリターンは決して低くはなく、複数の資産を組み合わせたことによる分散効果が発揮されています。

以下の表は、2007年〜2021年の各資産(国内、先進国、新興国の株式と債券 国内および先進国リート)と8資産均等投資の年次パフォーマンスです。

8つの個々の資産ごとのパフォーマンスを比較すると、毎年連続して1位になった資産はなく、特定の資産が常に優れた成績を収めるわけではないことが分かります。

一方で、8資産均等はどの年も1位を獲得することはありませんでしたが、毎年安定して4〜6位の範囲に収まり、最下位(8位)になることもありませんでした。

大きな成長は期待しにくいものの、大幅な下落も避けられるため、長期的に安定したリターンが期待できる投資手法と言えるでしょう。

オルカン+先進国債券もあり

8資産均等は魅力的な投資手法ですが、オルカン(70%)+先進国債券(30%)の組み合わせも選択肢の1つです。

オルカンとは?

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

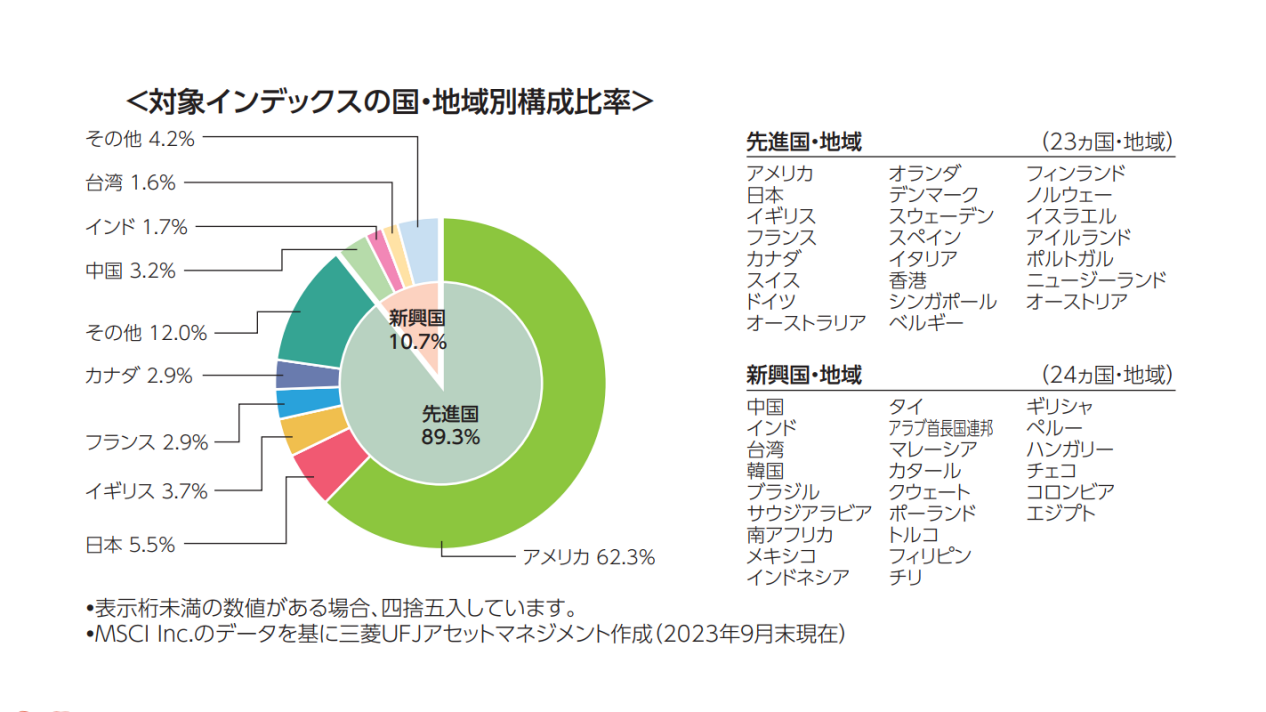

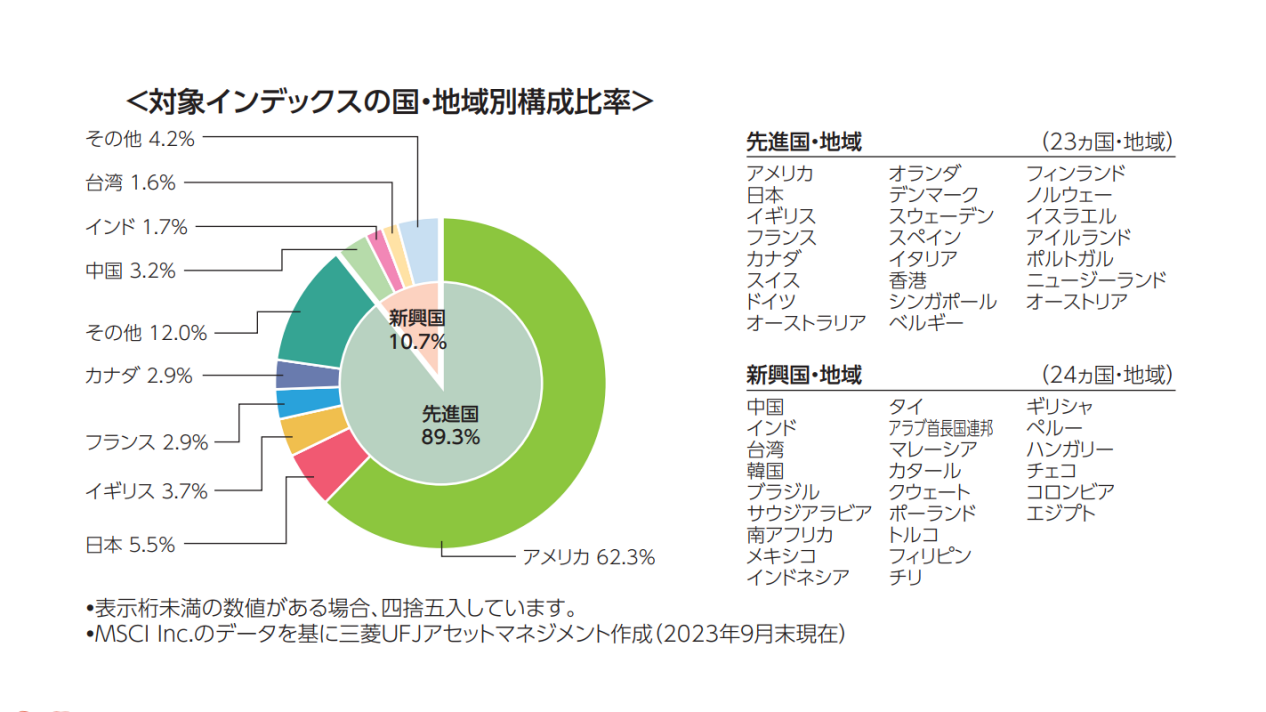

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年〜2023年)で第1位に輝いています。

そんなオルカンは、強い国には多く投資して弱い国には少なく投資する「時価総額加重平均」を用いています。

現在は米国が全体の62.3%を占め、日本は5.5%、英国は3.7%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

【8資産均等と比較した際のオルカン+先進国債券のメリット】

- 新興国債券とリートはリスクの割にリターンが低い

- 資産配分が自動でバランス良く調整される

新興国債券とリートはリスクの割にリターンが低い

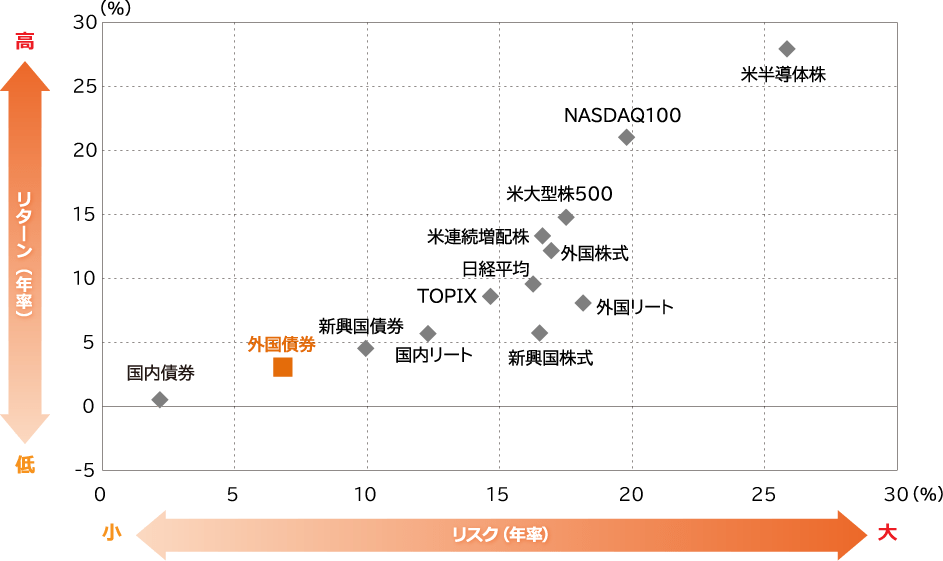

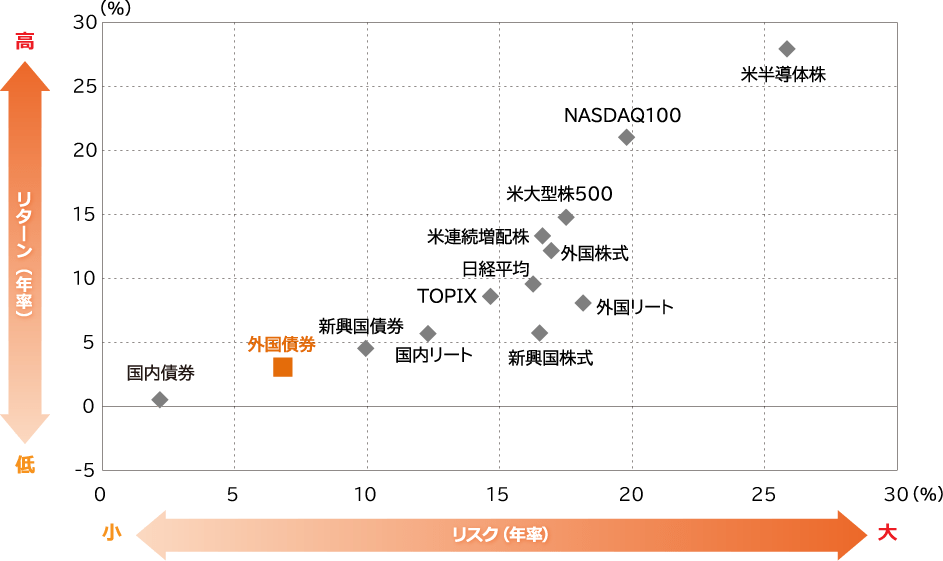

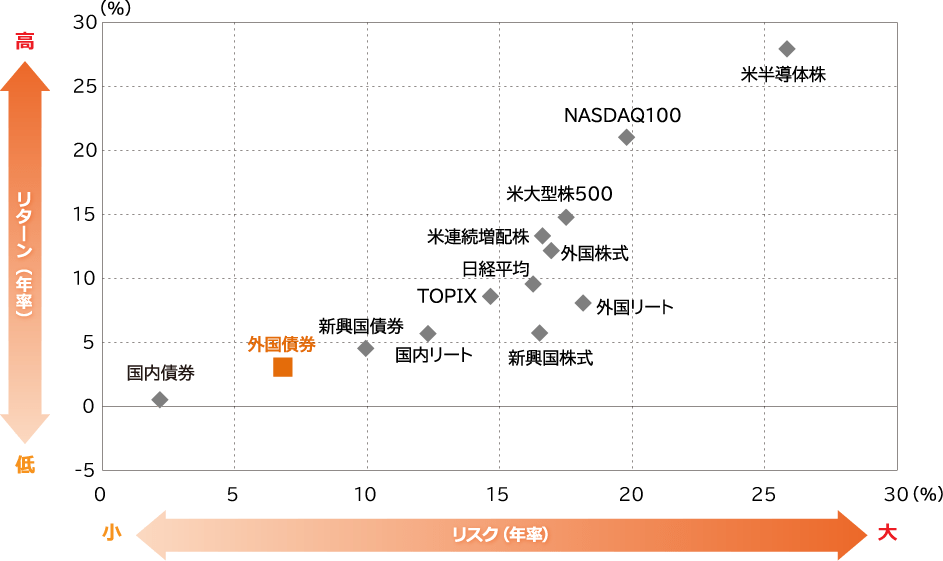

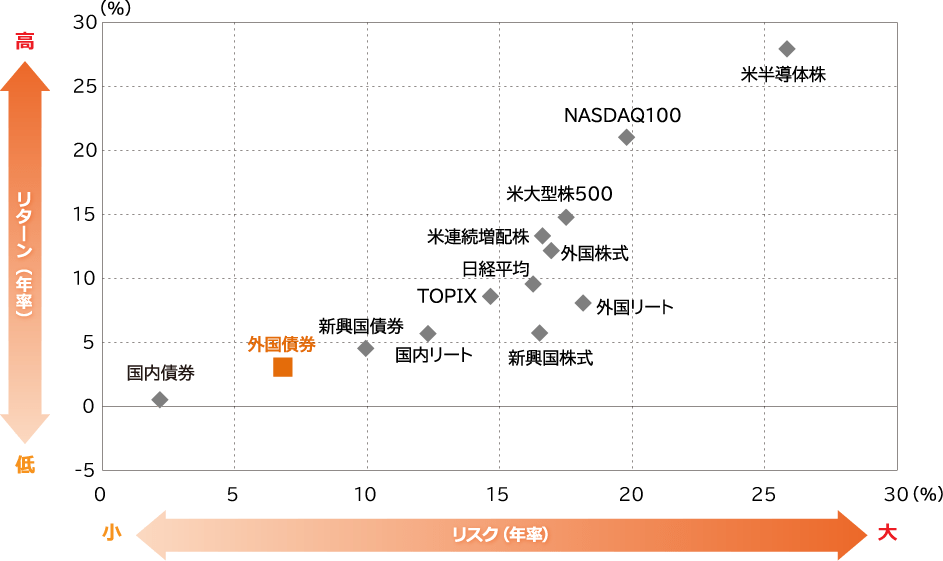

以下のグラフでは、2013年12月末から2023年12月末までの10年間にわたる主要資産のリスクとリターンの関係が示されています。

新興国債券や国内リート、外国リートのリスクは株式とさほど変わらないものの、リターンは株式より低くなっています。

つまり、これらの資産は高いリスクを取っている割には、それに見合うリターンを得ることができていないということです。

一方で、株式はハイリスク・ハイリターンの資産として位置づけられており、リスクを取ることでより高いリターンを狙えます。

このようなリスクとリターンの関係を考慮に入れると、新興国債券やリートを株式に置き換えることで、リターンの最大化を図ることが可能です。

資産配分が自動でバランス良く調整される

8資産均等は市場環境に関わらず、事前に決められた均等配分を維持し続けるため、好調な市場の恩恵を十分に受けることは難しいです。

一方、オルカンは時価総額加重平均を採用しているため、成長した国や企業の比率が自然と高まる仕組みになっています。

そのため、世界経済の変化に応じて投資比率が変動し、成長が期待できる市場に多くの資金を投資することが可能です。

この柔軟な投資比率の調整によって成長する市場に適応しやすくなり、より高いリターンを得るチャンスが広がります。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

8資産均等に関するQ&A

8資産均等におすすめの投資信託は?

8資産均等におすすめの投資信託は、eMAXIS Slim バランス(8資産均等型)です。

【純資産額】

| ニッセイ・インデックスバランスファンド(8資産均等型) | 8億円 |

| つみたて8資産均等バランス | 1,678億円 |

| eMAXIS Slim バランス(8資産均等型) | 3,257億円 |

| たわらノーロード バランス(8資産均等型) | 837億円 |

純資産額とは?

純資産総額は組み入れられている株式や債券など資産の時価総額のことで、投資信託の規模を表します。

純資産総額が多いほど多くの人から投資されていることを意味します。

【信託報酬(手数料)】

| ニッセイ・インデックスバランスファンド(8資産均等型) | つみたて8資産均等バランス | eMAXIS Slim バランス(8資産均等型) | たわらノーロード バランス(8資産均等型) | |

| 購入時手数料 | 無料 | 無料 | 無料 | 無料 |

| 信託財産留保額 | 無料 | 無料 | 無料 | 無料 |

| 信託報酬 | 0.1749% | 0.242% | 0.143% | 0.143% |

| その他 | 0.06% | 0.04% | 0.04% | 0.04% |

| 実質コスト | 0.239% | 0.262% | 0.183% | 0.183% |

各手数料の詳細

【購入時手数料】

購入時手数料は、投資信託を購入する際に発生する手数料です。

この手数料は購入時に一括で支払うもので、販売会社によって設定された割合に基づいて計算されます。

購入時手数料は一般的にパーセンテージで表され、最近ではノーロードと呼ばれる購入時手数料が無料の投資信託も増えています。

【信託財産留保額】

信託財産保留額は、途中で投資信託を抜ける解約料のようなものです。

たとえば信託財産保留額0.3%の投資信託を1万円で売却したら、30円が差し引かれて9,970円が戻ってきます。

【信託報酬】

信託報酬は毎日発生し、投資信託の純資産から日割りで引かれる形になります。

例えば、信託報酬が年率1%の投資信託に10万円投資したら、信託報酬は以下のようになります。

【信託報酬が年率1%の投資信託に10万円投資した場合】

- 1年間で発生する信託報酬:約1,100円(10万円×1.0%+消費税)

- 毎日発生する信託報酬:約3円(1,100÷365+消費税)

この額が純資産から差し引かれます。

なお、信託報酬は自動的に差し引かれるため、投資家が直接支払うことはありません。

【その他】

購入時手数料や信託財産留保額、信託報酬以外の費用は「その他」に分類されます。

その他の費用は一定ではなく、時期や運用状況、市場の動向によって変動します。

また、その他の費用は「隠れコスト」とも呼ばれ、通常の購入時手数料や信託報酬とは異なり、表立って見えないことが多いです。

そのため、交付目論見書や交付運用報告書といった公式な書類を確認しなければ詳細を把握できない場合があります。

【リターン】

| ニッセイ・インデックスバランスファンド(8資産均等型) | つみたて8資産均等バランス | eMAXIS Slim バランス(8資産均等型) | たわらノーロード バランス(8資産均等型) | |

| 2018年 | -1.7% | -6.7% | -6.7% | -6.6% |

| 2019年 | 16.6% | 16.2% | 16.3% | 16.5% |

| 2020年 | 1.9% | 0.8% | 1.0% | 1.8% |

| 2021年 | 16.6% | 15.9% | 16.0% | 16.5% |

| 2022年 | -6.7% | -4.8% | -4.7% | -6.7% |

| 2023年 | 15.6% | 16.3% | 16.4% | 15.6% |

| 平均 | 7.1% | 6.3% | 6.4% | 6.2% |

リターンとは?

リターンとは、ある期間における増減率を示す指標です。

年リターンが3%であれば1年間で3%増加、年利リターンが-3%であれば3%減少したという意味です。

eMAXIS Slim バランス(8資産均等型)は、他の投資信託と比べて純資産額が最大、信託報酬は最低水準に抑えられています。

その結果、コストの影響を最小限にしながら資産を効率的に増やすことが可能であり、過去のリターンも優れています。

8資産均等は最強の投資法と言える?

8資産均等は長期的に安定したリターンが期待できる投資手法ですが、最強とは言えません。

以下のグラフでは、2013年12月末から2023年12月末までの10年間にわたる主要資産のリスクとリターンの関係が示されています。

新興国債券や国内リート、外国リートのリスクは株式とさほど変わらないものの、リターンは株式より低くなっています。

8資産均等にはこれらの資産が50%ほど含まれており、全て株式で構成されている全世界株式やS&P500よりも低いリターンとなる可能性が高いです。

高いリターンを求める場合には、より株式比率の高い方が有利になります。

まとめ

今回は8資産均等がダメと言われる理由について解説しました。

- 8資産均等がダメと言われる理由

- 8資産均等に投資するメリット

- 8資産均等はおすすめ?

- 投資信託の買い方

- 8資産均等に関するQ&A

手軽に分散投資を行いたいなら8資産均等はおすすめです。

8資産均等には、国内、先進国、新興国の株式と債券に加えて、国内および先進国のリートが12.5%ずつ組み込まれています。

市場規模の小さいリートや新興国の割合が大きいものの、基本的に1本の投資信託で8資産に投資することが可能です。

また、8資産均等のリターンは決して低くはなく、複数の資産を組み合わせたことによる分散効果が発揮されています。

大きな成長は期待しにくいものの、大幅な下落も避けられるため、長期的に安定したリターンが期待できる投資手法と言えるでしょう。

ただ、新興国債券とリートはリスクの割にリターンが低いことに加え、資産配分が固定されているため好調な市場の恩恵を十分に受けることは難しいです。

リターンの最大化を図りたいのであれば、オルカンと債券の組み合わせも選択肢の1つです。

なお、8資産均等に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | 三菱UFJ eスマート証券 >> 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |