悩んでいる人

悩んでいる人現代ポートフォリオ理論とは?オルカン(全世界株式)は該当するの?

このような悩みに答えます。

- 現代ポートフォリオ理論とは?

- 現代ポートフォリオ理論の仕組み

- オルカンは現代ポートフォリオ理論に該当する?

- オルカンと債券を組み合わせるべき?

「現代ポートフォリオ理論とは?オルカン(全世界株式)は該当するの?」と悩んでいませんか?

現代ポートフォリオ理論は株や債券などで構成されるポートフォリオのリスクとリターンを研究するための理論です。

この理論では「全てのリスク資産からなる時価総額加重平均ポートフォリオが最も効率的である」と結論づけています。

オルカンなどの全世界株式は時価総額加重平均を採用しているため、現代ポートフォリオ理論の結論と非常に類似した構成を持つと言えるでしょう。

本記事では現代ポートフォリオ理論の概要やオルカン(全世界株式)は該当するのかについて解説します。

なお、オルカンを購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |

現代ポートフォリオ理論とは?

現代ポートフォリオ理論は、株や債券などで構成されるポートフォリオのリスクとリターンを研究するための理論です。

株や債券の割合を色々と変えることで、ポートフォリオ全体のリスクとリターンがどのように変わるかを調査します。

この理論では「全てのリスク資産からなる時価総額加重平均ポートフォリオが最も効率的である」と結論づけています。

効率的とは小さいリスクで大きなリターンを得るということです。

つまり、時価総額の高い資産の組み入れ比率を大きくし、時価総額の低い資産の組入比率を小さくしたポートフォリオが最も効率的ということです。

また、この理論を作り上げたハリー・マーコウィッツはノーベル経済学賞を受賞しています。

現代ポートフォリオ理論の仕組み

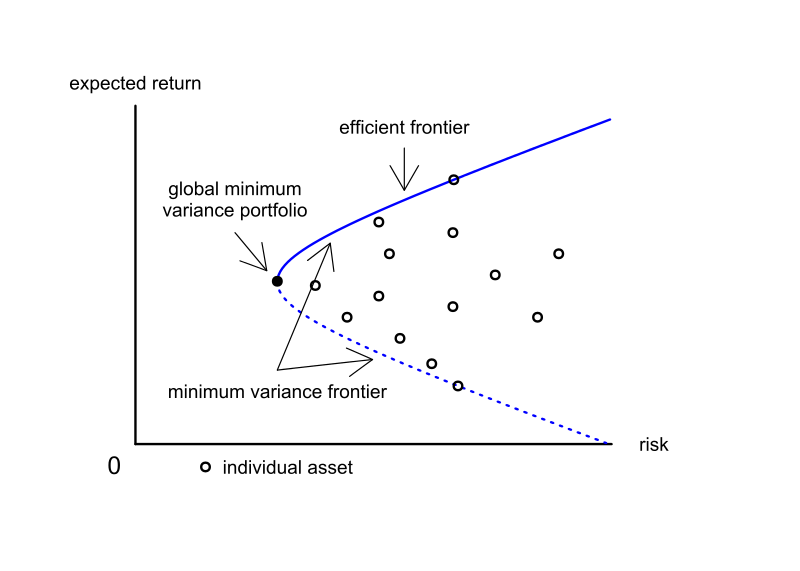

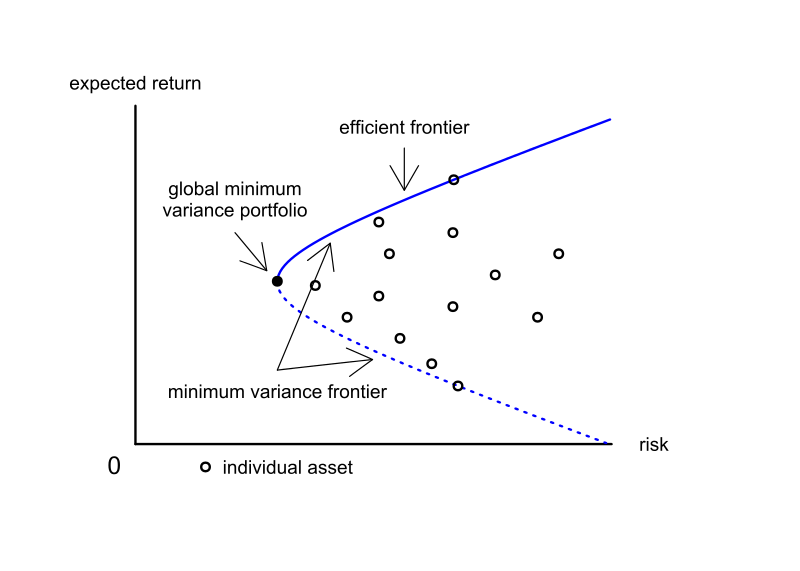

以下のグラフは、横軸にリスク、縦軸にリターンをとったリスク・リターン平面です。

青線の中でも実線の所と波線の所を比較すると、実線の方が同じリスクでより高いリターンを得られることがわかります。

このことから、青線の実線の部分のどこかを選ぶと最も有利であることがわかります。

また、このグラフはリスクのある株式のみでポートフォリオを組む場合の最適解です。

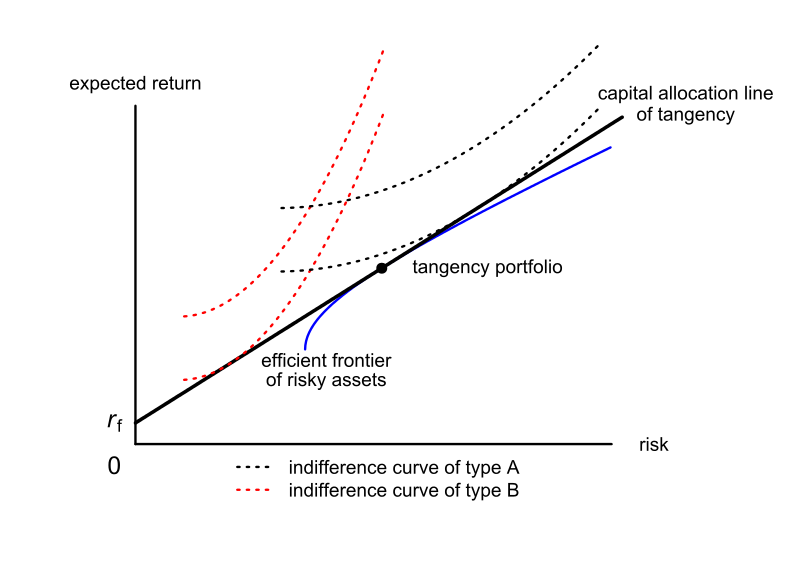

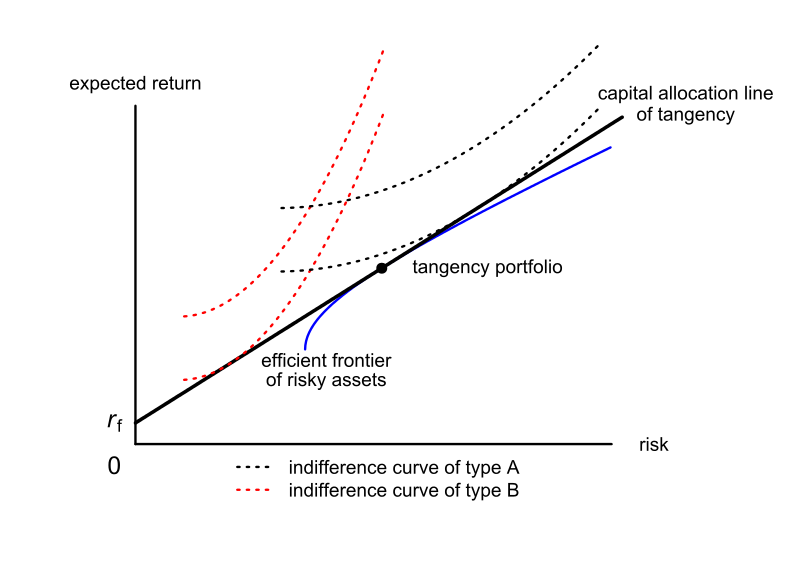

先ほどのグラフに無リスク資産に投資する場合の期待リターンを表した直線を表示すると以下のようになります。

無リスク資産とは?

無リスク資産とは、主に先進国の国債のことです。

全くリスクがないわけではありませんが、ほぼリスクがないことから無リスク資産に該当します。

直線の傾きが最大の時に曲線と接する点があり、この点を接点ポートフォリオと言います。

直線の傾きが大きいほど効率の良い投資が可能。

現代ポートフォリオ理論の1つにCAPM理論(資産資本評価モデル)があり、それによると前提が成り立てば接点ポートフォリオは時価総額加重平均で組んだポートフォリオと一致します。

つまり、接点ポートフォリオが最も効率的なポートフォリオとなります。

オルカンは現代ポートフォリオ理論に該当する?

現代ポートフォリオ理論の結論とほぼ同じ

現代ポートフォリオ理論では「全てのリスク資産からなる時価総額加重平均ポートフォリオが最も効率的である」と結論づけています。

オルカンなどの全世界株式は時価総額加重平均を採用しているため、現代ポートフォリオ理論の結論と非常に類似した構成を持つと言えるでしょう。

ただ、現代ポートフォリオ理論では株式だけでなく債券も含まれており、オルカンは100%株式で構成されている点には注意が必要です。

あくまで株式のみに限定すると、全世界の株式の時価総額加重平均はオルカンであり、理論の一部分を反映しているに過ぎません。

現代ポートフォリオ理論の注意点

前提条件が現実的でない

現代ポートフォリオ理論の1つであるCAPM理論(資本資産評価モデル)では、以下の内容を前提条件としています。

- 投資家は全員合理的である

- 投資家は全員すべての同一の情報を得る

- 投資家は無制限にお金を借りたり貸したりでき、その利子率は全員にとって同じである

- 市場には取引コストがなく、誰もが自由に競争している。どんなに小さな単位でも取引できる

- 投資家は株を持っていなくても、その株を売ることができる

これらの前提条件は、理論の成立に必要不可欠な要素ですが、実際の市場環境や投資家の行動とは乖離していることが多いため、現実の投資に適用する際には注意が必要です。

たとえば、CAPMでは市場が完全に効率的であり、すべての投資家が同じ情報にアクセスできることが前提とされています。

しかし、実際には情報の非対称性が存在し、個々の投資家は異なる情報を基に異なる判断を下すことも多々あるでしょう。

また、CAPMの仮定には、投資家がリスクを嫌う合理的な存在であるという前提も含まれています。

ですが、現実の市場では投資家の行動は感情に左右されることがあり、バブルや暴落といった極端な事象が発生することもあります。

さらに、CAPMは無リスク資産の存在を仮定し、投資家が自由に無リスク資産に投資できることを前提としていますが、現実には完全にリスクのない資産は存在しません。

国債でさえも経済状況や金利変動に影響を受けることがあります。

このように、CAPMが理論上は魅力的であっても、その前提条件が現実とはかけ離れているため、理論をそのまま現実の投資に適用することは難しい点が多いです。

過去データに依存している

現代ポートフォリオ理論は、過去のデータを分析し、それに基づいて将来のリターンを予測する手法ですが、過去のパフォーマンスが必ずしも将来の成果を保証するものではありません。

この理論は、リスクとリターンの関係を数値的に評価し、効率的なポートフォリオの構築を目指すものの、現実の市場環境は常に変動しており、予測が外れる可能性があります。

特に、経済危機や地政学的なリスク、パンデミックといった予期せぬ出来事が突然市場に影響を与え、リターンに大きな変動をもたらすことがあります。

そのため、過去のデータに依存しすぎることは危険であり、リスク管理を行うことが重要です。

現代ポートフォリオ理論に説得力がある理由

現代ポートフォリオ理論は、その前提条件が現実的でない部分もありますが、それでも説得力があります。

主な理由は、異なる資産を組み合わせることで得られる分散効果を示しているからです。

現代ポートフォリオ理論は、過去のデータを基にして分散投資が効果的であることを明らかにしており、これは実際の投資戦略においても有用です。

たとえ前提条件が完璧に現実に即していなくても、考え方そのものは非常に参考になります。

理論が提唱するリスクとリターンの最適化、そして資産の分散によるリスク低減は、多くの投資家や金融機関に受け入れられ、実際のポートフォリオ管理にも応用されています。

このように、現代ポートフォリオ理論はその理論的な枠組みが持つ価値と実際の応用可能性によって、高く評価されているのです。

オルカンと債券を組み合わせるべき?

リスクを下げたいのであれば、オルカンと債券を組み合わせるべきです。

オルカンには、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄が含まれており、その構成から見ても十分に分散が効いています。

しかし、全て株式のみで運用する場合、値動きが大きくなることが懸念されます。

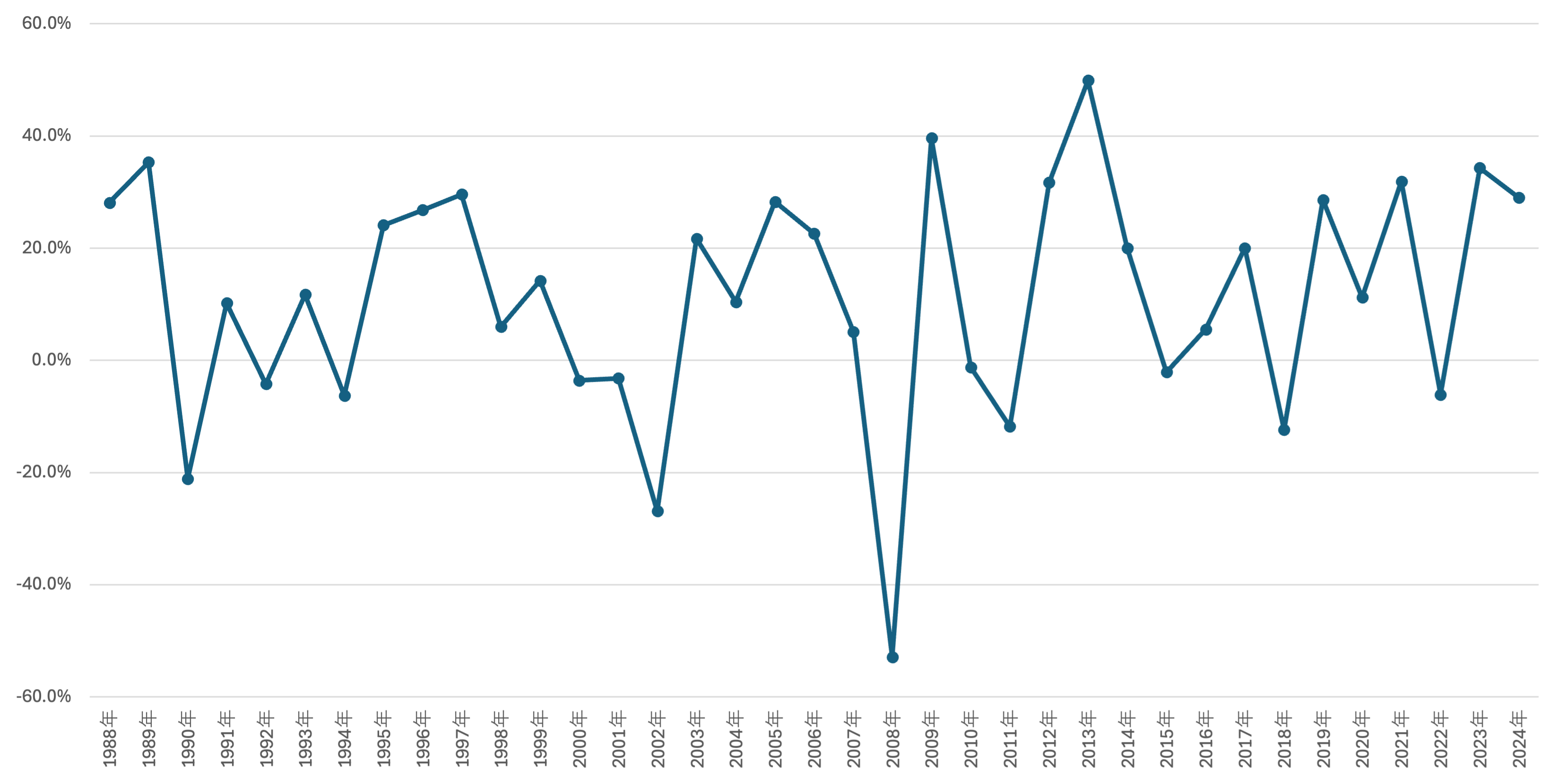

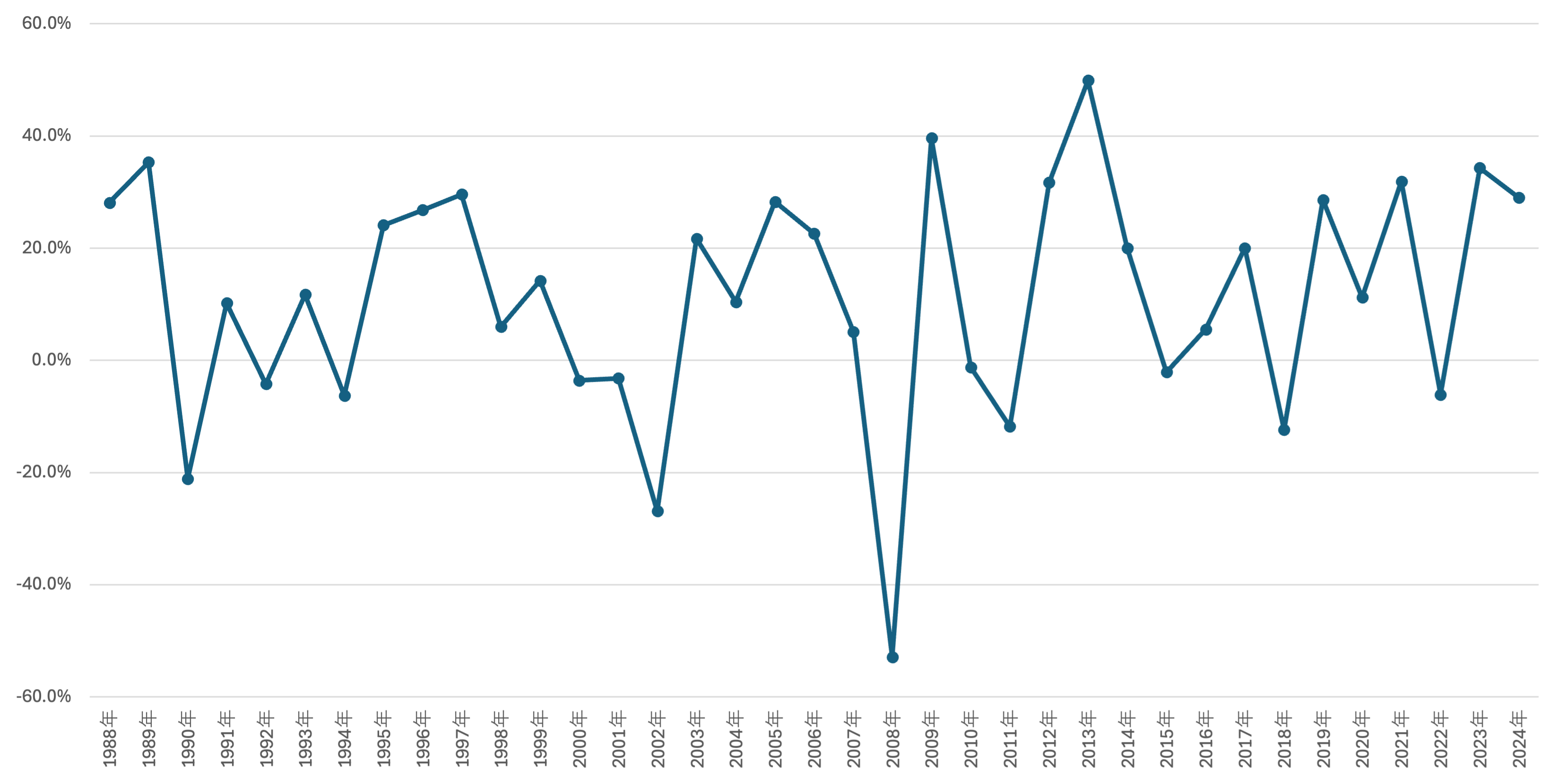

以下のグラフは、1988〜2023年にかけてのACWI(オルカンが目標とする指数)のリターン推移です。

全体的に大きな変動が見られ、特に2008年のリーマンショック時には-52.9%もの大幅な下落を記録しています。

このような大きな下落リスクを軽減するためには、オルカンと債券を組み合わせることが有効です。

債券をポートフォリオに加えることで、株式市場の下落リスクを一定程度抑えることができます。

ただし、近年のグローバル化の影響により、株式が下落した際に債券も連動して下落する可能性がある点については注意が必要です。

以下の表は、国内債券、外国債券、国内株式、外国株式の相関係数を示したものです。

相関係数とは?

相関係数(そうかんけいすう)は、二つのデータの関係がどれだけ強いか、またはどの方向に向かっているかを示す数字です。

簡単に言うと、「一つのデータがもう一つのデータとどれだけ一緒に動くか」を教えてくれる指標です。

- 1.00(+1.00)の相関係数は、完全な正の相関を示します。これは、片方の変数が増加するともう片方の変数も同じ比率で増加することを意味します。

- 0.00 の相関係数は、全く相関がないことを示します。

- −1.00の相関係数は、完全な負の相関を示します。これは、片方の変数が増加するともう片方の変数が同じ比率で減少することを意味します。

国内株式と国内債券の組み合わせのみ負の相関となっていますが、それ以外は正の相関であることから、株式と債券が同じようの値動きをすることを示しています。

つまり、債券を組み合わせても、株式の値下がりを完全には防げないということです。

まとめ

今回は現代ポートフォリオ理論やオルカン(全世界株式)は該当するのかについて解説しました。

- 現代ポートフォリオ理論とは?

- 現代ポートフォリオ理論の仕組み

- オルカンは現代ポートフォリオ理論に該当する?

- オルカンと債券を組み合わせるべき?

現代ポートフォリオでは「全てのリスク資産からなる時価総額加重平均ポートフォリオが最も効率的である」と結論づけています。

オルカンなどの全世界株式は時価総額加重平均を用いており、現代ポートフォリオ理論の結論とほぼ同じと言えます。

ただ、現代ポートフォリオ理論では株式だけでなく債券も含まれており、オルカンは100%株式で構成されている点には注意が必要です。

また、現代ポートフォリオ理論の1つであるCAPM理論(資本資産評価モデル)では現実的でない前提条件が設定されているので、参考程度にとどめておきましょう。

なお、オルカンを購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

| おすすめのネット証券 |

|---|

| 【SBI証券】 ネット証券最大の1,300万口座突破 国内株式個人取引シェアNo.1 三井住友カードで投資信託のクレカ積立が可能 SBI証券公式サイト > SBI証券のメリット・デメリットについて解説 |

| 【楽天証券】 楽天ユーザーにおすすめ 楽天ポイントが貯まる・使える 楽天証券公式サイト > 楽天証券のメリット・デメリットについて解説 |

| 【マネックス証券】 高還元率のクレカ積立が魅力 dカード、マネックスカードで投資信託のクレカ積立が可能 マネックス証券公式サイト > マネックス証券のメリット・デメリットについて解説 |

| 【三菱UFJ eスマート証券】 auユーザーにおすすめ Pontaポイントが貯まる・使える 三菱UFJカードで投資信託のクレカ積立も可能 三菱UFJ eスマート証券公式サイト > 三菱UFJ eスマート証券のメリット・デメリットについて解説 |